Megérheti idén betárazni aranyból akkor is, ha nem számítunk világvégére

Az elmúlt időszakban érdemben drágult az arany és az ezüst is. 2024 viszonylag bizonytalan évnek tűnik, és a szakemberek szerint ha erősebb lesz a világgazdasági megtorpanás, akkor az ilyenkor szárnyaló arany mentheti meg a portfóliókat. Ha pedig jobb éve lesz a világgazdaságnak, akkor is jók lehetnek a nemesfém-befektetések, ám ebben az esetben érdemes növekedésérzékeny fajtákat is venni, elsősorban ezüstöt és platinát. A jegybankok tömeges aranyvásárlásai évek óta tolják fel az arany árát, a trend idén is folytatódhat.

Szépen menetelt mostanában felfelé az arany ára, január elején már elérte az unciánkénti 2050 dollárt is. Három hónappal korábban még csak 1860 dollár volt ugyanez a jegyzés, sőt, ha hosszabb időtávot nézünk, akkor a Covid és az orosz–ukrán háború intenzív szakasza előtt (vagyis úgy nagyjából négy éve) még csak 1300 dollárnál tartott az ár. Az aranyat, mint befektetést, szokásos év eleji gyűjtésünkben szakértőink is ajánlották, ebben a cikkben azt mutatjuk be, miért várhat rá erős év, és milyen forgatókönyvek esetén hogyan érdemes fémekbe fektetni.

Menekülőeszköz

Az arany amolyan klasszikus defenzív eszköz. Ha rendben mennek a dolgok a világban, könnyű elfelejteni, mert akkor lehet cégekbe, vagyis részvényekbe, vállalati kötvényekbe, vagy akár ingatlanokba is fektetni. Ha azonban jön a córesz, ha megérkezik a gazdasági visszaesés, felbukkan az infláció, ha geopolitikai feszültségek éleződnek, akkor megint ott az örök lehetőség, vagyis a menekülés a több ezer éves múlttal bíró értékmegőrzőbe.

Akkor az aranybefektető az az embertípus, aki állandóan annak drukkol, hogy legyen válság és háborúk, mert akkor keres jobban?

Nem, egyáltalán nem, legalábbis Juhász Gergely, a befektetési arany kereskedelmével foglalkozó Conclude Zrt. vezérigazgatója, egyben a fizikai nemesfémek tárolását végző Goldtresor alapítója szerint nem ez a jellemző.

A világ északnyugati felében élő európai és amerikai befektetők jellemzően nem kizárólag aranyat tartanak a portfólióikban akkor sem, ha az óvatosabb fajtába tartoznak. Így a befektetéseikben is a pozitív hírekre értékelődnek fel főleg az eszközök, az aranynak elsősorban olyan szerepe van, hogy biztonságot ad, a nagy esések idejére védekező eszköz.

Így látja a világtanács

Az Arany Világtanács (World Gold Council) az egész aranyiparágat fogja össze, erről készít elemzéseket. A szervezet legújabb dokumentumfilmje, Az arany története Idris Elbával azt járja körül, milyen szerepet töltött be az emberi civilizációkban az évezredek során az arany.

A szervezet 2024-es kitekintésében (ezt egy egyszerű regisztráció után el lehet olvasni) levezeti, hogy különböző forgatókönyvek esetén miért lehet hasznos az aranybefektetés az idén. A szervezet szerint az arany ára szempontjából ebben az évben a legmeghatározóbbak a gazdasági növekedés, az alternatív befektetési termékek hozamai, a kockázatok és a jegybankok viselkedése.

A várhatóan alacsonyabb nominális kamatok felértékelhetik az aranyat: ha egy fejlett piacon 75–100 bázisponttal esik az irányadó kamat, és minden más feltétel változatlan marad, az 4 százalékos aranyár-emelkedést valószínűsít.

A tanács elemzése nagyjából ugyanekkora hatásnak véli a geopolitikai kockázatok növekedését (2023-ban az elemzés már az orosz–ukrán háborút nem emelte ki külön, inkább Gázát és a Silicon Valley Bank csődjét nevesítette), de úgy vélte, hogy egy olyan évben is lesznek kockázatok, amikor az Egyesült Államokban, az EU-ban, Indiában és Tajvanon is fontos választásokat tartanak. A legnagyobb hatásnak pedig a jegybankok által keltett keresletet látja a világtanács – erre később részletesen kitérünk.

Jobb és rosszabb helyzetben is működhet

A 2024-gyel kapcsolatos piaci várakozásokat egyszerűsítsük le két forgatókönyvre:

- nyugodtabb, növekedés szempontjából erősebb év (soft landing);

- problémákkal terhelt, recessziós jelenségeket is mutató év (hard landing).

A piac nagyobbik része inkább az előbbit várja, vagyis azt, hogy a Fed szépen lassan csökkenti a kamatokat, a világ említett legfejlettebb, északnyugati részén azért vonzók maradnak a kötvényhozamok, nem kell a befektetőknek aranyba menekülniük, és az alternatív eszközöknek is marad érdemi vonzerejük.

Ennél rosszabb szcenárió a második, ha a gazdaság megfekszik, és recesszió következik be. Az arany szempontjából mégis könnyebb az utóbbit simán elintézni, hiszen

az arany történelmileg szinte mindig jól teljesített a recessziós időszakokban.

De mi van, ha nem lesz krízis, ha sikerül a soft landing? Ahogy Juhász Gergely mondja, erre az esetre is nagyon ajánlott a nemesfém, csak egy kis módosítással: érdemes egy 80–20-as arányt megpróbálni a nemesfém-befektetéseknél, vagyis a 80 százalék arany mellett 20 százalék ezüstöt és/vagy platinát is tartani. Ezek az alapanyagok ugyanis növekedésérzékenyek, mert a megújulóenergia-iparban használatos fémek, amelyekre gazdasági bővülés idején nagy szükség van, ezüstre gyakorlatilag 8-10 százalékkal nagyobb az éves igény, mint amennyit a bányák ki tudnak termelni.

Tavaly úgy került mégis egyensúlyba a piac, hogy a nagy ETF-ek (tőzsdén forgalmazott alapok) profitot realizáltak, és adtak el a készleteikből. Viszont, amikor a felszíni készletek apadnak (vagyis a már kitermelt, de még tárolt készleteket megveszi az ipar), akkor olykor hisztérikus áremelkedést is lehet látni. (Az ezüst is emelkedett tavaly, de ez a piac mindig változékonyabb.)

Mások is bizakodók

Henk-Jan Rikkerink, a Fidelity International Multi Asset (több eszközcsoport) osztályának globális vezetője szerint is érdemes a rosszabb forgatókönyvekre is felkészülni 2024-ben, és ilyenkor a biztos menedéknek számító devizák (így a dollár, a jen, esetleg a svájci frank) és az arany rendszeresen jól teljesítettek.

Ha megint szükségessé válna egy globális kockázatkerülési forgatókönyv, akkor ismét az amerikai dollár és a japán jen, az arany és bizonyos biztonságos kötvények értékelődhetnek fel. A szakember szerint a részvénypiacon ilyenkor a stabilabb szektorok, a kiegyensúlyozottabb mérlegű, kevésbé eladósodott cégek jelentenek stabilitást. A kisebbek, a nagy kitettséggel dolgozók, a növekedési papírok kevésbé.

Láng András, az SPB Befektetési Zrt. privát bankára szerint 2024-ben az arany árfolyamát elsősorban a hosszú reálhozamok alakulása, a jegybankok (például Kína) aranyvásárlásai, a recesszió – vagy a recesszió elkerülésére való törekvés – és az amerikai elnökválasztás fogja befolyásolni. Mivel ezek előre nem megjósolható tényezők, mindegyik egyfajta bizonytalanságot is okoz. Ilyenkor pedig historikusan az arany volatilisen működik, hiszen mindig egyfajta menekülőutat kínál a többi eszközzel szemben.

A jegybankok kereslete

Pletser Tamás, az Erste Bank olaj- és gázipari elemzője már év végi befektetési összeállításunkban is az aranyra fogadott. Szerinte ugyanis több tényező is emelheti az arany árfolyamát. Ilyen a központi bankok felpörgetett aranyvásárlása. Főleg a BRICS-tagállamok (Brazília, Oroszország, India, Kína, Dél-afrikai Köztársaság) vásárolnak sokat, mert nem szeretnék tartalékaikat a nem barátinak tekintett nyugati világ devizáiban (dollár, euró) tartani.

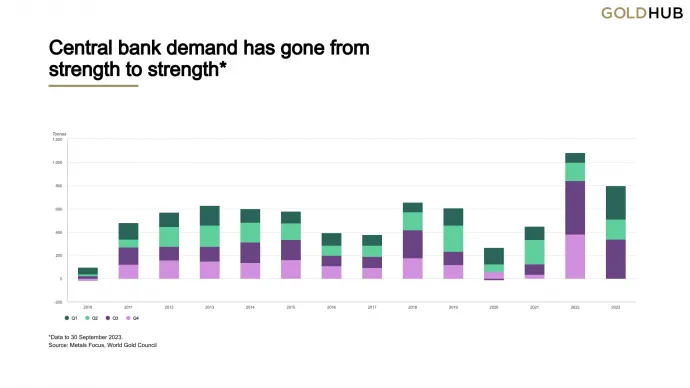

Az Arany Világtanács adatai alapján a jegybankok negyedévről negyedévre 300-400 tonna aranyat vásárolnak mostanában, ami a korábban szokásosnál jóval nagyobb mennyiség. Az elmúlt időszakban a kínai People’s Bank of China (PBoC) volt a legnagyobb vevő, náluk már 2192 tonnára nőtt az aranykészlet. De sokat vásárolt egy közeli ország is: a Lengyel Nemzeti Bank (NBP) 100 tonnás felhalmozással már 334 tonna aranyat birtokol. Végül Törökország aranytartaléka is 668 tonnára emelkedett a legutóbbi vásárlásokkal.

A nagyszabású vásárlókon kívül további nyolc jegybank vásárolt legalább egy tonnát mostanában: India, Üzbegisztán, Csehország, Szingapúr, Katar, Oroszország, a Fülöp-szigetek és a Kirgiz Köztársaság.

Eladásról hivatalosan viszont csak Kazahsztán számolt be, bár a Bloomberg úgy tudja, hogy Bolívia is értékesített. Ebből is látszik, hogy vannak olyan országok, ahol az arany vásárlása és eladása nem annyira transzparens, vevői oldalon például állítólag Líbia volt ilyen, vagyis ő vélhetően vett, de biztos információ erről nincsen.

Az Arany Világtanács becslése szerint 2023-ban a központi bankok kiemelkedő aranykereslete 10 százalékkal növelte az arany árát. 2024-ben már aligha lesz akkora a kereslet, mint az előző két évben, de a vásárlások (ha az eladások idén sem lesznek jellemzők) folyamatos erőt adhatnak a piacnak.

Befektetések áttételesen

Az aranypiacon tehát bőven vannak vevők, és mindenki azt várja, hogy ha már talán nem is évi 1000 tonnát, de 400-500 tonnát idén is vesznek majd a jegybankok. Akit érdekel, hogyan néz ki nagyon sok nemesfém egyszerre, a Goldtresor oldalán láthat felvételeket a cég zürichi készletauditjáról. Láng András szerint

a befektetőknek igen sok lehetőségük van akkor is, ha nem fizikailag, hanem a tőkepiacon szeretnének aranyat vásárolni.

A legnépszerűbb módszer, ha valaki fizikai aranyat tartó ETF-et vásárol. Ezek az alapok a méretgazdaságosságnak és egyéb költségcsökkentési módszereknek köszönhetően minimális éves díjazás mellett vállalják a befektetők által megvásárolt arany tárolását.

A legnagyobb, fizikai aranyat tartó befektetési alap Európában a BlackRock által kibocsátott iShares Physical Gold, amely a londoni tőzsdén, dollár denominációban vásárolható meg. Euróban a Wisdom Tree Physical Gold nevű, tőzsdén forgalmazott befektetési alap lehet érdekes a befektetők számára.

Az amerikai befektetési szakportál, a Fool.com cikke azt emelte ki, hogy az aranyat nemcsak közvetlenül, vagyis fizikai vagy papírtermékként lehet megvásárolni, utóbbi lehet opció, határidős termék, vagy akár árupiaci ETF is, de olykor jobb ötlet az aranypiac céges szereplőinek megvásárlása. Többféle vállalatra gondolhatunk, nyersanyagcégekre, bányászati gépeket gyártó vállalatokra, nagykereskedőkre – a Fool.com több lehetőséget is ajánl, így például a világ legnagyobb aranybányászati vállalatát, a Barrick Gold Corporationt, a Franco-Nevada Corporation kanadai bányavállalatot, valamint a VanEck Vectors Gold Miners ETF-et, ami egy az egész iparágat lefedő, tőzsdén forgalmazott alap.