Nem érdemes magas kockázatot vállalni akkor, amikor a reálgazdaságban is olyan erős bizonytalanságokat látunk, amik nincsenek beárazva a részvényárfolyamokban. Néhány, a tőzsdei esést korábban megbízhatóan előre jelző indikátorra érdemes lehet figyelmet fordítani.

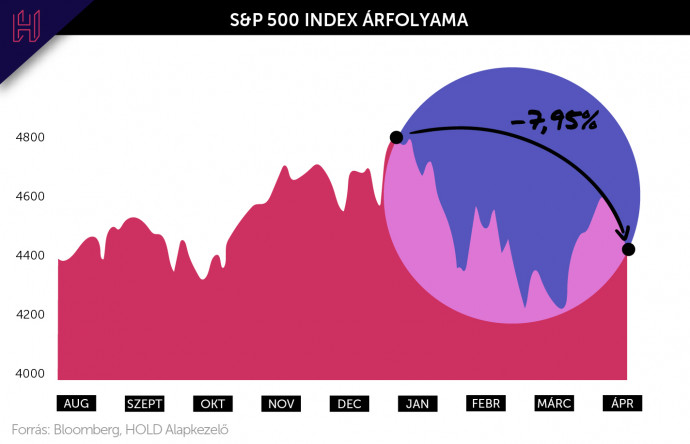

Korábban is óvatosságra bíztattam az olvasókat, mert a gazdasági fundamentumokhoz képest túl optimistának tűntek az amerikai részvénypiacok. Tavaly augusztus óta egy oldalazó S&P 500-at láthatunk, a jelentősen emelkedő kockázatok ellenére azonban a csúcstól még most is mindössze 8 százalékkal jár alacsonyabban az index.

A befektetők a főbb kockázatok között az inflációra reagáló jegybanki kamatemeléseket, a kínai gazdaságra negatívan ható koronavírus miatti lezárásokat és az orosz-ukrán konfliktus generálta élelmiszer- és energiaár-emelkedést tartják számon.

Azt mondják az inflációval két dolgot nehéz csinálni: elindítani és megállítani.

Az amerikai jegybankként funkcionáló Fed, kénytelen kamatemelésekkel reagálni annak érdekében, hogy megakadályozza a kialakuló ár-bér spirált.

A maginflációt azonban nem lehet levinni anélkül, hogy ne lassítanák le a gazdaságot és gyengítenék meg a munkaerőpiacot. A rendkívül feszes munkaerőpiacon a nominális béremelkedés meghaladja a termelékenységben tapasztalható növekedést, ezáltal a fajlagos bérköltség megnő, ami a maginfláció táptalaját adja. Amíg a fajlagos bérköltség nő a maginfláció tartósan magas marad és a Fed nem tehet mást minthogy kamatot emel, amíg csak meg nem reccsen a gazdaság.

Vagy a tőzsde?

Ilyen helyzetekben jellemzően a tőzsde esik össze először. Főleg, ha ilyen csillagászati értékeltségen forognak a részvények, mint amit Amerikában láthatunk.

Egy tőzsdei esés indulhat a vállalati profitmarzsok szűküléséből vagy az értékeltségi szorzók zsugorodásából. A profitmarzsok esése a költségoldali inflációból fakadhat (például az energiaárak, alapanyagárak, munkaerőköltség-növekedésből). Az értékeltségi szorzókat a kamatemelések pusztítják – ha kisebb kockázat mellett is elérhető hozam (a kamatemelések révén egyre magasabb) csökken a kockázatvállalási kedv.

Ezek a tényezők együttesen kétszámjegyű eséshez is vezethetnek a tőzsdén

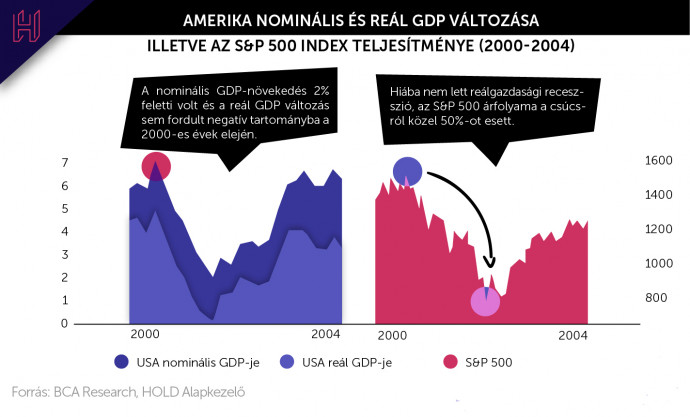

anélkül, hogy a gazdaság érdemben visszaesne (a reál, tehát az inflációval korrigált GDP-növekedés negatívba fordulna). Ilyesmi történt 2000-2001-ben. Nominálisan magas volt a növekedés, a reál GDP-növekedés lelassult, a háztartások fogyasztása reálértelemben nem esett, az ingatlanpiac pedig erős volt. Csak az S&P 500 index esett 50 százalékot.

Nem gondolom, hogy ez egy az egyben megismétlődne, de az látható, hogy a vállalati profitok anélkül is tudnak esni, hogy a háztartások fogyasztása jelentősen csökkenne. A részvényárfolyamok akkor is eshetnek jelentősen, ha nincs durva recesszió a reálgazdaságban.

Figyelmeztető jelek

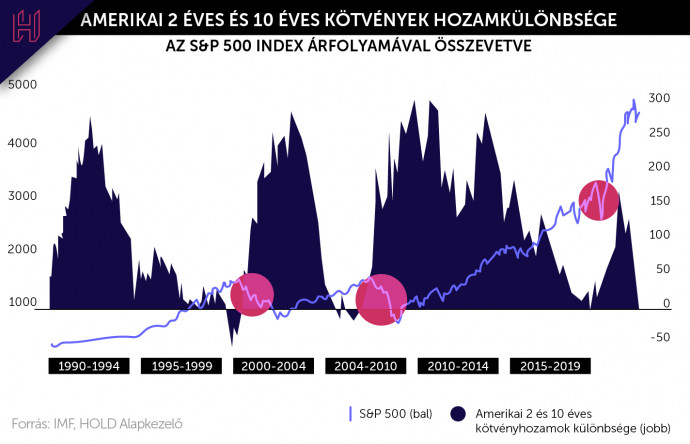

Néhány, a tőzsdei esést korábban megbízhatóan előre jelző indikátor, már kongatja a harangokat. Ilyen például az invertálódó amerikai hozamgörbe: amikor a kétéves amerikai hozam magasabb lesz, mint a 10 éves. Egészséges környezetben a befektetők a hosszabb kötvényért magasabb hozamot várnak el, tehát a hozamgörbének emelkedőnek kell lennie. A jegybanki kamatemelések azonban a rövid hozamokat emelik, így inverzzé válik a hozamgörbe.

Fontos megjegyezni, hogy

a jegybanki mennyiségi lazítási (QE) programok alaposan felforgatták a hozamgörbét.

Kiemelésre érdemes továbbá, hogy az invertálódás után még egy ideig emelkedhet a tőzsde, mint például 2007-ben.

Sok a pénz

Az inverz hozamgörbéhez hasonló indikátor a deficites Marshall K kereszt, amiről részletesebben itt írtam. Ez a likviditás elpárolgását mutatja a gazdaságon belül.

A Marshall K kereszt a pénzmennyiség bővülését méri a gazdasági növekedéshez képest: amikor jobban nő a pénz mennyisége, mint a gazdaság, akkor többletpénz keletkezik és nő a befektetési eszközök árazottsága, felmennek a részvény- és ingatlanárak. Amikor deficites lesz a kereszt, akkor a gazdasági növekedés, vagy a szigorodó költségvetés felszívja a likviditást és ellentétes irányba változik a befektetési eszközök értékeltsége.

Pont az látszik a kereszten, hogy 2009-ben és 2018-ban is deficites lett a K-kereszt, amit kétszámjegyű S&P 500 esés követett úgy, hogy a reálgazdaságban is recesszió lett. Ezzel szemben 2000-2001-ben nem fordult negatív tartományba és nem is lett durva reálgazdasági válság, „csak” jelentős részvényárfolyam-esés jött.

Mindig van hová visszahúzódni

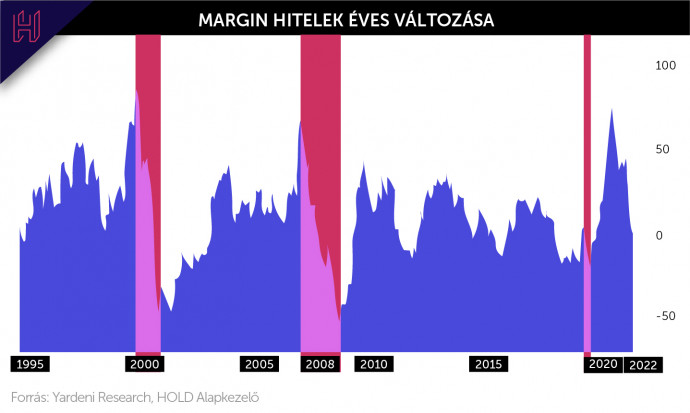

Fontos még a margin hitelek állományában fellépő változás. Erről is írtunk már korábban, nem is olyan régen. A megugró hitelnövekedés utáni lefordulásból többször lett legalább 20 százalékos tőzsdei esés, amit a lilával színezett időszakok jelölnek.

Azért mindig van hova visszahúzódni a tőzsdén:

egy tartósan magas inflációs környezetben jól teljesíthetnek a bányacégek, mezőgazdasági- és az olajkapcsolt vállalatok.

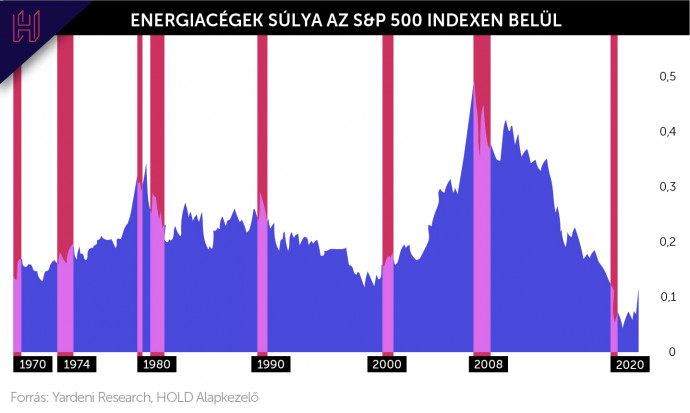

Érdekes, hogy az S&P 500 index kosarában milyen alacsony az energiacégek aránya a teljes indexhez képest, különösen ilyen magas olajárak mellett.

Van megoldás

Összefoglalva tehát: romlanak a vállalati profitmarzsok, lassul a növekedés, emelkednek a kamatok és nyersanyagárak, mindez növekvő fajlagos bérköltség mellett. Ezek egyike sem kifejezetten pozitív a részvénypiacra nézve, együttesen különösen rossz kilátásokkal kecsegtetnek.

A fentiektől függetlenül azért ne rohanjunk tőkeáttétellel beshortolni az S&P 500-at, de az óvatosabb eszközallokáció mindenképpen meggondolandó ebben a helyzetben. Nem érdemes magas kockázatot vállalni akkor, amikor a reálgazdaságban is olyan erős bizonytalanságokat látunk, amik nincsenek beárazva a részvényárfolyamokban.

Ilyen időkben egy diverzifikált portfólió kialakítása lehet a megoldás.

Kockázatcsökkentéssel, azaz a részvénykitettség visszavágásán és a ciklikus részvények felől a defenzívebb, stabil cash-flow-jú vállalatok felé fordulással át lehet vészelni a magas volatilitású időszakokat. A magasabb hozamok miatt már nem fáj annyira a készpénzeszköznek minősülő diszkontkincstárjegy tartása és némi súllyal az arany is helyet kaphat egy jól diverzifikált portfólióban.

A szerző további cikkei itt érhetők el.

A cikk a Telex és a Hold Alapkezelő közötti szponzorált tartalmi együttműködés része.