Új állampapírok: hiába alacsonyabb a kamat, két év alatt jobban fizetnek az új sorozatok a régieknél

Fél százalékkal alacsonyabb kamatozású és egy évvel hosszabb futamidejű állampapírokat vezettek be június elejével. Az új sorozatok első ránézésre rosszabbnak tűnhetnek, de a kamatfizetési dátum megváltoztatása miatt bizonyos időtávon igazából jobban kamatoznak. Vannak viszont más szempontok is, amelyeket figyelembe kell venni, ha be akarunk fektetni.

Május végével kivezették az utóbbi hónapokban nagyon népszerű, az infláció felett 1,5 százalék kamatprémiumot fizető, utolsóként 2030-ban lejáró prémium állampapír-sorozatot, amiből a lakosság több ezermilliárd forintért vásárolt az elmúlt hónapokban. Érkezett helyette egy másik, 2031-ben lejáró, de csak 1 százalék kamatprémiumot fizető sorozat, ami a hosszabb futamidő és az alacsonyabb kamat miatt egyértelműen rosszabb választásnak tűnik.

De!

Történt egy másik változás is, amely szintén befolyásolja a végül realizálható nyereséget. Ez pedig az állampapírok kamatfizetési napjainak megváltoztatása, ami részletkérdésnek tűnhet ugyan, de valójában elég sok múlik rajta. Megmagyarázzuk, miért.

Az előző előtti év inflációjára fizetnek, de nem mindegy, mikor

Az inflációkövető, prémium állampapírok elméletben az előző évi KSH-s infláció után fizetnek kamatot. Tavaly hivatalosan 14,5 százalék volt az infláció, a korábban legjobb, 1,5 százalékos kamatprémiumot fizető papírok ezért az idei év után 16 százalékot fizetnek.

A gyakorlatban viszont a papírok nem a naptári évet követik, hanem van egy kamatfizetési nap (ami minden évben ugyanaz), és az adott éves kamatrátát a két kamatkövetési nap között számolják. A május végi változással kivezetett, korábban nagyon népszerű 2030/J nevű sorozat például március 20-i kamatozású, a tavalyi infláció után tehát még 2024. március 20-ig 16 százalékot kamatozik. A kamatfizetési nap tehát sokat számít, nem mindegy ugyanis, hogy hány hónapig kapjuk a magas infláció után a magas kamatot, és mikortól kezdődik az alacsony infláció után fizetett alacsony kamatozású időszak. (A sorozatok nevében a szám mindig a lejárati évet jelenti.)

Az új sorozatok bevezetésével pedig a kormány kitolta a kamatfizetés dátumát. A 2030/J sorozatot helyettesítő 2031/I kamatfizetése átkerült március 20-ról május 21-re, a 2027/K sorozatot követő 2028/L sorozat kamatfizetése pedig február 24-ről egyenesen július 26-ra került át. Utóbbi azt jelenti, hogy több mint két év múlva, 2025. július 25-én még az idei, rekordmagas infláció után számítanak majd kamatot.

Középtávon jobbak az új papírok

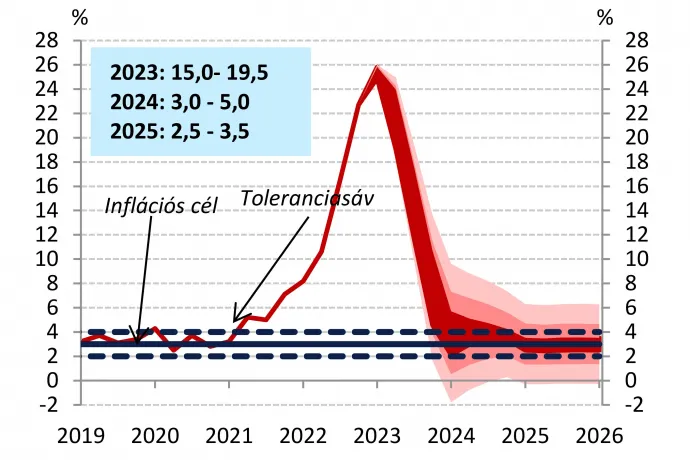

Ahhoz, hogy ennek a jelentőségét megértsük, érdemes megnézni, milyen inflációt jósol a Magyar Nemzeti Bank a következő évekre. Legutóbbi, márciusi inflációs jelentésükben idénre 15-19,5, jövőre 3-5, jövő utánra 2,5-3,5 százalékos inflációt becsültek. Ha hiszünk ennek, de realisták vagyunk, akkor számolhatunk 18, 4 és 3 százalékkal.

Ez alapján a prémium állampapírok az idei év után (tehát a 2025-ös kamatfizetésig) nagyon jól fognak fizetni, utána viszont a kamat a töredékére esik vissza. Nem véletlen, hogy ha nem változik a helyzet, akkor nagyon sokan csak 2025-ig akarják ebben tartani a pénzüket.

Kérdés viszont, melyik sorozattal mennyit lehet keresni addig. A kamatfizetési dátumban lévő különbség miatt ugyanis minden év első felében van egy időszak, amikor különböző infláció alapján kamatoznak a különböző lejáratú állampapírok.

A következő táblázatban a most kivezetett és a most bevezetett két prémium állampapír-sorozat teljes kamatozását mutatjuk be idén június 15-től 2025. február végéig, július végéig és december végéig, valamint 2026. december végéig. Fontos, hogy itt nem számolunk kamatos kamatot, tehát azt feltételezzük, hogy amit kamatként megkapunk, azt a párnacihába dugjuk.

Az ábráról leolvasható, hogy a különböző dátumokon elég hasonló, de azért néhány százalékkal különböző megszerzett kamattal lehet kivenni a pénzt az állampapírokból. Kétéves időtávon ez mindegyiknél 30-35 százalék, tehát egymillió forint most befizetett pénzzel 300-350 ezer forint kamatot lehet elérni.

2025. február végén így például még a 2030-as sorozat a nyerő, ami akkor a fenti feltételek mellett egymillió forintra 306 600 forint kamatot fizet, míg a 2028-as például csak 272 900 forintot. 2025 decemberében a 2028-as és a 2031-es lesz a legjobb egymillió forintra 365 ezer forintot kamatozva. 2026 decemberébe viszont gyakorlatilag egy szintre kerül a ’28-as, a ’30-as és a ’31-es évjárat, valamivel 400 ezer forint fölötti kamatozással. Van viszont két szempont, ami miatt nem feltétlenül érdemes az itteni számok alapján befektetni.

1. Nem számoltunk kamatos kamattal

Mivel nem tudjuk, jövőre és két év múlva milyen állampapírok lesznek elérhetők, és milyen befektetési forma éri majd meg a legjobban, a fenti táblázatnál nem számoltunk kamatos kamattal. A valóságban viszont nemcsak az számít, végül mennyi pénzt kapunk kézhez, de az is, mikor. Ebben pedig pont a korai kamatfordulós sorozatok előnyösebbek.

2. Nem tudjuk, hogy engedi ki az állam a pénzt

Ott van az a szempont is, amiről sok szó esett már, hogy az állampapírok visszaváltásának feltételeit az Államadósság-kezelő Központ bármikor megváltoztathatja. Most nagyon kedvezően, egy százalék költséggel bármikor visszaválthatók az állampapírok, de az is lehetséges, hogy ezt a költséget jelentősen megemelik, ahogy az is, hogy az egész korai visszaváltás lehetőségét megszüntetik.

Utóbbi lehetőség nagyon valószínűtlen ugyan, de ha meglépik, akkor bizony beragad a befektetett pénz a sorozatok nevében jelzett lejárati időpontig, az utolsó években valószínűleg nagyon gyengén kamatozva. Az pedig egyáltalán nem mindegy, hogy ez valakinél 2027-ig tart vagy 2031-ig.

És itt el kell mondani még egyszer, hogy a visszaváltás megtiltása nagyon drasztikus lépés lenne, rombolná a Magyarországba vetett befektetői bizalmat, ezért nagyon valószínűtlen. De az is lehet, hogy jelentősen rontják a visszaváltási feltételeket, ez is kényszeríthet valakit arra, hogy bent tartsa a pénzét.

Ebben az esetben pedig a minél hamarabbi lejáratú kötvények tulajdonosai járnak jól. Legjobban persze azok, akik még tavaly vásároltak be és 2026-ban már magától is szabadul a pénzük, de a ‘27-ben és ‘28-ban lejáró sorozatok is lehetnek még jóval szerencsésebbek, mint a 2030-as és 2031-es évjáratok. Hozzátéve, hogy mindez spekuláció, a legrosszabb forgatókönyv feltételezése.

Summa summarum

A fenti táblázatot megnézve azért az látszik, hogy hatalmas különbség nincs a különböző állampapírok kamatozása között. Az állami rásegítéssel együtt pedig nem nagyon látszik, hogy bármilyen befektetési forma versenyezni tudna az állampapírokkal, amelyek a következő két évben tényleg mesés kamatokat fizetnek. (Már ha nem megy csődbe a magyar állam, ami azért nem valószínű.)

Más kérdés, hogy ezzel az állam, és azon keresztül az egész ország azért elég durván ráfizet. Az állampapírokat kiadó Államadósság-kezelő Központ ugyanis tulajdonképpen az állam, az, hogy ők ennyi kamatot fizetnek, azt jelenti, hogy az állam vesz kölcsön pénzt ilyen iszonyú drágán a lakosságtól. Ennek az árát pedig mindannyian fizetjük.