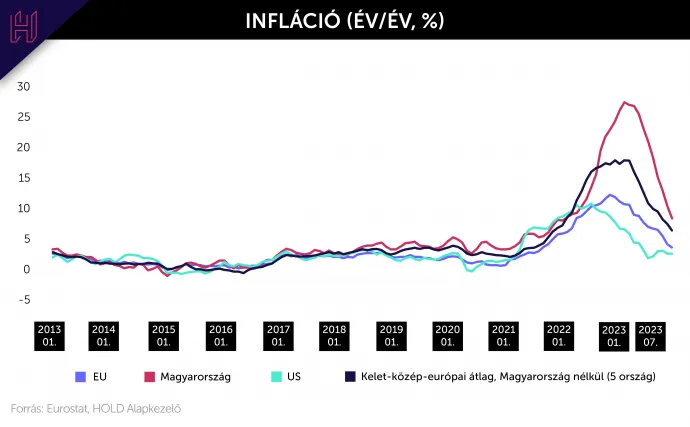

Szögezzük le, ez az infláció globális jelenség volt. Vannak lokális inflációk is, mindig egy-egy ország kormányának köszönhetően. Ilyenkor Argentínát, Venezuelát vagy Törökországot szokás emlegetni, illetve 2022 után már Magyarországot is.

De erről majd később, most maradjunk a globális inflációnál!

A hiábavaló jegybanki pénznyomda

Menjünk vissza 2009-be, a nagy pénzügyi válságig. A nagy jegybankok ekkor kezdtek el gátlástalanul pénzt nyomtatni, lett is nagy sopánkodás, hogy ebből mekkora infláció lesz. Mert tankönyv szerint és a történelemben az alacsony kamatok felpörgetik a gazdaságot és az inflációt.

2019, azaz tíz évvel később… és nem lett infláció. Sőt, még mindig teljes hiánya miatt aggódtak a jegybankok és tartották nullához közel (alatta!) a kamatokat.

Illetve dehogynem – volt infláció! Csak azt a tömeg nem érzékelte, mert a pénzügyi piacokra szorítkozott: kötvények, részvények, bitcoinok ára szökött az égbe, mint 2022-ben a trappista sajté. Illetve a (részben) befektetési eszköz ingatlan ára is emelkedett, amit azért már többen észrevettek. De a reálgazdaságban csak nem jelent meg az infláció.

A duális infláció

Aztán 2020-ban ezt a reálgazdasági (trappista sajt!) infláció mentes játékot lefújtuk, mert jött a Covid. Vagy még inkább a karantén. És bár a jegybankok rendületlenül tovább nyomtattak, az továbbra is csak a részvényeket drágította. Jöttek viszont a mindenki által érzékelhető áremelkedést (tej, kenyér, autó…) kreálók: a kormányok. Amelyek a felboruló ellátási láncok, széteső termelés és nem létező szolgáltatás mellett kezdtek közvetlenül a szavazóknak pénzt osztani. Ha pedig mindenki pénzt kap, miközben áruk és szolgáltatások alig vannak… és aztán a nép kiszabadul a karanténból… Nem részletezem, láttuk: jött a trappista sajt infláció!

Mondhatjuk, ekkor két, párhuzamos inflációt láttunk: kormányok sajtot drágítanak, jegybankok bitcoint – az átjárás a kettő közt pedig meglepően csekély.

Ezzel a jegybankok, az árszint őrei, hirtelen a ló másik oldalán találták magukat. Eddig az infláció hiányával viaskodtak, most a túlzott inflációval. (A jegybankok se a túl magas, se a túl alacsony inflációt nem szeretik. Ez van.) És egészen elképesztő módon semmit nem tanultak a lólengésből.

Nem vették észre, hogy ha nem az alacsony kamatból lett a trappista sajt infláció, akkor az orvossága sem a magas kamat lesz. És rutinból elkezdtek kamatokat emelni. Hátha a magas kamatoktól elmúlik a „karantén és a munkaerőhiány és a pénzosztás” hatása... Nos, ha nem is a magas kamatoktól, de a nagy részük azért elmúlt. Mondhatjuk, hogy egyszerű bázishatás, hiszen ahol hagyják a piacot működni, ott idővel korrigálja a kilengéseket. Meg már karanténvégi mámor sincs. Meg amúgy is elfogyott a szórni hajlamos emberek szórható pénze.

Happy end! Hol itt a hiba? Infláció jött, infláció ment és amúgy is, a társadalmak és a gazdaságok általában a közreműködő hatóságok tevékenysége ellenére maradnak talpon, nem következtében.

De tanulni csak lehet belőle, nem? Mivel az infláció globális, nézzük meg, mi zajlott az USA-ban!

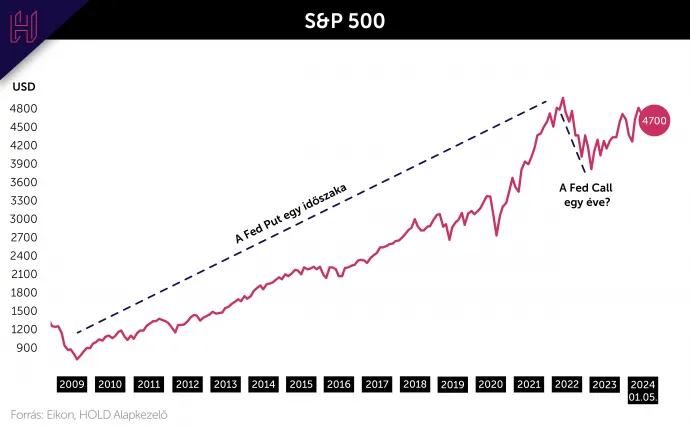

A Fed Call

Kis kitérő. Kétféle tőzsdei opció van: a Call (vételi) és a Put (eladási). Rövidre zárva, az előbbi emelkedésben jó, az utóbbi esésben.

Volt (van?) olyan időszak a tőzsdéken, amikor az volt a piac meggyőződése, hogy a Fed nem hagyja, hogy a részvénypiac essen. Ha mégis esett, akkor gyorsan léptek/nyilatkoztak valamit, mert nem szerették volna, hogy a törékeny gazdasági növekedés sérüljön akár csak a tőzsdei árfolyamok pszichológiája által is.

Ergo azoknak, akik a részvények emelkedésére játszottak, folyamatosan volt egyfajta „biztosításuk”, azaz put opciójuk. Azaz Fed Putjuk. Fel is ment a részvénypiac (is)…

A siralmas magyarországi 4 százalékkal szemben az Egyesült Államokban a lakosság több mint 60 százaléka birtokol részvényeket. Így aztán jelentős vagyoni és fogyasztói hatása van annak, hogy merre megy a tőzsde. Ezért volt (lett volna?) a Fednek egy egyszerű módszere a leginkább a fogyasztói kedv elszabadulása miatt felbőszülő infláció fékezésére: a részvénypiac letörése, azaz a Fed Call.

Ennek az lenne az előnye, hogy gyorsan hat és talán a reálgazdaságot is kevésbé taszítja recesszióba. Erről írtam 2021 végén, de a piacok csak akkor reagáltak, amikor Pozsár Zoltán is felvetette az ötletet. Később aztán már korábbi Fed tagok is beszálltak a Fed Callozók táborába.

Mindenesetre az látszik, hogy szándékoltan vagy sem, a Fed 2022-es agresszív kamatemelése a részvény (és kötvény!) piacokat omlasztotta össze, miközben a reálgazdaságra még most sem hat.

Érdekes, hogy az infláció ennek ellenére közben eltűnt. És most már amiatt aggódunk, hogy a magas kamat gazdasági lassulást gerjesztő hatása akkor jelentkezik majd, amikor azt nem szeretnénk. Erre később visszatérek.

Az MNB Call

Természetesen ezekben az inflációs években Magyarországon is tette a dolgát a jegybank és próbált kamatemeléssel küzdeni a kamatemelésre nem reagáló trappista sajt infláció ellen. Ráadásul nekik még nehezebb dolguk volt, mivel a magyar kormány közben minden fronton táplálta az inflációt. Hol választási pénzosztással, hol a gazdaságba való káros beavatkozással, hol az effektív kamat letörésével… meg is lett az első ábrán látható eredménye: a régiónál is sokkal magasabb infláció.

Azért itt is volt egy fontos, gyorsreagálású tőkepiaci tényező, amire az MNB tudott hatni a kamatemeléssel: a forint árfolyama. Az pedig az importárakon, de még inkább a gazdasági szereplők pszichéjén keresztül fékezhette valamelyest az inflációt. Ami – ne feledjük! – közben azért magától is óriásit apadt – például mert Európában még a gyorsan múló energiaár sokk is fontos szerepet játszott.

Megúsztuk, de most mi lesz az inflációval?

Elég nagy az egyetértés ezzel kapcsolatban: a 2020 előtti alacsony inflációs időszak már nem tér vissza. Egyrészt, mert a munkaerőpiacok világszerte feszesek maradtak. Jó példa erre Magyarország, ahol kis túlzással egy éve van recesszió és a foglalkoztatottság mégis csúcson van. Másrészt, mert a költségvetési szigor felett már eljárt az idő, úgy tűnik. Legalábbis a következő görög típusú válságig. Kormányzati pénzszórás pedig tud rendes inflációt generálni, láttuk.

Persze a konszenzus gyakran téved és el tudom képzelni, hogy ha az infláció továbbra is apad magától (lásd az első grafikon!), akkor a jegybankok egyre inkább kétségbe esnek, hogy visszatérnek a 2020 előtti, inflációt teljesen nélkülöző évek. Így megint pánikszerűen fognak kamatot csökkenteni. Úgyhogy talán még a kötvényvásárlást (QE) is újra előveszik.

Na, ez igazi off-konszenzus jóslat.

Ingatlan-áremelkedés?!

Ha a sajté nem is, de van, ami mindig, gyorsan és hevesen reagál a kétségbeesett jegybanki pénznyomtatásra: a részvény, a kötvény és a bitcoin ára. És igen, az ingatlané is. 2021-ben ingatlanáresést jósoltam a következő évekre, mint a jegybanki pénznyomtatás vége miatt elkerülhetetlen jelenség. Két év eltelt és az ingatlan pocsék befektetésnek bizonyult, miközben egyéb eszközökön rengeteget lehetett keresni.

Lehet, hogy idén már újra lehet majd ingatlant venni akár befektetési céllal is?

Na, ez Magyarországon egyáltalán nem off-konszenzus. Végre lesznek barátaim!

A szerző további cikkeit itt olvashatja.

A cikk a Telex és a Hold Alapkezelő közötti szponzorált tartalmi együttműködés része.