Tavaly jelentősen felülteljesítő volt a mexikói részvénypiac, sok befektető kereste itt a lehetőséget, főként a nearshoring hatására (ez az az üzleti gyakorlat, amikor egy közeli országba szervezi ki bizonyos tevékenységeit). Idén év elején már nem tűnt olcsónak a piac, sőt, olyan kockázatok mellett, mint amilyen például a mexikói és az amerikai elnökválasztás, érdemes volt a partvonalra állni. Az első választás lement, az eredmény pedig a piacokat is megmozgatta, hasznos most mindezek fényében újra értékelni Mexikót, mint befektetési célországot.

Az a fránya kétharmad

A fejlődő piacokra általánosan jellemző a kedvező demográfia, ahogyan zárkóznak fel a fejlett országokhoz, fokozatosan újabb és újabb fizetőképes kereslet jelenik meg. Talán még ennél is fontosabb, legalábbis Latin-Amerika esetében, hogy hihetetlen árupiaci kincsek birtokában vannak. Úgy gondoljuk, hogy a következő évtizedben a nagyhatalmak ezekért a jószágokért folytatott versenyében kedvező tárgyalási és kereskedelmi pozícióban vannak a latin-amerikai országok, legalábbis ahhoz mérve, amelyben eddig voltak. A fejlődő piaci diszkont ugyanakkor nem véletlen, évtizedes hagyománya van a téves gazdaságpolitikáknak, populista rendszereknek. Az országok egy része a politika rövidlátó intézkedései miatt nem tudta eddig befutni azt a pályát, amire hivatott lehetne. Mexikóban még egészen stabil politikai helyzetet láthattunk az elmúlt években, dacára annak, hogy az országban a hétköznapi élet természetes része a befektetőket és turistákat joggal aggasztó kartelek dominanciája és a kábítószer-kereskedelem.

A június elején megtartott elnökválasztáson hatalmas előnnyel nyert a baloldali kormánypárt (Morena – Nemzeti Újjászületési Mozgalom) jelöltje, Claudia Sheinbaum, aki így az első női elnöke lesz az országnak a következő hat évben.

A közel kétharmados győzelem a kormányzó párt számára megteremti a lehetőséget, hogy szövetségeseikkel egyesülve alkotmányt módosítson, amiben a piac a fékek és egyensúlyok lebontásának lehetőségét látja. Ennek megfelelően a választást követő napon 10 százalékot esett a mexikói részvénypiac, és a következő két hétben 8 százalékot gyengült a peso. A részvénypiac árazása a hosszú távú átlagos 15x P/E mutatójáról 12,7-re csökkent.

Az biztos, hogy a kifutó elnök Andrés Manuel López Obrador (AMLO) februárban már lebegtette az alkotmánymódosítást, amitől utódja Sheinbaum se zárkózott el. Érdekesség, hogy AMLO-nak lesz egy olyan hónapja szeptember és október között, hogy a Morena által megerősített kongresszussal legyen egyszerre hatalmon, ez elméletileg lehetőséget adhat a 70 éves elnök elképzelésének gyors kivitelezésére. Számos képviselő jelezte már, hogy mérsékelten szeretne a leköszönő elnök segítségére lenni ebben a nem éppen elegáns tervben, az biztos, hogy meghatározó politikai hagyatékot jelentene, amelyet a piac figyelemmel követ.

A másik félelem a piacon, hogy Sheinbaum folytatja azt a laza fiskális politikát, amit mentora képviselt az elmúlt években. Az AMLO-adminisztráció alatt évi 15 százalékot emelkedett a minimálbér. A sajtó szerint Sheinbaum évi 11 százalékos emelést szeretne, folytatva a baloldali programot, ami a feszes munkaerőpiacon érdemi bérinflációt hozhat. Ennek hatására a jegybank továbbra is kivárhat az érdemi kamatcsökkentéssel, és az alapkamat 11 százalék környékén maradhat. Bár a peso Brazília után a második legnagyobb reálhozamot biztosítja, a választást követő gyengülés kikergette a carrytraderek jelentős részét (vagyis azokat, akik az alacsonyabb kamaton felvett hitelt fektetik be máshol, ahol magasabb a kamatláb), ami nem is csoda a fentiek alapján, és annak fényében, hogy hetek alatt gyengült a peso 8 százalékot.

Érdemes megemlíteni, hogy az új elnök mozgástere sokkal kisebb, mint ami elődjének adatott, részben mert a választás előtt AMLO érdemben kiköltekezett, a hiány egy évtizede nem látott mértéket ért el, és elemzői becslések szerint idén ez még tovább romlik, akár harmincéves negatív rekord dőlhet meg. Ha nem sikerül tartani egy konzervatívabb költségvetést, az államadósság jelenlegi szintje se lesz tartható, és megindulhat egy olyan befektetői félelemhullám, ami Brazíliában volt az utóbbi időben.

Greenshoring

A leköszönő és a megválasztott elnök programja közötti legnagyobb különbség, hogy utóbbi számára roppant fontos a zöld átmenet elindítása. Az energiamix több mint 80 százaléka olaj- és gázalapú, köszönhetően ALMO energiapolitikájának, amely ezekre támaszkodva igyekezett energiafüggetlenséget elérni. A környezetszennyezésen túl ez azért is rövidlátó politika volt, mert számos, éppen az országba települést fontolgató globális vállalat deklarált célja a karbonsemlegesség elérése az évtized végére, így Mexikó versenyhátrányban van azokkal a nearshoringban részvevő országokkal, ahol a zöldenergia aránya nem ennyire kezdetleges.

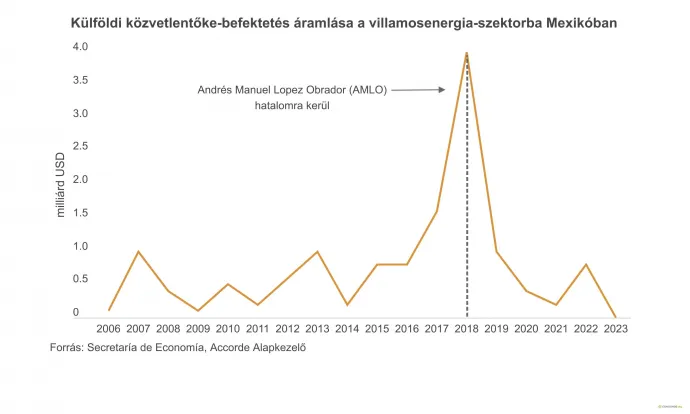

ALMO energiapolitikájának másik meghatározó eleme volt, hogy elődjével szemben az állami energiavállalatokra (PEMEX, CFE) támaszkodott, a külföldi tőkét és energiacégeket sokszor mellőzve, vagy akár versenyhátrányba is hozva. Ennek az eredménye azonban egy lerohadt energiahálózat lett, gyakori áramszünetekkel, egy olyan rendszer, ahol az ipar vállalatainak energiaszükségletét nem tudja stabilan kiszolgálni a kínálat. Emiatt számos beruházás a nearshoring keretében elmarad, vagy vár arra, hogy kiderüljön, az új kormány hogyan tud ehhez a kérdéshez hozzányúlni.

Mivel a rendszer stabilizálásához és a megújuló energia érdemi növeléséhez brutális beruházási igény társul (kezdetnek a GDP 1-2 százaléka), az új kormány vagy felhagy a külföldi befektetők vegzálásával, és átvált egy őket támogató rendszerre, vagy tovább növeli a költségvetési hiányt, amitől az államadósságot finanszírozó befektetők pulzusa emelkedik meg. De persze van egy olyan lehetőség is, hogy nem oldódik meg a kérdés, ebben az esetben a nearshoring pozitív hatása is drámaian csökken, és az Egyesült Államok, Mexikó és Kanada közötti szabadkereskedelmi egyezmény (USMCA) is sérül.

Trump 2.0 mit jelent Mexikónak?

Mexikó legnagyobb gazdasági partnere egyértelműen az USA, az oda irányuló export a mexikói GDP durván harmadát teszi ki, a nearshoring miatt érkező beruházások ezt tovább növelik. Nem kérdés, melyik fél fogja diktálni a feltételeket, amennyiben a Trump-adminisztrációnak kedve lenne újratárgyalni a feltételeket. Nem győzzük hangsúlyozni, hogy senkinek fogalma se lehet, mit hozhat egy Trump-adminisztráció, de érdemes átgondolni minden forgatókönyvet.

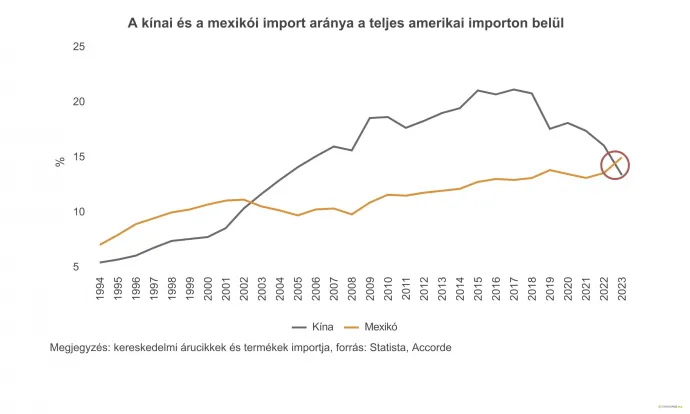

Az egyik lehetőség, hogy a USMCA megállapodás továbbra is érvényben marad, az új adminisztráció Kínai ellen összpontosítja minden gazdasági és politikai erejét, aminek várhatóan egyik fegyvere a vámok megemelése lesz. Ebben az esetben Mexikó akár még profitálni is tudna a kieső kínai kereskedelem helyettesítésével, de ennek mértéke azért legalább kérdéses.

Ha viszont az USMCA nem bizonyul tartósnak, az adminisztráció egységesen mindenkire kivet egy 10 százalékos vámot, növelve ezzel bevételeit, akkor a fejlődő országok közül ez Mexikónak a legfájóbb, a fent említett gazdasági összefonódások miatt. A magas vámok és az erős dollár a peso további gyengüléséhez vezethet. A Capital Economics szerint egy 10 százalékos vám legalább 1,5 százalékkal csökkentené Mexikó GDP-jét, aminek idei növekedési ütemét pont ilyen mértékűre becslik az elemzők. Középtávon is keserves folyamatokat indítana el, számos vállalat kivonulását és beruházások törlését vonná maga után, a nearshoring végét hozhatja el egy ilyen forgatókönyv, így Mexikó egyetlen racionális döntése, ha „mindent is aláír, amit elé tesznek”.

Nem mondjuk, hogy ez a valószínűbb esemény, sőt igazából ez klasszikus „fekete hattyú”, de azt el tudjuk képzelni, hogy egy esetleges fenyegetőzés, tárgyalás és rengeteg szalagcím érdemi volatilitást hozhatna mind a devizapiacon mind a részvények terén. Az biztos, hogy a határellenőrzés, bevándorlás kérdésében a republikánus álláspont szigorúbb a jelenleginél, ez még a vámok nélkül is lassíthatja a kereskedelmet, az ellátási láncok akadozását hozhatja.

A konklúzió egyszerű: lesz olyan pont, amikor Mexikó befektetési szempontból kifejezetten vonzó lesz számunkra, de ez még nem most van. Viszont ahogy a politika halad előre, növekedni fog a vele járó zaj, és a szélsőséges piaci turbulenciák fognak lehetőséget kínálni, akár még idén is.