A koronavírus-járvány magyarországi megjelenéséig óriási karriert futottak, az idén pedig újból rákapcsolhatnak a személyi kölcsönök. Bár a fogyasztási hitelek közé tartoznak, ma már jellemzően nem a mindennapi cikkek vásárlására veszik fel azokat. Személyikölcsön-kisokos.

Kattintson ide a kalkulátorhoz, hogy megnézze, milyen feltételek mellett kapna kölcsönt!

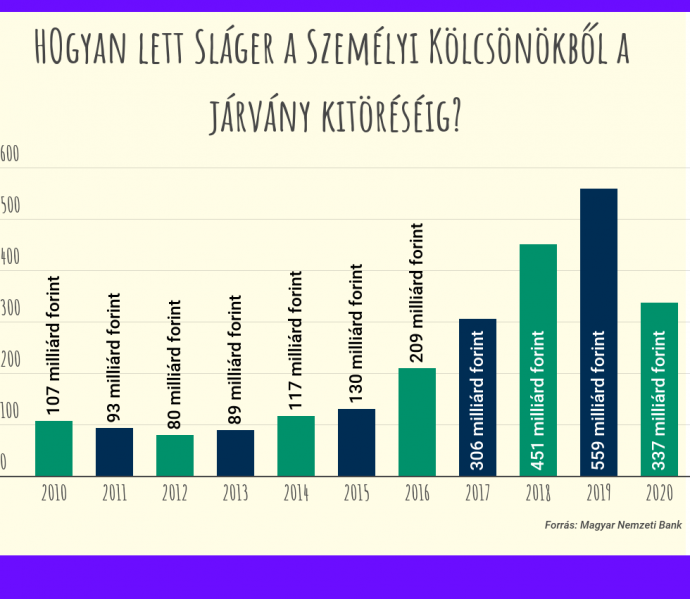

Közel 2500 milliárd forint összegben kötöttek forintalapú személyikölcsön-szerződéseket a bankok és a fogyasztók 2010-től 2020 végéig a jegybank hivatalos adatai szerint. Vagyis havi átlagban 19 milliárd forintot tett ki az új forintalapú személyi kölcsönökre kötött szerződéses összeg.

A 2010-es évek elején a 2008-ban elmélyülő világgazdasági válság utóhatásaként, valamint a 2012-ben recesszióba süllyedő magyar gazdaság miatt még visszafogottan teljesítettek a személyi kölcsönök is. A bérek emelkedése, valamint a gazdasági növekedés mellett az egyre alacsonyabb kamatkörnyezet miatt viszont 2015 után tempós növekedés volt látható. A már említett MNB-adatok szerint 2019-ben már 559 milliárd forintra rúgott az új személyi kölcsönökre kötött szerződéses összeg, tehát a magyar piacon havi átlagban több mint 46 milliárd forintot jelentett.

Tehát a pandémia előtti években 2016-tól kezdve kiugró, kétszámjegyű volt a növekedés. 2016-ban még közel 209 milliárd forint értékben köttettek személyikölcsön-szerződések, ez az összeg 2019-re 559 milliárdra nőtt, azaz a két és félszeresére emelkedett.

2020-ban viszont 337 milliárdra csökkent, azaz a járvány megtörte a lendületet. A pandémia okozta bizonytalanság miatt óvatosabbá vált a lakosság, emellett az is szerepet játszott a visszaesésben, hogy a személyi hitelekre tavaly márciusban bevezetett és a múlt év végéig érvényes thm-plafon miatt (a thm nem haladhatja meg a jegybanki alapkamat 5 százalékponttal növelt mértékét) átmenetileg sok bankban nem volt elérhető ez a konstrukció.

Az elmúlt időszakban megváltoztak a hitelcélok is. Bár a személyi kölcsönök az úgynevezett fogyasztási hitelek közé tartoznak, a kétezres években volt rá példa, hogy sok esetben a családi büdzsé befoltozására, mindennapi cikkek vagy elektronikai eszközök vásárlására fordították a kölcsön összegét. Egyes háztartások lényegében túlfogyasztottak, azaz többet költöttek, mint, amit a család havi jövedelme indokolt volna. Ez magával hordozta a vissza nem fizetés magas kockázatát.

A 2015-től kibontakozó növekedés során azonban más lett a forgatókönyv, a személyikölcsön-igénylők tudatosabbak lettek. Sok esetben autóvásárlásra, a lakásvásárláshoz szükséges összeg kiegészítésére vagy éppen a lakás felújítására költötték a személyi kölcsönt. Erre utal a jegybank 2019-es rekordévben kiadott jelentése is.

A jelentés szerint a „személyi kölcsönök bizonyos hitelcélok esetében a lakáshitelek alternatívái lehetnek. A válságot megelőzően a szabadfelhasználású jelzáloghitelek jelentették a nagyobb összegű fogyasztási célokhoz szükséges forrást. [...] A bankszektor legnagyobb szereplőivel folytatott interjúk során elhangzott, hogy a személyikölcsön-szerződések háromnegyedét alapvetően három hitelcélra kötik a háztartások: lakáscélra, gépjárművásárlásra és hitelkiváltásra.”

A koronavírus-járvány megakasztotta a személyi kölcsönök piacán évek óta tartó növekedést, ám van rá esély, hogy az idén újra emelkedésnek indul a piac. Ráadásul a Magyar Nemzeti Bank idén márciusban közzétett hitelezési folyamatokról szóló jelentése szerint a bankok kétharmada is élénkülésre számít. Részben a 2021. januárjától elindult otthonfelújítási program miatt, amely egyidejűleg keresletet generálhat a piaci személyi kölcsönök iránt.

Emellett a jegybank szerint a fogyasztóbarát személyi hitelek is hozzájárulnak a verseny élénküléséhez ezen a piacon. (A fogyasztóbarát személyi kölcsönökről a cikksorozatunk következő részeiben részletesen foglalkozunk.) Feltehetően az is segítheti a növekedést, hogy több háztartás a járványidőszakban elhalasztotta a személyi hitelből történő komolyabb beszerzést vagy beruházást, legyen szó autóvásárlásról vagy lakásfelújításról, ezeket pedig a jövőben pótolhatják.

Az otthonfelújítási program is élénkítheti a személyi kölcsönök iránti keresletet, lehetnek olyan háztartások, amelyek a maximális 6 millió forintnál nagyobb költségű felújítást terveznek, és ezt meghaladó összeget személyi kölcsönből szeretnék finanszírozni. Vagy akár olyanok is, akik a teljes felújítást személyi kölcsönből finanszíroznák, az otthonfelújítási kölcsönhöz képest ugyanis itt kevesebb az adminisztráció, rövidebb az átfutási idő és ingatlanfedezetre sincs szükség.

Összességében a lényeg, hogy a hitelből történő lakásfelújítás – legyen szó személyi kölcsönről vagy otthonfelújítási kölcsönről – megfontolandó lehetőség azoknak, akik hitelképesek, azaz vállalni tudják a törlesztést. Hiszen a korszerűbb lakásuk értéke magasabb lesz, a beruházás és a hitelfelvétel „nettóban” nézve pedig megtérülhet a jövőben.

A kalkulátort ide kattintva érheti el!

A cikk megjelenését az Erste Bank támogatta.