Mennyi lakáshitelre elég 150 ezer forint törlesztőrészlet? (x)

Sokan a megfelelő ingatlan megtalálását követően kezdik el csak megkeresni azt a bankot, amelyik megadja a vételárhoz szükséges kölcsönösszeget. Létezik azonban más megközelítés is: először megvizsgáljuk, hogy mennyit tudunk havonta hiteltörlesztésre fordítani, majd ellenőrizzük, hogy ez mekkora kölcsön felvételére lesz elegendő. A Bankmonitor szakértői arra voltak kíváncsiak, hogy mire számíthatunk akkor, amennyiben havi 150 ezer forintot tudunk vállalni.

ookanA lakásvásárlók jó része álmai otthonának kiválasztása után kezdi megvizsgálni a hitelfelvételi lehetőségeit. Amennyiben ekkor derül csak ki, hogy nem kaphatják meg a kért kölcsönösszeget, akkor emiatt viszont maga a vásárlás is kútba eshet. Sőt, akár anyagi veszteséget is eredményezhet a dolog, hiszen a kifizetett foglalót akkor is elbukhatjuk, ha lakásvásárlás miatt hiúsul meg, mert nem ad hitelt a bank.

Éppen ezért érdemes fordítva megközelíteni a dolgot: először megvizsgáljuk családunk költségvetését, és megnézzük, mennyit tudnánk havonta hiteltörlesztésre kifizetni. A következő lépésben pedig azt ellenőrizzük, hogy ez az összeg mekkora kölcsönösszeg felvételét tenné lehetővé. Természetesen az ingatlan ismerete nélkül nem tudunk teljes képet kapni, de arról már lehet elképzelésünk, hogy a fizetésünkbe mekkora kölcsönösszeg felvételét tenné lehetővé. Új otthonunk kiválasztásának pedig csak ezt követően állnánk neki.

Sok múlik a kiválasztott bankon

Nézzük meg egy konkrét példán keresztül, hogyan működik ez a megközelítés. Tegyük fel, hogy egy család lakást vásárolna, melyhez lakáshitelre is szüksége van. A család összes nettó igazolt jövedelme 500 ezer forint, a kért összeget pedig 20 év alatt fizetnék vissza. A saját családi kassza megvizsgálását követően arra jutottak, hogy havi 150 ezer forintot tudnának hiteltörlesztésre fordítani az életminőségük érdemi romlása nélkül.

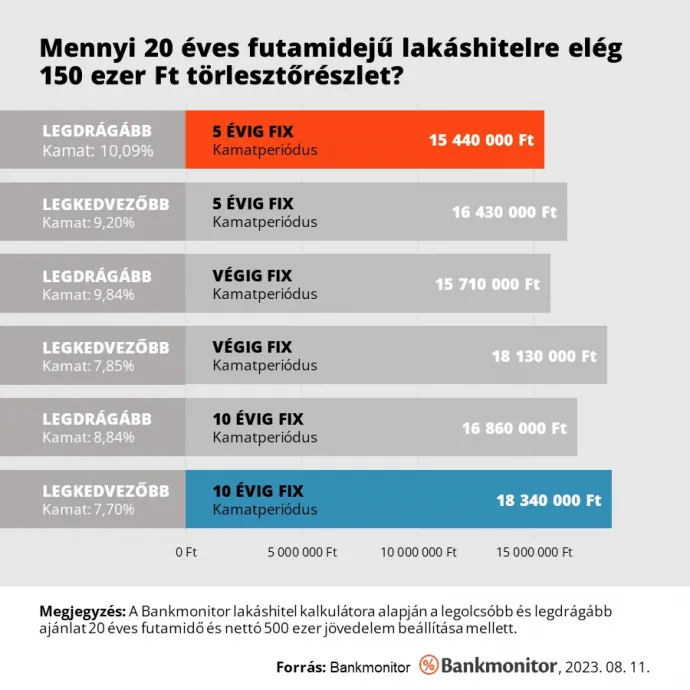

Egyáltalán nem mindegy azonban, hogy mennyi időre fixálnák a hitelkamatot. Jelenleg a 10 évig fix kamatozású jelzáloghitel ára a legkedvezőbb, ezt követi a végig fix kamatozású megoldás. Elérhetők 5 éves kamatperiódusú konstrukciók is, ám mivel ezek kamata a legmagasabb, miközben a kamatkockázat itt a legnagyobb, nem igazán népszerűek mostanság. Éppen ezért a Bankmonitor szakértői is a végig fix és a 10 éves kamatperiódusú konstrukciók választását javasolják.

Jó tudni

Az 5 éves kamatperiódusú kölcsön a legdrágább, bár ott egy kedvező kamatfordulat is gyorsabban éreztetné hatását. De ezt bármely konstrukciónál el lehet érni egy későbbi hitelkiváltással, azaz a kölcsön lecserélésével.

A megfelelő kamatfixálás mellett a bank választásának van még döntő szerepe, az egyes ajánlatok között ugyanis óriási különbségek lehetnek. A legkedvezőbb 10 éves kamatperiódusú lakáscélú jelzáloghitelből jelenleg 18,34 millió forintot igényelhetünk. A legdrágább kölcsön választásával azonban a család által meghatározott 150 ezer forint már csak 16,86 millió forint lakáshitel havi törlesztésére lenne elegendő.

5 évig fix kamatozású kölcsön esetén 15,44 – 16,43 millió forint, míg végig fix kamat mellett 15,71 – 18,13 millió forint összegű lakáshitel férne bele a havi 150 ezer forintba.

Ne feledkezzünk meg arról, hogy a bank dönthet úgy, hogy nem vállalhatjuk be az általunk betervezett havi részletet: túllépheti a jövedelmünk terheltsége a jogszabályi korlátot. De az is elképzelhető, hogy egyedi banki szabály miatt vállalhatnánk be kisebb törlesztőt.

Mit tehetünk, ha több jelzáloghitelre lenne szükségünk?

Egyelőre a jövedelem alapján igényelhető kölcsönösszeget vizsgáltuk meg, ugyanakkor az ingatlan típusa és értéke, valamint számos egyéb tényező is szerepet játszhat a banki döntés során. De sajnos az is elképzelhető, hogy már a bevállalható törlesztőrészlet alapján sem kaphatunk akkora összeget, amekkorára szükségünk lenne. Mit tehetünk ebben a helyzetben?

Áttervezhetjük a családi költségvetést, hátha nagyobb részletet is be tudunk vállalni. De ezt csak átgondoltan érdemes megtennünk, nem szabad túlvállalnunk magunkat, mert az komoly problémákhoz vezethet a későbbiek során.

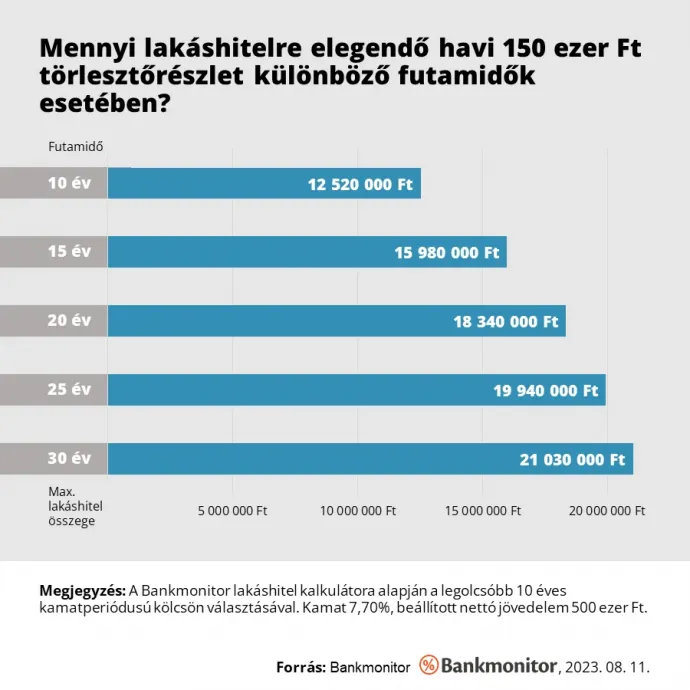

A másik megoldás az, ha a futamidő hosszát módosítjuk. A futamidő az az időszak, amely alatt egyenlő részletekben visszafizetjük a hitelt. Minél hosszabb ez az időszak, annál tovább fizetjük a kölcsönt, ezáltal a havi részletek is valamelyest csökkennek.

A vizsgálathoz az előbbi számítás legolcsóbb ajánlatát választottuk ki, vagyis 7,7%-os kamatozású, 10 éves kamatperiódusú kölcsön mellett vizsgáltuk meg a lehetőségeinket. Eszerint 5 éves futamidőnél csak 12,52 millió forint kölcsön havi törlesztőjét tudnánk kifizetni 150 ezer forintból, ugyanakkor 30 éves futamidőt választva már 21,03 millió forint lesz a hitelösszeg maximuma. A 8,5 millió forint különbség egyáltalán nem elhanyagolható. A magasabb kölcsönösszegnek azonban ára van.

A futamidő meghosszabbításának azonban van egy komoly káros mellékhatása: több kamatot kell megfizetnünk a hosszabb futamidő alatt, hiszen tovább használjuk a bank pénzét, amiatt pedig magasabb lesz a teljes visszafizetendő összeg is.

Összegzés

Mindenképpen vizsgáljuk meg minden szemszögből, hogy mekkora kiadást tudunk bevállalni havonta, és az mekkora kölcsön törlesztésére lenne elég. Ezt követően már látjuk, hogy milyen értékű lakást tudunk megvásárolni. (Ehhez szükség van arra, hogy mennyi saját megtakarításunk van, illetve milyen támogatásokat tudunk még kihasználni a vásárláshoz.)

Ezen tények ismeretében már teljesen más szemmel fogunk keresgélni az ingatlanpiacon. Arra pedig igen kicsi lesz az esély, hogy az adásvételi szerződés aláírását követően szembesülünk azzal, hogy a vásárláshoz szükséges kölcsönösszeg felvételére nincs semmi esélyünk.

(Ez a cikk egy fizetett promóció, úgynevezett PR-cikk, aminek a megrendelője a Bankmonitor Kft.)