Így duplázhatod meg a bérbe adott ingatlanoddal keresett pénzt! (x)

Sok, befektetési céllal ingatlant vásárló ember térdlövésként élhette meg, hogy a bérbeadáson keresztül elért átlagosan 6%-os hozam többszöröse az infláció. Az ő helyzetükön javíthat sokat egy pénzügyi megoldás, mellyel közel 12%-ra emelhető a bérleti hozam egy huszárvágással. Bemutatjuk a megoldást részletes számításokkal.

A probléma: az infláció megeszi a bérleti hozamot

Szinte össznépi sporttá vált a tehetősebbek körében 2015-2021 között lezajlott ingatlanpiaci felfutásban a befektetési célú lakásvásárlás. A pénzügyi környezet jelentős átalakulása, ezen belül elsődlegesen az infláció felfutása, azonban komoly problémákat okozott: egy átlagos lakás bérleti hozama 6%, míg a pénzromlás dinamikája 20% . Ez egyet jelent azzal, hogy a befektetett pénz hasznosulása kifejezetten rossz, elértéktelenedik. A 15% feletti állampapír kamatokhoz hasonlítva borzasztóan alacsony. Mit lehet kezdeni ezzel a helyzettel, olyan ingatlanpiaci környezetben, amikor az árak nagyvárosokban kis mértékben csökkennek, visszaesett a tranzakciók száma és nem könnyű jó áron eladni a meglévő ingatlant, hogy az eladási árat magasabb kamatozást biztosító pénzügyi befektetésbe helyezzük át?

A megoldás: növeljük meg a bérleti hozamot pénzügyi manőverrel

Nem feltétlenül szükséges eladni a befektetési céllal vásárolt ingatlant ahhoz, hogy az abban álló tőkét pénzügyi befektetésben (is) hasznosítsuk. Amennyiben az ingatlan nem hitellel terhelt, azaz teljes egészében saját megtakarításból vásárolta a tulajdonos, akkor arra most szabadfelhasználású jelzáloghitelt lehet felvenni. Ezen hitel kamata 9,3-9,5% körül mozog (a hiteligénylő minősítése függvényében) az egyes bankoknál, a legjobb ajánlat bőven 9% alatti. A felvett hitelösszeget lényegesen magasabb kamatozású lakossági állampapírba (PMÁP 2031/I) fektetjük, mely az első évben 15,5% kamatot, a második évben várhatóan 18,5% kamatot fog fizetni.

A PMÁP 2031/I állampapír kamatozása inflációhoz kötött, a 2024-ben kifizetésre kerülő 15,5%-os kamat a 2022-es, immár tény infláció alapján került meghatározásra, a 2025-ben kifizetendő kamat (18,5%) a 2023-as átlagos inflációhoz kötődik. A 18,5% kamatfizetés akkor valósul meg, ha az MNB előrejelzése (17,5% éves átlagos infláció) igaznak bizonyul, az első félév tényadatai alapján azonban sajnos túl nagy esélye nincs, hogy 17,5% alatt legyen érdemben a pénzromlás üteme. A ma ismert trendek és a közgazdászok előrejelzése alapján nem számíthatunk 17,5%-nál alacsonyabb átlagos inflációra.

Adott tehát egy befektetés oldali kamat 15,5% első évben, majd 18,5% kamat második évben, amivel szemben 9,4% hitelkamat áll. A kettő közötti különbség 6,1%, majd 9,1%. Ez lehet az ingatlanbefektető nettó nyeresége. Nettó hiszen az állampapír megtakarításokon keletkező nyereség mentes az adó és szocho fizetése alól.

Ez a pénzügyi konstrukció egészen addig tartható fenn, amíg az infláció nem csökken éves átlagban 8,4% alá, ebben az esetben fog ugyanis az állampapír kamatfizetése 9,4% alá csökkenni, azaz a hitel kamata már magasabb lesz, mint a befektetésé (a PMÁP 2031/I az infláció plusz 1% kamatot fizet).

Egy konkrét példa: mekkora az elérhető többlet profit

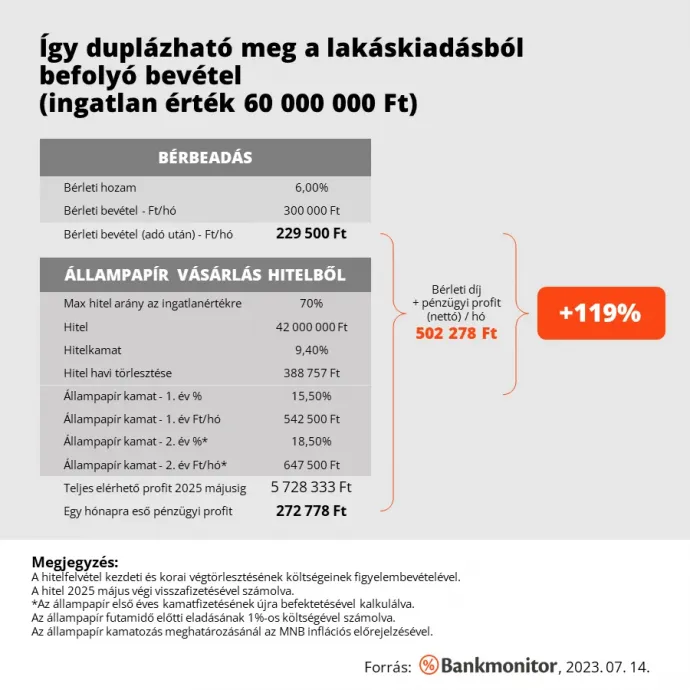

Példánkban egy nagyvárosi környezetben sajnos ma már nem kiugró értékűnek számító, 60 millió forintos lakásból indulunk ki. 6%-os bérleti hozam mellett ez a lakás havi 300 ezer forint bérleti díjbevételt termel a tulajdonosnak. Mindezt természetesen még csökkenti a fizetendő adó, melynek levonása után 229 500 forint nettó bevétel marad.

Szabadfelhasználású jelzáloghitel esetén az ingatlan értékének 70%-át kaphatjuk meg a banktól, ami 42 millió forintos hitelösszeget eredményez. 20 éves futamidőre felvett hitel várhatóan 9,4%-os kamata az első tíz évben fix. A hitel havi törlesztőrészlete 388 757 forint lesz, amivel szemben az állampapír befektetés havonta 542 500 forintot fog nekünk az első évben, majd a másodikban – a kamat emelkedésével – 647 500 forintot. Ha a második évben az első éves kamatokból is állampapírt vásárolunk (újra befektetjük), akkor a második évben elérhető kamatjövedelem még magasabb.

A pénzügyi konstrukció egyszerűbb áttekintésében a fenti táblázat nyújt segítséget. Mint látható a 229 500 forintos adózás utáni havi bérleti díjbevétel 272 778 forinttal növelhető meg, mely összességében közel 120%-os növekmény. A hitelkamatnál magasabb állampapír kamat összességében azt jelenti, hogy a hitelfelvétel kezdeti költségeit és az állampapír korai eladásának esetleges költségeit is figyelembe véve a hitel-befektetés egyenleg a 4. hónapban már pozitívvá válik, azaz profitot termel.

Az eredetileg 6%-os bérleti hozam a fent leírt pénzügyi konstrukcióval 11,5%-ra nő

A következő 12 hónapban az elemzői előrejelzések alapján az infláció 6-8%-os szintre fog mérséklődni, így az ingatlan a pénzügyi befektetéssel kiegészítve már masszívan pozitív hozamot biztosíthat a tulajdonosának. Fentiekkel anélkül jön létre a magas állampapír hozamban rejlő lehetőség kihasználása, hogy az ingatlan eladása megtörténne. Fontos kiemelni, hogy jelen konstrukció védelmet jelent arra – a nem várt esetre is, amikor – az infláció mégsem csökken érdemben. Ebben az esetben ugyanis az állampapír kamatfizetése a 2025. májust követő időszakban is meghaladhatja a hitelkamatot és így további profit realizálható.

A bankok által kínált szabadfelhasználású hitelek között jelentős eltérés lehet, egy gyors áttekintést az alábbi kalkulátorral kaphatunk:

Ki tudja ezt megvalósítani?

Egy tehermentes ingatlan önmagában kevés lesz hozzá. Csak az az ingatlan tulajdonos tudja megvalósítani a fentiekben leírtakat, aki hitelképes. Ehhez pedig – többek között – elengedhetetlen az igazolt, adózott, NAV kimutatáson szereplő jövedelem. Az ingatlan bérbeadásból származó bevétel jellemzően kiegészítő jövedelemként fogadható el hitelképesség szempontjából, amennyiben a bérleti szerződés határozatlan idejű.

Kockázatok nincsenek?

Kockázat van, de szerencsére mérsékelt. A fent leírt megközelítésben a kockázatot főként az jelenti, hogy az állam fenntartja-e a lakossági állampapírok 1%-os költség melletti visszavásárlását, azaz futamidő vége előtti eladhatóságát. Ezen két módon változtathat, vagy megemeli a korai eladás költségét 1%-ról, vagy egyszerűen megszünteti (az állam számára történő) eladás lehetőségét. Mindkettőt megteheti, viszont az elmúlt hetekben Nagy Márton gazdaságfejlesztési miniszter és Kurali Zoltán, az Államadósság Kezelő Központ vezérigazgatója is úgy nyilatkozott, hogy nem kívánnak változtatni ezen feltételrendszeren. Ezen nyilatkozatok mellett fontos kapaszkodót jelenthet a kockázatok mérlegelésénél, hogy

- az állam több, mint 10 éven keresztül építette fel a lakosság körében az állampapírok iránti bizalmat – a visszaválthatóság drasztikus megváltoztatása érdemi törést hozhatna ebben a bizalomban, amit csak hosszú-hosszú évek után lehetne korrigálni…

- a múltbeli tények is azt mutatják, hogy az állam egy erősebb eladási hullám esetén sem nyúl a futamidő vége előtti eladási lehetőség korlátozásához: a MÁP+ (korábbi népszerűsége csúcsán „szuperállampapír”) több ezer milliárd forint értékben került értékesítésre a lakosság részéről, amikor a megugró infláció miatt a 4,95%-os éves kamat már nem volt vonzó

A bemutatott konstrukciónak van egy további, személyes vonatkozású kockázata is: kizárólag pénzügyileg fegyelmezett magatartás esetén érdemes benne gondolkodni. Ha valaki felveszi a hitelt, majd azt nem céltudatosan állampapírban hasznosítja, akkor a hitel fedezete megszűnik és eltűnik az a pénzügyi előny, ami miatt az egészet elindította.

Ez a cikk egy fizetett promóció, úgynevezett PR-cikk, aminek a megrendelője a Bankmonitor Kft.