Nagyon gyorsan történt. A globális kötvényindexek 10-15, a nagy részvényindexek 10-15-20 százalékot zuhantak idén május elejéig. Ezzel a részvénypiacok letörölték az elmúlt 1-2 év, a kötvények némely esetben az elmúlt 5 esztendő emelkedését.

Ráadásul közben az árszínvonal is ugrott 5 százalékkal, így egy passzív tőkepiaci befektető nagyon rövid idő alatt elvesztette reálvagyonának közel ötödét. A jó hír az, hogy ezt követően így már kicsit jobbak a reálhozam kilátások. A rossz pedig az, hogy még mindig nem túl magasak.

Látványos gazdagodás

A laza monetáris politikák az elmúlt évtizedben csillagászati magasságokba tornászták fel a befektetési eszközök árait. Szinte mindegyikét: kötvényekét, részvényekét, ingatlanokét és számos nem hagyományos befektetési eszközét (többek között műkincsekét, drága borokét, kriptoeszközökét és NFT-két).

Miközben a jegybankárok nem kimondott célja az volt, hogy az alacsony kamatokkal vagyont és jövedelmet csoportosítsanak át a gazdag rétegektől a szegényebb és eladósodott csoportok felé, paradox módon az elmúlt években épp az ellenkezőjét érték el. A pénzügyi elnyomás és a nulla közeli kamatok hatására a meglévő eszközök jövőben esedékes pénzáramlása ugyanis borzasztóan felértékelődött. – írom a HOLDBLOG-on.

Így alakult ki az a helyzet, hogy a GDP-re, azaz a jövedelemre vetítve a tőkepiaci eszközök és ingatlanok értéke hatalmasra nőtt, a vagyonosok még gazdagabbnak érezhették magukat. Minden korábbinál gazdagabbnak.

Pedig csak az történt, hogy előre megkeresték azt a hozamot, ami a következő évtizedben járt volna.

Pontosabban megkeresték volna, ha eladták volna azokat az eszközöket tavaly. De ahogy arra Bob Farrell, a Merrill Lynch egykori legadás stratégiájának egyik találó örökbecsűje rávilágít, a többség inkább a piaci emelkedés végén, magas árak mellett szokott vásárolni („The public buys the most at the top and the least at the bottom.”)

Összeomlás? Átárazódás

Ha érdekli mi idézte elő a tőkepiacokon a gyors változás

- Miként indította el szinte egyik pillanatról a másikra a fogyasztói inflációs sokk a piacok átárazódását?

- Milyen hosszú távú reálhozam kilátásokat vetített előre már egy évvel ezelőtt a neves bostoni székhelyű alapkezelő, a GMO?

- Tavalyi csúcsukhoz képest mennyit zuhantak a mániarészvények?

- Mekkorát lehetett bukni az ingatlan bérbeadásával?

- Mennyit veszítettek a hazai részvény és állampapír-piaci befektetők?

olvassa el a teljes cikket a HOLDBLOG-on.

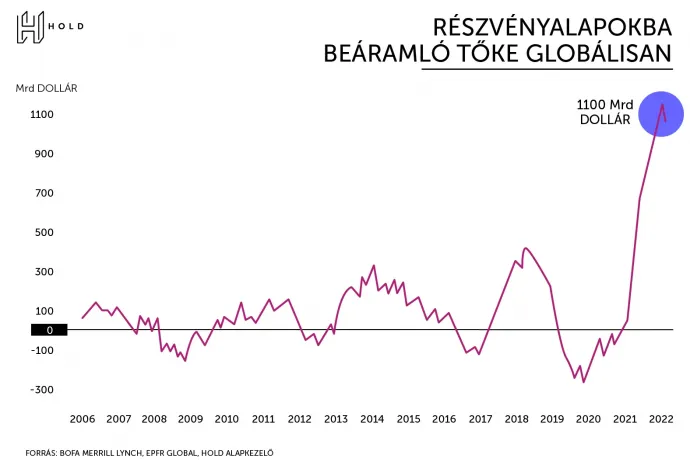

A tőkepiaci mánia látványos jele volt (a csak veszteségeket és távoli ígéreteket kínáló nagy számú új részvénykibocsátás mellett), hogy

2021-ben 1000 milliárd dollárnyi új tőke áramlott részvényalapokba globálisan, több, mint a megelőző 20 évben összesen.

Így a befektetők nem ki-, hanem beszálltak az eszközár-buborékba.

A pénzügyi elnyomás persze idővel működött volna, hiszen az eszközök árazottsága 2021-re már olyan magasra emelkedett, hogy azokkal a következő évtizedben már nem nagyon lehetett pénzt keresni.

Hozamremények

A hosszú fejlett piaci kötvényhozamok 2021 közepén nulla (Európa, Japán) és 1,5 (USA) százalékos szinten álltak. Ehhez képest a befektetési fokozatú vállalati kötvények 30-80, a bóvlipapírok 250-300 bázispontos többlethozamot kínáltak. Egy 1-2 százalékos (tehát történelmi távlatban nagyon nyomott) inflációs környezetben ez azt jelenti, hogy a kötvénybefektetők reálértelemben talán megőrzik vagyonukat a következő 5-10 évben.

A részvénybefektetések esetében sem voltak rózsásabbak a kilátások, legalábbis, ha a passzív befektetéseket jól tükröző indexek árazottságát nézzük. Az elmúlt 120 év tapasztalata alapján az S&P 500 index 2021 közepi 35 körüli Shiller P/E rátája a következő 10 évre nulla százalékos éves nominális hozamot vetített előre.

Az óvatos befektetők a pénzpiaci befektetéseikkel szintén bőven infláció alatti (konkrétabban nulla) nominális hozamot „remélhettek”. A remény erősebb volt az ingatlanpiacon, ami addig hajtotta az árakat, hogy a fejlett piaci bérleti hozamok is nagyon alacsony, 2-3-4 százalékos szintre süllyedtek. Ha ezt korrigáljuk az amortizációval és a bérbeadás tranzakciós költségeivel (amelyekről a befektetési ingatlanvásárlók hajlamosak megfeledkezni), akkor ez sem tűnik túl vonzó hozamkilátásnak.

Végül azok a fejlett piaci befektetők, akik az infláció megugrásától tartottak, vehettek amerikai, japán és európai inflációindexált állampapírokat. Mínusz 1-2-3 százalékos éves hozammal fixálhatták a következő évtizedre, hogy vagyonuknak reálértékben csak a 10-20-30 százalékát veszítsék el.

Kifizetődő befektetéskezelés

A nagy veszteségekből jellemzően azok maradtak ki, akik hajlandóak voltak olyan eszközökbe is fektetni, amelyeket az elmúlt években a többség nagy ívben került. Ilyenek voltak például a value, azaz az alacsony értékeltségű részvények, illetve az ezeket nagyobb arányban tartalmazó szektorok (energia, pénzügy, nyersanyag) és tőzsdék (többnyire fejlődő piacok).

Szintén jobban teljesítettek ebben az összeomlásban (átárazódásban) az aktívan kezelt portfóliók.

Az átárazódás pozitív hozadéka, hogy a 10-15-20 százalékos esésnek köszönhetően a következő évtizedre 1-2 (egyes eszközök esetében 3-4) százalékponttal javultak az éves reálhozam kilátások. De történelmi összehasonlításban azok még továbbra sem magasak, így az eszközár-buborékok elkerülése, az aktív kockázat- és befektetéskezelés továbbra is kifizetődőnek tűnik.

A szerző további cikkeit itt olvashatja.

A cikk a Telex és a Hold Alapkezelő közötti szponzorált tartalmi együttműködés része.