Csak pánik volt, vagy mélyebb és bankrendszer-szintű problémák vannak kibontakozóban az SVB csődje óta? Milyen hatása lehet a történteknek a különadók óta egyébként is döcögő magyar bankrendszerre? Karácsony Tamást, a HOLD Alapkezelő portfóliókezelőjét és „bankspecialistáját” kérdeztem – arról is, érdemes-e most beszállni a bankrészvényekbe.

A Silicon Valley Bank becsődölésével indult, szektorszintű pánikkal, a továbbgyűrűző hatásokkal és persze a 2008-azással számos bejegyzésben foglalkoztunk az elmúlt hónapban a HOLDBLOG-on.

Ebben a cikkben Zsiday Viktor a teljes (jegy)bankrendszer ráncfelvarrását sürgette, itt a monetáris politika inflációra gyakorolt hatásáról írtunk, ebben a bejegyzésben pedig Balásy Zsolt nyugtatta a kedélyeket, hogy nem feltétlenül kell rettegni a bankrészvényektől.

Egy bankpániknak mindig vannak előre nem látható elemei – teljesen lezárni ezt a történetet még korai lenne. Nagyon sok bank van, amelyik olyan helyzetbe kerülhet, amikor egy átgondolt szabályozói környezet mellett is fennáll a csőd veszélye. Azt sem lehet azonban kizárni, hogy végül egy bank sem megy majd csődbe – kezdte az elmúlt hetek tanulságairól szólva Karácsony Tamás, a HOLD „bankspecialistája”, a HOLDBLOG-on megjelent interjúban.

Bankpánik vs. bankválság

A bankok problémájának egyik fő oka most a portfóliókezelő szerint a gyors és hirtelen kamatemelkedés: a közel egy évtizedes alacsony kamatok világa ért véget, amihez már minden gazdasági szereplő hozzászokott és ezzel tervezett. A 2008-as helyzettől alapvetően különbözik azonban a mostani: a bankok sokkal szabályozottabbak, válságállóbbak, több tőkéjük van, ezért nehezebb a krízisek, a csődhelyzetek terjedése, mint akkor volt. Ráadásul – az SVB- és a Credit Suisse-csődök hatására – a jegybankok egyből közbeléptek és drasztikus intézkedéseket vezettek be annak érdekében, hogy csírájában elfojtsák a krízis eszkalálódását.

Fontos azonban az előbbiekhez rögtön hozzátenni azt is, hogy sose volt még olyan egyszerű egy bankból kivenni a betétünket, mint most, a technológia fejlődés, a mobil- és internetbankok korában. Ez pedig gyorsabb lefolyású és intenzívebb bankrohamokat eredményezhet.

Bankrészvényt?

Mindezzel együtt azokat a bankokat, ahol gond lehet, már jellemzően megvizsgálták, mégis tapasztalható a piacokon egy általános félelem azokkal a pénzintézetekkel szemben is, amelyek eszközei, forrásai és tőkéje is teljes mértékben rendben vannak. Felerősödött a bizonytalanság: hátha mégsem vettek észre mindent az elemzők.

Ez a folyamat ugyanakkor a portfoliókezelő szerint, ahhoz a befektetéspszichológiai jelenséghez hasonló, mint amikor egy a közelmúltbeli – legfrissebb – minket ért tapasztalatot hajlamosak vagyunk túlzottan kivetíteni a jövőre (közelmúlt-hatás, recency bias). Ez a kognitív torzítás gyakran félrevezet bennünket, hogy a múlt problémái jelzést adhatnak a jövő alakulásáról.

Ha ez a pánik nem lett volna, most senki sem nézegetné a bankokat ilyen szemmel, mert kis valószínűségű dolognak látnák a bankrohamok esélyét.

Arra a kérdésre, hogy indokolt-e még, ha a befektetők távol maradnak a bankrészvények piacától, a szakértő úgy válaszolt, befektetőként a jó cégek helyett a jó lehetőségeket érdemes keresni. Egy vállalat attól még lehet jó befektetés, hogy problémákkal szembesül. A pánik és a csődök eléggé megütötték a bankok árfolyamát – legalábbis egy részüket. A valós kérdés tehát az, hogy esett-e már annyit ezeknek a papíroknak az árfolyama, hogy érdemes legyen beszállni a cégekbe.

Karácsony Tamás szerint bár kétségtelen tény, hogy egyes bankok túltolták a fogadást az örökké alacsonyan maradó kamatokra, de ez rendszerszinten nem mondható el minden bankról, legalábbis nem olyan mértékben, hogy mind nehéz helyzetbe kerüljön és ne lehessen válogatni a jobb helyzetben lévők közül.

Magyar bankok

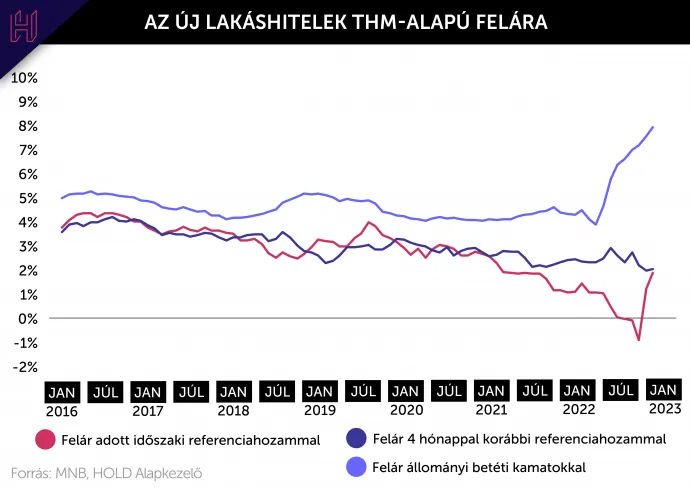

Karácsony Tamás szerint, ha közvetlenül egyelőre nem is, közvetve hatással lehetnek a nemzetközi bankcsődök a magyar pénzintézetekre. Hazánkban már korábban elindult a hitelezés lassulása (a megemelkedett kamatszintek miatt) és ezzel párhuzamosan, a válság miatt, a bankok is óvatosabbak lettek, bár ez a háztartási hitelek felárain nem annyira érzékelhető: ha megnézzük mennyit keresnek a bankok a magas kamat mellett kihelyezett hiteleken, azt látjuk, hogy a megemelkedett forrásköltségeik mellett alacsony(abb) a kamatfelár.

„Ha én bank lennék és attól tartanék, hogy a korábbiaknál több problémás (nemtörlesztő) hitelem lehet, a kockázat miatt magasabb felárat kérnék el, tehát drágább hitellel kompenzálnám azt, hogy a portfólióm egy része várhatóan nem teljesít majd”

– magyarázta a portfóliókezelő, aki e folyamat helyett azt tapasztalja, hogy a bankok továbbra is alacsony marzson adják a lakáshiteleket és nem keresnek nagy összegeket ezeken a termékeken.

A teljes interjúban kitértünk arra is, hogy miért ez a csak látszólag minden logika elleni stratégia, illetve arra is, hogy milyen hatása lehet a magyar bankokra, és mennyire válságállóak a hazai pénzintézetek – egy olyan piacon, ahol egészen más verseny folyik a különadók óta, mint a szomszédos és/vagy európai régiókban.

Ha „egyszer csak” elvehetik a profitot, az nem a működés optimalizálására ösztönöz… Erre általában úgy válaszolnak a bankok, hogy amikor lehet keresni, megpróbálnak nagyon sok profitot elérni, mert tudják, hogy várnak még rájuk olyan évek, amikor ezt el akarják majd venni tőlük.

„Ha bizonyos régiókban belenyúl az állam a bankok profitabilitásába, annak az lesz az eredménye, hogy más régiókban, ahol piaci alapokon folyik a verseny, szabad szemmel láthatóan is alacsonyabbak lesznek a kamatszintek, a marzsok és a banki költségek”

– hangzott el Karácsony Tamástól.

Karácsony Tamás bejegyzései itt, Csonka Attila cikkei itt érhetőek el.

JOGI NYILATKOZAT

A dokumentumban foglaltak nem minősülnek befektetési ajánlatnak, ajánlattételi felhívásnak, befektetési tanácsadásnak vagy adótanácsadásnak, befektetési elemzésnek, az abban foglaltak alapján a HOLD Alapkezelő Zrt.-vel szemben igény nem érvényesíthető, azokért a HOLD Alapkezelő Zrt. felelősséget nem vállal.

A cikk a Telex és a Hold Alapkezelő közötti szponzorált tartalmi együttműködés része.