A félidős választásokat követő 12 hónapban a legnagyobb amerikai részvények mozgását követő S&P 500 index rendre felülteljesítő. Kitarthat ez a trend a jelenlegi gazdasági és politikai helyzetben? A kérdésről Ifkovics Ábrahámmal, a HOLD Alapkezelő elemzőjével beszélgettünk.

Az utóbbi 94 évben, ha valaki a félidős választásokat követően amerikai részvényeket vett, akkor 73 százalék volt az esélye arra, hogy egy év múlva nyereséget realizál a befektetésén. Bár az éves átlagos hozam mindössze 10 százalék körül alakult, az S&P az esetek 45 százalékában több mint 16,3 százalékos megtérülést biztosított. A historikus adatokból kiindulva tehát könnyen lehet, hogy egy év múlva több mint 16 százalékkal magasabban jár majd az index. Ehhez azonban jó lenne, ha a gazdaságban semmi rendszerszinten fontos dolog nem romlana el – olvasható a HOLDBLOG-on megjelent interjúban.

A piacok jellemzően az osztott hatalmat preferálják, mivel így egyik párt sem tud szélsőséges gazdaságpolitikát folytatni. Az S&P 500 index 1950 és 2019 között átlagosan 12,4 százalékot hozott akkor, amikor egy pártnak többsége volt a kongresszus mindkét házában és 17,4 százalékot akkor, amikor osztoztak kontrollon. A novemberi választások után az utóbbi helyzet alakult ki. Kiegyenlítettek ugyanakkor az erőviszonyok, mivel a republikánusok csak szűk többséget szereztek az alsóházban, a demokraták pedig a létező legkisebb minősített többsége van a felsőházban.

A várható folyamatok értékelése előtt az elemző fontosnak tartotta kiemelni, hogy számolni kell azonban azzal, hogy a mostani poszt-Covid időszakban az amerikai- és világgazdaság dinamikája számos tekintetben eltér a 2010-es években megszokott konjunktúrától. Kína lassulni kezdett, a nemzetközi turistaforgalom visszaesett, az ellátó láncokat geopolitikai feszültségek terhelik, és ami talán a fontosabb: többé nem nulla vagy ahhoz közeli a kamat.

Az amerikai nagyvállalatok részvényei az utóbbi 10 évben folyamatosan drágultak a világ többi részéhez képest. Ennek ellenére az amerikai részvényindexek sokkal jobb hozamot mutatnak, mint az európai vagy ázsiai benchmarkok. A jelenlegi inflatórikus tőkepiaci rezsim a magasra árazott amerikai technológiai papíroknak sem feltétlenül kedvez – mutatott rá Ifkovics Ábrahám, hozzátéve – tény ugyanakkor, hogy az infláció tekintetében az amerikai áremelkedés strukturálisan különbözik mondjuk a nyugat-európaitól.

Míg az eurózónában az infláció döntő részben az energiaárakra és a mezőgazdasági termékekre vezethető vissza, addig az Egyesült Államokban a szolgáltatások is jelentősen drágultak és a bérek is elindultak felfele. Ez nemcsak azt jelenti, hogy az amerikai jegybank szerepét betöltő Fednek tovább kell a kamatokat emelni, mint az Európai Központi Banknak, hanem azt is, hogy huzamosabb ideig is kell azt magasan tartania.

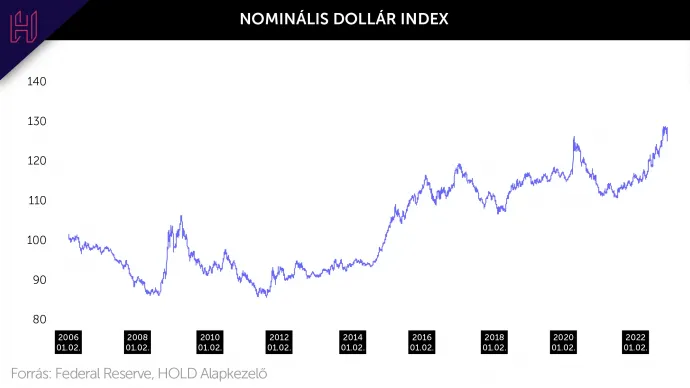

További fontos szempont a devizapiac. Globális pánik esetén a befektetők jellemzően a fejlett országok stabilnak ítélt devizáiba menekítik a tőkéjüket. Az első számú tartalékdeviza továbbra is az amerikai dollár. Az erős dollár viszont árt az amerikai export versenyképességének, miközben a dollár gyengülése rövid távon rontaná a külföldi befektetők portfólióinak hozamát.

Bár a következő években az amerikai eszközök relatív alultejesítése korántsem biztos, az valószínű, hogy a világ többi részéhez képest akkora felülteljesítést nem látunk majd, mint a 2010-es években a szakember szerint.

Az interjúban beszéltünk még

- Az amerikai inflációról,

- Joe Biden mozgásteréről, sőt, arról is, hogy

- Donald Trump korábbi elnök milyen esélyekkel indulhat a 2024-es választásokon, de nem hagytuk szó nélkül

- a kriptopiac eseményeit, egyebek mellett FTX-csődöt sem.

A teljes interjú ezen a linken érhető el.

Ifkovics Ábrahám cikkeit itt, Csonka Attila cikkeit itt találják meg.

JOGI NYILATKOZAT

A dokumentumban foglaltak nem minősülnek befektetési ajánlatnak, ajánlattételi felhívásnak, befektetésitanácsadásnak vagy adótanácsadásnak, befektetési elemzésnek, az abban foglaltak alapján a HOLD Alapkezelő Zrt.-vel szemben igény nem érvényesíthető, azokért a HOLD Alapkezelő Zrt. felelősséget nem vállal.

A cikk a Telex és a Hold Alapkezelő közötti szponzorált tartalmi együttműködés része.