Egyre több közgazdász gondolja azt, hogy visszaesés közeleg. A világgazdaság túlhevült, az ellátási láncok ismét akadoznak, az infláció szinte mindenhol elszabadult. Ilyenkor lenne szükség alacsonyabb energiaárakra, de a legfontosabb nyersanyagpiacokat is félremenedzselték. Alacsonyabb olajár nélkül ritka a mérsékelt infláció és a konjunktúrát hozó időszakok is jellemzően rövidebbek.

Sokaknak jó hír, hogy Magyarországon – a lakossági használatra – októberig biztosan hatósági áras marad a 95-ös benzin és gázolaj, a világ összes problémáját sajnos nem lehet azonban befagyasztani. Mostanra az Egyesült Államok vezető közgazdászainak 70 százaléka gazdasági recessziót jövendöl a következő egy évben. Márpedig, ha az Egyesült Államok visszaeséssel néz szembe, akkor azt ritkán ússza meg a világ többi része gazdasági nehézségek nélkül.

Az infláció az igazi ellenség

Felmerülhet a kérdés, miért fenyeget megint válság, hiszen még a koronavírus-válság is csak nemrég ért véget. Abban mindenki egyetért, hogy a fejlett világban tapasztalható 10 százalék körül inflációval van a baj, de annak okáról viták folynak.

Az amerikai elnöktől a német kancellárig a legtöbb politikai döntéshozó által használt narratíva szerint az ukrán háború és a magas energiaárak tehetnek lényegében mindenről. Ez azonban nem fedi pontosan a valóságot.

Az infláció és az energiaárak már 2021-ben is jelentősen nőttek, pedig ekkor még Kelet-Európában nem bombáztak. Leegyszerűsítve, az inflációt két dologra lehet visszavezetni:

- A kormányzatok elöntötték a rendszert pénzzel. Az államok költségvetései indokolatlanul lazák voltak, a kamatok túl sokáig álltak nullán és a jegybankok rekordmennyiségű pénzt „nyomtattak”, így a gazdaságok túlhevültek.

- Eközben a világ legnagyobb és talán legfontosabb nyersanyagpiacán, részben strukturális, részben mesterséges okok miatt a kitermelés nem tudott lépést tartani a megnövekedett kereslettel. Az olajpiacon az OPEC+ kartell nem emelte annyival a kitermelést, mint amennyivel a globális kereslet növekedett, valamint az ipari beruházások nagyságrendje is rekordalacsonyra süllyedt. A 2022-es ukrán események csupán az utolsó „cseppet” jelentették a pohárban.

Amennyiben a világgazdaságra egy nagy és komplex gépezetként tekintünk, akkor az több helyen is meghibásodott. Egyre inkább úgy tűnik, hogy a „javításhoz” újraindításra lesz szükség. Az újraindítást azonban csak úgy lehet végrehajtani, ha a gép valamilyen értelemben megáll.

Az olajár és a közelgő recesszió

A cikk HOLDBLOG-on megjelent hosszabb változatában az olajpiacon kialakult helyzettel jóval részletesebben foglalkozom. Itt csak a legfontosabb elemeket emeltem ki. Ha alaposabban tájékozódna a témáról, érdemes a blogbejegyzést is elolvasnia, hisz – tudjuk – az apró részletek sokszor többet mutatnak, mint, amit amennyit a nagy kép elárul.

Az Egyesült Államok jegybankja június elején 75 bázispontot emelt az irányadó kamatrátáján, ami magyar viszonylatban nem tűnik soknak, a tengerentúlon 28 éve nem volt azonban ekkora növelés. A döntés azt jelenti, hogy

az amerikai jegybankárok szükség esetén készek addig emelni a kamatokat, amíg a fogyasztóknak elmegy a kedvük a „túlzott” fogyasztástól.

Ez szélsőséges esetben afféle sokkterápiaként is értelmezhető, ami az infláció csökkentését célozza az által, hogy a magas kamatokkal visszafogja a keresletet.

Puha földet érés

Nem törvényszerű, hogy 2022 második felében vagy 2023-ban gazdasági visszaesés legyen, az azonban törvényszerű, hogy minden gazdasági ciklus lassulással vagy visszaeséssel ér véget. Jelenleg úgy tűnik, hogy a 2020 második felében elindult gazdasági konjunktúra a végéhez közeledik, már csak az a kérdés, hogyan. A puha földet érés (angolul soft landing) azt jelenti, hogy a (GDP-) növekedés anélkül lassul, hogy gazdaságot különösebb sokk érné és válság alakulna ki. Ennek elérése a gazdaságpolitikai döntéshozók és a jegybankárok feladata.

A fiskális és monetáris politikai döntéshozóknak lehetősége van a beavatkozásra, szükség esetén adóemeléssel, források újraelosztásával, a költekezés visszafogásával, a kamatszintek változtatásával vagy a jegybanki mérlegfőösszeg leépítésével. Tehát a stimulusokat (a gazdaságösztönző beavatkozásokat) vissza lehet vonni, az addicionális (a válság hatásainak enyhítésére biztosított) jövedelmet pedig előbb-utóbb elkölti a lakosság.

Az árupiacon azonban bonyolultabb a helyzet. A nyersanyagokat nem lehet egyik pillanatról a másikra „nyomtatni”, mint azt az állam teheti az általa kibocsájtott pénzzel.

Az olaj sajátos jószág

Az energiapiaci egyensúlytalanságoknak – különös tekintettel az olajpiacra – kiemelten nagy szerepe van az infláció alakulásában.

A jószágkosár legtöbb elemétől eltérően az energiaárak nemcsak közvetlenül, hanem közvetve is hatnak a fogyasztói árak alakulására.

Például az olajár-emelkedés nemcsak az üzemanyagárakat növeli, hanem minden olyan áruét és szolgáltatásét is, amelyek létrehozásához vagy szállításához olajra van szükség.

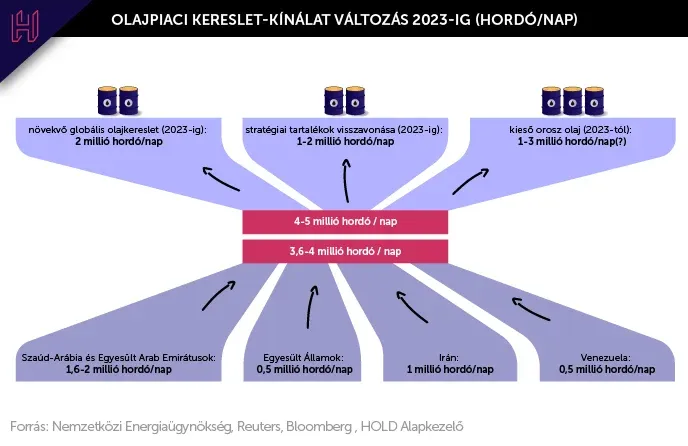

Azt látni kell, hogy olajhiány egyelőre annak ellenére sincs, hogy az árak elszálltak. A legfontosabb olajbenchmark, a Brent a 2021-es átlagos 70 dolláros hordónkénti értékéhez képest február óta 110-130 dolláros sávban mozog. A kereslet és a kínálat volumenei közti egyensúly épphogy, de meg tud valósulni, a nagyjából 99 milliós napi kereslethez pontosan ekkora kitermelés társul. Ráadásul ezen javítanak a márciusban feloldott stratégiai olajkészletek, amiből az Egyesült Államok önmagában napi egymillió hordó addicionális kínálatot biztosít. Ez nagyjából megegyezik a nyugati olajvállalatok önszankcionálása miatt kiesett orosz olajexporttal.

Tehát az olajár úgy extrém magas, hogy a kitermelés éppen ki tudja elégíteni a keresletet, jelentős stratégiai tartalékok érkeznek a piacra, és még nincsen érdemi szankció az orosz kitermelésen sem. Ez azonban sokáig nem marad így.

A Nemzetközi Energiaügynökség előrejelzése szerint a globális kereslet 2022 második felében két százalékkal emelkedik, a stratégiai tartalékok a novemberi amerikai félidős választások után kifutnak, és 2023-tól az orosz európai olajexport várhatóan 90 százalékkal (legalább napi 3 millió hordóval) csökken.

Geopolitikai tekintetben pedig meglehetősen ki van centizve a világ olajellátása.

A rövid és hosszú távú megoldás

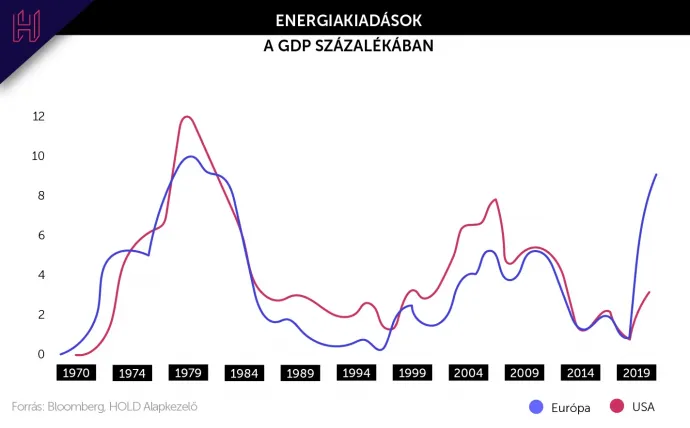

Magas olajár mellett az utóbbi 100 évben nem nagyon tudott tartós konjunktúra kialakulni. Erre példa az 1973-as és 1979-es olajválság, a kétezres évek eleji emelkedés és a 2008-as árrobbanás. 2012 és 2014 között ismét magas volt az olajár, az addig kitermelhetetlennek hitt amerikai palaolaj azonban hirtelen elárasztotta a piacot. Ezt követően nem is volt sok gond az inflációval és az üzemanyagárakkal, a gazdasági fellendülés egészen a 2020-as járványig tartott.

A legkézenfekvőbb hosszú távú megoldás az lenne, ha nem maradnának el a szükséges olajipari beruházások. Ennek azonban két eddig uralkodó trend is ellentmond. Egyrészt az olajipari vállalatok prociklikus beruházási politikát folytatnak, tehát akkor ruháznak be, amikor van miből (ezen nem segít az sem, ha az állam elveszi a profitot). Másrészt az egyre inkább elterjedt zöld, környezetbarát nézetek is nyíltan arra buzdítják az olajipari vállalatokat, hogy ne ruházzanak be és minél előbb hagyják abba a tevékenységüket. Rövid távon van egy más megoldás az energiaárak és az infláció letörésére. Ezt pedig úgy hívják: recesszió. 2022 első felében ez az irány egyre valószínűbbnek tűnik. A jegybankok – néhány ország kivételével – behúzták a „vészféket”, kamatemeléssel és egyéb szigorításokkal próbálják csökkenteni az inflációt. A kérdés tehát csak az, hogy a gazdaságpolitikusoknak sikerül-e „puha földet érésként” kivitelezni a lassítást.

A szerző további cikkei itt érhetők el.

Ez egy véleménycikk, mely nem feltétlenül tükrözi a HOLDBLOG szerkesztőségének álláspontját.

JOGI NYILATKOZAT

A dokumentumban foglaltak nem minősülnek befektetési ajánlatnak, ajánlattételi felhívásnak, befektetési tanácsadásnak vagy adótanácsadásnak, befektetési elemzésnek, az abban foglaltak alapján a HOLD Alapkezelő Zrt.-vel szemben igény nem érvényesíthető, azokért a HOLD Alapkezelő Zrt. felelősséget nem vállal.

A cikk a Telex és a Hold Alapkezelő közötti szponzorált tartalmi együttműködés része.