A forint árfolyama az euróval szemben 399-ig gyengült, a BUX egy hónap alatt 30 százalékot zuhant. Ilyen gyors és brutális árfolyammozgások csak ritkán fordulnak elő.

A háború kirobbanása semmiképp nem nevezhető mindennapi eseménynek (őszintén szólva én bíztam benne, hogy Európában ilyenre az én életemben már nem kerül sor), ez nyilván megmagyarázza a heves tőkepiaci reakciót. Nem is beszélve arról, hogy nemcsak a magyar eszközöket ütötte meg a háború és a gazdasági szankciók várható hatása.

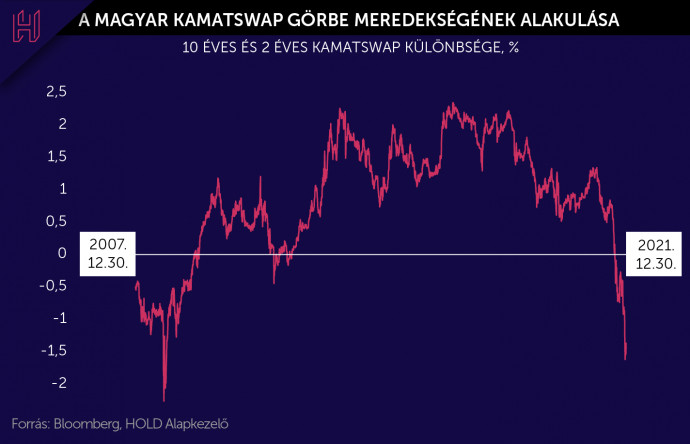

Van azonban egy másik fontos tőkepiaci indikátor, amely már egy ideje bajt, inflációs problémát és egyidejűleg gazdasági lassulást jelez előre Magyarországon: a hozamgörbe alakja.

A magyar hozamgörbe utoljára 2008-ban volt ennyire inverz

(értsd: akkor voltak utoljára relatíve ennyire magasan a rövid kamatok a hosszú kamatszinthez képest). Ez alapján jó eséllyel valami „ió” végű gazdasági forgatókönyv valószínűsíthető itthon, ezúttal nem mezei recesszió, hanem stagfláció.

A hozamgörbe már ősszel jelzett

Bár a háború és a szankciók nyilvánvalóan drasztikus módon átírták a gazdasági kilátásokat, a hozamgörbe alakja már 2021 novemberében jelezte a bajt – komoly gazdasági lassulást és eközben a fokozódó inflációs nyomást. A 2 éves kamatswap szintje akkor emelkedett a 10 éves fölé. (Az állampapírpiaci hozamok helyett itt érdemes inkább a kamatcsereügyletek piacát nézni, ugyanis előbbit a 2020-21-es években a jegybank nagymértékű állampapírvásárlásai torzították. Az MNB tudniillik vételeivel lecsökkentette a kötvénypiaci kínálatot, miközben egyre nagyobbá vált a pénzbőség. Ennek eredményeképpen a kötvényhozamok – különösen a hozamgörbe rövidebb szakaszán – a kamatswapokhoz képest nyomottabb szinteken maradtak.)

Tavaly ősszel azonban a forint árfolyama még stabilan a 360-370-es sávban ingadozott és a BUX index is sok éves csúcsot ütött, érdemi gazdasági lassulásra nem számítottak a makroelemzők sem.

Ami azt illeti, a GDP növekedésre vonatkozó előrejelzések még most is elég optimistának tűnnek. A Bloomberg szerint 2022-ben 4,7, 2023-ban 3,8 százalékos reál GDP bővülést várnak az elemzők, és a közeljövőben mindössze 5 százalékos valószínűséget adnak a recessziónak.

Ha recesszió nem is lesz, a gazdaság érdemi lassulására jó eséllyel számíthatunk

és nemcsak a háború valamint a külső környezet romlása (energiaársokk, befékező kínai építőipari konjunktúra, fellángoló ázsiai covid-hullám, továbbra is akadozó ellátási láncok, az elszálló infláció miatt globálisan szigorodó monetáris politika, erős dollár, fejlődő világot sújtó élelmiszerársokk, stb.) miatt. (Ebben a helyzetben mellesleg valószínűleg az EKB-nak is tovább kell csökkentenie a 2022-re várt 4,2 százalékról 3,7 százalékosra mérsékelt eurózóna növekedési várakozását.)

Magas infláció, lassuló gazdaság, inverz hozamgörbe

A növekedési kilátások Európában mindenhol romlottak, de Magyarországnak annyiban mindenképpen rosszabb a helyzete régiós társainál, hogy semmi tere nincs fiskális élénkítésre, sőt, – ahogy erről Zsiday Viktor kollégám is írt – jelentős költségvetési szigorításra kényszerül majd a választásokat követően.

Ennek komoly gazdasági lassulás lesz a következménye, de a már jó ideje gyorsuló pénzromlási ütem miatt, ez nem feltétlenül jár majd együtt az infláció mérséklődésével.

Egyszerűen megemelkedtek az inflációs várakozások, a gazdasági szereplők működésébe egyre inkább beépül az áremelés természetessége. (Még akkor is, ha a kormány egyre több helyen vezet be árstopot. Ezek a hivatalos inflációt ugyan elnyomják, de idővel ezeket rendbe kell tenni, tehát a pénzromlást csak elodázzák.)

Jó eséllyel tehát egy stagflációs helyzettel kell majd Magyarországnak szembenéznie.

Ennek a kockázatát tavaly ősszel a forint árfolyama és a hazai részvénypiac még nem tükrözte, az emelkedő infláció problémáját azonban a kötvény- és kamatswappiac már akkor jelezni kezdte.

Már ősszel látszott, hogy az egyre fokozódó inflációs nyomás megállításához érdemi költségvetési és monetáris politikai szigorítás kell. Eközben a választásokra készülve a kormány minden idők talán legnagyobb költségvetési stimulusát (fél év alatt nagyjából 15 százalékos GDP-arányos deficitet kreálva) csinálta meg, így az MNB hiába kezdte el már nyáron a kamatok emelését, az inflációs várakozások nem csökkentek. A bérek kétszámjegyű mértékben emelkednek, és most félő, hogy ez tartósan beépül a várakozásokba, különösen a háború miatt elszálló alapanyag és energiaárak, valamint a gyengülő forintárfolyam hatására. A választások után tehát

egyrészt komoly költségvetési szigorítás kell, másrészt az inflációs várakozások miatt a jegybank nem engedheti meg, hogy lazítson a monetáris politikán.

Ezért történik az, hogy a rövidebb távú kamatvárakozások sokkal többet emelkednek, mint a hosszúak, ezért invertálódik a hozamgörbe.

A hozamgörbe invertálódása az elmúlt három-négy évtizedben bárhol a világon általában a recesszió előszele volt. De a jelenlegihez hasonlítható inflációs nyomással az 1970-es évek óta nem szembesült a világgazdaság. Így most nem feltétlenül csak a recesszió veszélyét, hanem erős inflációs nyomást és gazdasági lassulást, azaz stagflációt jelez előre.

Prociklikus gazdaságpolitika, boom-bust economy

Az elmúlt évek gazdaságpolitikája alapján azért nem meglepő, hogy Magyarország stagflációs helyzetbe sodródott. Ez persze nemcsak hazai jelenség, a többi közép-kelet-európai országban is hasonló a helyzet, csak itthon a – „magas nyomású gazdaságot” (high pressure economy) célul kitűző – gazdaságpolitika nem tompította, hanem inkább felerősítette a folyamatokat.

Bár néhány éve a külföldi elemzések a régiónkat elkezdték a fejlődő országoktól pozitív irányban megkülönböztetni és mint a fejletté váló fejlődőket emlegetni, Közép-Kelet-Európa nagy része és benne különösen Magyarország – kormányoktól függetlenül – mindig is úgynevezett „boom-bust economy” volt. Azaz voltak nagyon jó és nagyon nehéz időszakai.

A fejlett országokat többek között az különbözteti meg a fejlődőktől, hogy előbbieknek van lehetőségük nehéz időszakban is anticiklikus gazdaságpolitikát folytatniuk.

Azaz, ha rosszabbra fordul a környezet, akkor a költségvetési és monetáris politika tud stimulálni, csillapítani tudja a dekonjunktúra hatását.

Magyarország – ahogy erről a HOLDBLOG-on már korábban is írtunk – azonban a jó időkben is tövig nyomta a gázt. A koronavírus megjelenését megelőző években a kedvező globális konjunktúra, az EU-s pénzeső ellenére, a valaha volt leglazább monetáris politika (nulla kamatszint, jegybanki hitelprogramok) és szintén elég laza költségvetés segítette a gazdaságot (boom). Prociklikus, azaz a ciklust erősítő volt a gazdaságpolitika, nem képeztünk tartalékot. Ennek az árát pedig a következő években fogjuk megfizetni.

Miközben a szankciók és a háború hatására elszálltak a nyersanyagárak, lebénulnak a termelési láncok, összeomlik a fogyasztói bizalom és leállnak a beruházások, a költségvetésnek meg kell majd szigorítania és a monetáris politikának további szigorral kell harcolnia az infláció ellen.

A gazdaságpolitika prociklikus marad, csak ezúttal ez azt jelenti, hogy ráfékez a lassulásra (bust).

Reméljük, legalább az EU-s pénzek tudják majd segíteni a magyar gazdaságot! Bárki is nyeri a választásokat, nem lesz könnyű helyzetben.

A szerző további cikkeit itt olvashatja.

A cikk a Telex és a Hold Alapkezelő közötti szponzorált tartalmi együttműködés része.