Van egy hely, nem is olyan messze, ahol a részvénypiac szembement a világtrendekkel az elmúlt évben. Lengyelországban a blue chip bankrészvészvények, az olaj- és villamosenergia-társaságok elképesztő mértékben drágultak, miközben a technológiai cégek jegyzése hatalmasat szakadt.

Tesla helyett Volkswagen? Épp egy éve annak, hogy ezt a kérdést feltettük magunknak, és hosszú cikksorozatban jártuk körbe a befektetőket talán örök idő óta foglalkoztató dilemmát: fel kell-e ülni a tőzsdei hullámokra, vagy hosszabb távon kifizetődőbb szembemenni azokkal. Másként fogalmazva meg a kérdést: a szép jövővel, nagy növekedéssel kecsegtető vállalatokba (most például a technológiai cégekbe) érdemes fektetni akkor is, ha azok irracionálisan drágának tűnnek, és a megtérülés mögött több az ígéret, mint az eredmény, vagy a „futottak még” kategóriából szemezgetne, esetleg borúsabb jövőjű iparágakban tevékenykedő vállalatok (például bankok és az olajipari cégek) részvényei közül érdemes válogatni, amelyeknek népszerűtlenségük miatt kedvezőbb az árazásuk?

Growth vs. value

A befektetők többsége az elmúlt bő tíz évben – a technológiai vállalatok szárnyalását szemlélve – az előbbi stratégiára fogadott: az ígéretes jövőt (növekedési, azaz a growth papírokat) választotta, és nem alacsony árazottságú (value) részvényeket vett (olyanokat, amelyek aktuális eredménytermelő képessége, könyv szerinti értéke alapján olcsónak értékelhetők).

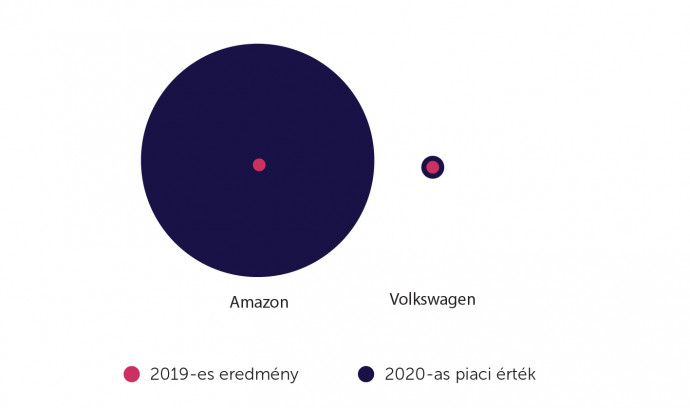

Egy éve – amikor a kérdésről hosszan elmélkedtünk – az Amazon részvénye körülbelül 130-szor annyit ért, mint amennyi a megelőző évben az egy részvényre jutó eredménye volt. Azaz az éves nyereség 130-szorosán lehetett megvásárolni. Mindeközben a Volkswagen részvényeihez az éves nyereség 6-szorosáért lehetett hozzájutni.

Az elmúlt bő esztendő volt ugyanakkor az az időszak is, amikor a vakcinafejlesztés eredményeivel összefüggésben határtalan optimizmus lett úrrá a piacokon. A befektetők hittek a gyors gazdasági kilábalásban, és óriási lendülettel kezdték vásárolni a korábbi időszakok veszteseinek (egyebek mellett a bankoknak és az energiacégeknek) részvényeit, bízva abban, hogy ezek a vállalatok lesznek a koronavírus-járványt követő fellendülés nyertesei.

A stratégia akkor jól működött: az intézményi befektetők a tavalyi utolsó és az idei év első két-három negyedévében hatalmas nyereségeket értek el. A tavaly ősz tehát jó időszak volt arra, hogy megálljunk és elgondolkodjunk azon, hogy a megelőző bő tíz év folyamatai hoztak-e valós változást a piacokon.

- A növekedési (growth) vagy az értékalapú (value) részvények lehetnek a nyerők az elkövetkezendő időszakokban?

- Mi okozhatja a growth részvények felül- és a value papírok alulteljesítését?

- Hosszú távon miért működött eddig jobban az értékszemléletű (value típusú papírokét előtérbe helyező) stratégia? Mert jobban működött…

- De körbejártuk a múlt történéseit,

- összevetettük az európai és amerikai lehetőségeket,

- feszegettük továbbá azt a kérdést is, hogy megéri-e nagyon sokat fizetni a növekedésért,

- kerestünk persze a kérdéskörhöz kapcsolódó hazai történeteket is.

A piacok egyelőre keveset adtak vissza az optimizmusból (az indexek az elmúlt egy esztendőben tovább emelkedtek), de nőtt a bizonytalanság is. A Covid újra fenyegetőbbnek látszik (az új variáns, az omikron megjelenésének hírére rendkívüli hevesen reagáltak a tőzsdék), de vannak persze egyéb kockázatok is; gondolva itt a kínai lassulásra és, ingatlanpiac problémáinak hatására a globális gazdaságra, és még sorolhatnánk. Érdemes azonban kicsit részletesebben is megnézni az adatokat.

A Tesla tovább szárnyal

Az elmúlt bő évre visszatekintve az látszik, hogy az Egyesült Államok részvénypiacán az energiaszektor ETF (XLE) 99 százalékot ugrott. A bankok szűk 62 százalékkal drágultak. A technológiai cégek NASDAQ indexe pedig még mindig 47 százalékot termelt a befektetőknek. Valamennyit behoztak tehát korábbi lemaradásukból a hagyományos szektorok.

A Tesla viszont – amely a piaci szélsőségek egyik nagyon jellemző példája – továbbra is öles léptekkel szakít át minden határt. A drágulás üteme elképesztő: az elektromosautó-gyártó értéke (piaci kapitalizációja) az idén októberben egy négymilliárd dolláros megrendelés hírére 119 milliárd dollárral emelkedett, a Tesla piaci értéke pedig már meghaladja az 1000 milliárd dollárt (rangsorban a következő kilenc autógyártó ér ennyit összesen). Erről a részvényár-emelkedésről még a Tesla-alapító, Elon Musk is úgy nyilatkozott; érthetetlen számára.

A Tesla-részvényt tehát továbbra sem lett volna jó ötlet Volkswagenre cserélni, de volt olyan tőzsde, ahol nagyon is jól jártak azok, akik a hagyományos iparágakra fogadtak.

Lengyelországban a growth az új value

Közép-Kelet-Európa legfejlettebb és legnagyobb részvénypiacán, Lengyelországban az elmúlt egy év egyértelműen az értékalapú részvények diadaláról szólt a gyors növekedésű, technológiai papírokkal szemben. A bankok részvényesei 134–190 százalékos hozamot érhettek el az elmúlt egy esztendőben, az olaj- és gázcégek 41–104 százalékot szárnyaltak, míg a villamosenergia-társaságok 67–90 százalékkal értékelődtek fel.

A value részvények összességében átlagosan 111 százalékot emelkedtek. A technológiai részvények viszont ugyanezen időszakban közel 50 százalékot veszítettek értékükből.

A banki és energetikai részvények lendületes árfolyamemelkedését számos kedvező változás segítette. A bankoknál a vártnál kisebb hitelezési veszteség, a gazdasági növekedés és az infláció felpörgése okozta gyorsabb kamatemelés, az energiacégeknél az olaj- és gázár emelkedése, a kereslet stabilizálódása sorolható ezek között. A túlárazott (drága) technológiai cégeknél pedig egyedi csalódást keltő események is szerepet játszottak a gyászos szereplésben. Sokaknak lehet emlékezetes például a Cyberpunk 2077 története: a „blockbuster”-t a világ valaha volt 5 legnagyobb forgalmú játéka közé várták, de méretes bukás lett belőle, ami persze magával rántotta a gyártó és forgalmazó vállalat, a CD Projekt részvényeinek árfolyamát is.

Térdre kényszerítették a régi gazdaság szereplői az új gazdaság feltörekvő ígéreteit Lengyelországban. A teljes történet a HOLDBLOG-on megjelent írásunkban olvasható el.

Az elmúlt egy év piaci eseményei egyértelműen mutatják, hogy továbbra is érdemes lehet kontrariánusnak lenni; magyarán szembemenni a piacon uralkodó értékítélettel, aktuális befektetői hangulattal. Azoknak a cégeknek a papírjait venni, amelyek árfolyama szélsőségesen pesszimista jövőképet tükröz azoké helyett, amelyeket csillagászati optimizmus övez. Lélektanilag ez egy nehéz stratégia, hiszen a részvénypiac közelmúltja ellenünk van, ráadásul nem lehet tudni, mikor következik be a fordulat. De következetes és kitartó stratégia hosszú távon eredményre vezet.

A szerző további cikkeit ezen a linken éri el.

A cikk a Telex és a Hold Alapkezelő közötti szponzorált tartalmi együttműködés része.