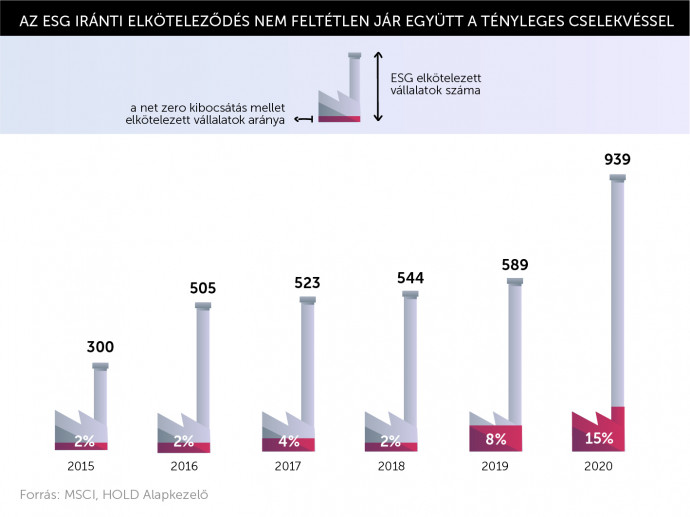

Bár a legnagyobb tőzsdei kibocsátók kommunikációja alapján megnyugtathatnánk magunkat: hatalmas erőfeszítéseket tesznek a világ óriásai a klímavédelemért, a tények nem ezt igazolják. A leginkább szem előtt lévő kilencezres élboly tőzsdei cég alig harmada tűzött ki károsanyag-kibocsátási célokat, és mindössze 15 százalékuk kötelezte el magát a klímasemlegesség iránt. Pedig nem kellene nagy vállalásokat tenniük. Ha évi 10 százalékos mérséklést azonnal végrehajtanának, az egész világnak 2050-ig lenne ideje a felkészülésre.

Az MSCI[1] nyomon követi 9000 tőzsdén jegyzett vállalat károsanyag-kibocsátási (nettó zéró) céljait és azok teljesítését. A közelmúltban kiadott elemzésük alapján arra figyelmeztetnek, hogy a jelenlegi trendek nem teszik lehetővé, hogy ezek a tőzsdei cégek ténylegesen lcsökkentsék is a kibocsátásukat a 2015-ös Párizsi Megállapodásban kitűzött maximum 2 °C-os hőmérséklet-emelkedési céllal harmonizáltan.

A vizsgált vállalatok kibocsátási szintje még mindig a 2013-as szintnek felel meg a kutatás szerint, annak ellenére, hogy a kommunikáció nagy erőkkel a klímaváltozás hatásainak kivédése irányába mutat. Az MSCI ACWI Index[2] vállalatainak csak körülbelül a harmada fogalmazott meg a kibocsátás csökkentésére irányuló célokat, és mindössze 15 százalék kötelezte el magát a kibocsátás teljes kiküszöbölésére.

Az MSCI által számított Net Zero Tracker júliusi adatai alapján, a tőzsdén jegyzett vállalatoknak tulajdonítható, a 1,5 °C-os cél eléréséig kiszabható szénköltségvetésből már csak 5 év 8 hónapnyi tartalék van, a 2 °C-os cél teljesítéséhez pedig 21 év és 5 hónap áll rendelkezésre, ha nem változtatnak a működésükön.

Az MSCI által figyelt, tőzsdén jegyzett cégek a globális kibocsátásból jelentős részt vállalnak, így csökkentési célokból is arányosan sok jut nekik. Annak érdekében, hogy a hőmérséklet emelkedése a Párizsi Egyezményben meghatározott célok szerint teljesüljön, ezek a cégek már csak a fent leírt maximum 21 évig működhetnek nettó kibocsátóként – úgy tehát, hogy növelik a légkörben halmozódó üvegházhatású gázok mennyiségét. Ennyi idő maradt működésük károsanyag-kibocsátás-mentessé tételére.

Az MSCI becslései alapján viszont, ha mostantól minden cég évi 10 százalékkal csökkentené a kibocsátását, akkor 2050-ig maradna időnk arra, hogy a mindennapi élet átalakításával ne kerüljön veszélybe a 1,5 °C-os felmelegedési cél.

A kutatások természetesen nemcsak a tőzsdén jegyzett cégek saját működési felelősségéről szólnak. Az ezeket a társaságokat támogató befektetők szerepe is kiemelten fontos kérdés. Egyrészt a befektetői közösség a klímaváltozásban már felfedezte a kockázatokat. Ezeket valamilyen módon kezelni kell, más befektetési kockázatokhoz hasonlóan. Másrészt a klímavédelemmel foglalkozó szervezetek a befektetőkben kezdeményezőket látnak. Olyan szereplőket tehát, akiknek a tevékenysége aktívan alakíthatja az előttünk álló folyamatokat.

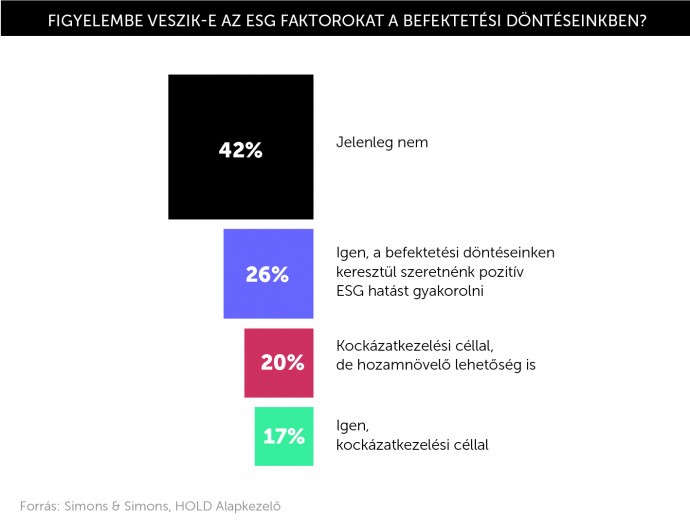

Egy idén áprilisban napvilágot látott átfogó, globális kutatás, amely a hedgefund-menedzserek körében zajlott, összességében még nem mutat egyöntetű érdeklődést az ESG-befektetések irányába. (Az ESG a környezeti, társadalmi és vállalatirányítási szavak angol megfelelőiből – Environmental, Social, Governance – alkotott betűszó – a szerk.)

Európa a világ többi részéhez képest élenjárónak számít a zöld és fenntartható befektetések tekintetében, globális viszonylatban azonban még nem jellemző ez a fajta gondolkodás a befektetőkre. Ennek természetesen több oka is van. Egyrészt sok más, a világ működésére hatással bíró szereplőhöz hasonlóan a tőkepiac meghatározó képviselőin is nehezen uralkodik el a klímaváltozástól való félelem. A meggyőződés hiánya és az időben távolinak tűnő következmények miatt a fenntartható befektetések filozófiája nehezen, nem mindenhol nyer teret.

Másrészt azoknak a befektetőknek sincs könnyű dolguk, akik elkötelezettek a klímaváltozás elleni küzdelemben. A befektetési eszközök tekintetében ugyanis nehéz eldönteni, hogy mi számít valóban zöldnek és fenntarthatónak. Az egyes eszközosztályok közül a részvényeknél már gyűlik az információ, sőt, Európában már az SFDR szabályozás is segíti a transzparencia megteremtését.

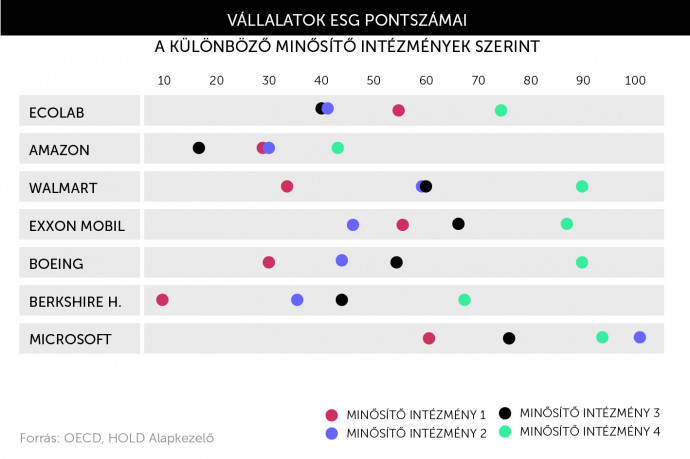

Az átláthatóság azonban önmagában nem oldja meg a vitás kérdéseket: a fenntarthatóság értékelését célzó különböző ESG-pontszámok jelentős szórást mutatnak, az értékelést végző cégek módszertana pedig nagymértékben eltér.

Az alábbi ábra is ezt a problémát szemlélteti: hogy lehet az, hogy a világ legnagyobb, legtranszparensebb, az ESG-riportokra legtöbbet költő, nagy fenntarthatósági részlegeket fenntartó cégeinek az ESG-pontszámai ilyen nagy eltéréseket mutatnak? Egyértelműen látható: itt még hosszú út áll előttünk, mire a minősítéseknél is használhatók lesznek ezek az értékek. Harmonizálni kell a módszertanokat.

Miért térhetnek el jelentősen az egyes ESG-értékelők pontszámai?

Az ESG-értékelés egy többdimenziós feladat. Ennek vannak olyan lépései, amelyekben nagy eltérések nincsenek, hiszen jórészt a cégek adatközlésére épülnek. Az egyes mérőszámok pontszámmá alakításában, skálázásában, súlyozásában többféle megoldással lehet találkozni – ennek részleteiről szól a szerző témában írt cikke a HOLDBLOG-on.

További érdekesség, hogy az értékesebb (a nagyobb kapitalizációval rendelkező) cégek szabályszerűen magasabb ESG-pontszámot érdemelnek ki a minősítő cégektől. Ez az állapot is torzításra hívja fel a figyelmet: az a cég tud transzparens lenni, sok tényezőt mérni és bemutatni, amelynek van erre pénze és megfelelő mérete ahhoz, hogy ilyen területen is foglalkoztasson embereket.

Az is fontos szempont az említettek mellett, hogy egy befektetési alap nem csak részvényekből áll. A többi eszközosztályra vonatkozóan pedig még kevés információ áll a befektetők rendelkezésére ahhoz, hogy megfelelő módon felmérhessék a fenntarthatósággal kapcsolatos kockázatokat.

Ha pedig ez nem lenne elég, a döntést az is nehezíti, hogy a befektetési célul szolgáló vállalatok által megírt fenntarthatósági riportok, zöld projektek és támogató tevékenységek sok esetben inkább csak jól hangzanak. Végeredményükben az ezekben szereplő programok nem szolgálják a Párizsi Egyezményben megfogalmazott célokat.

Egyértelmű a konklúzió:

nagy bajban vagyunk. Az ESG sok esetben csak egy marketingeszköz, a vállalások nem elegendők a globális célok eléréséhez,

és a cégek által közzétett információ nem mindig alkalmas arra, hogy a befektetők megfelelően fel tudják mérni a fenntarthatósági kockázatokat és hatásokat a jövőre nézve. A befektetői társadalom irányába támasztott nagy elvárások és az információhiányos állapot pedig nehéz helyzetbe hozza azokat a befektetőket, akik tenni is szeretnének az ügy érdekében.

A témában a HOLDBLOG-on további összeállításokat olvashat.

A szerző cikkeit ezen a linken éri el.

[1] Amerikai pénzügyi cég, tevékenységi körébe tartoznak a különböző részvény- és kötvényindexek számítása, valamint portfólióelemzési és ESG-adatszolgáltatási termékek fejlesztése és értékesítése.

[2] Globális részvényindex, a célja, hogy lefedje a globális részvénypiacok teljesítményét mind a nagy és közepes/kis vállalatokat figyelembe véve, 23 fejlett és 27 fejlődő országot érintve.

A cikk a Telex és a Hold Alapkezelő közötti szponzorált tartalmi együttműködés része.