Nem normális, ami az amerikai tőzsdén történik, és amiben Trump is vastagon benne van

Húsz éve nem látott jelenség köszöntött be: a vezető amerikai részvényindex hozama alacsonyabb, mint a kockázatmentesnek tekintett 10 éves amerikai államkötvény hozama. Mindez nem normális, hasonlóra legutóbb a dotkomlufi idején volt példa, könnyen hozhat magával komoly részvénypiaci esést. Donald Trump vastagon benne van a dologban, bár az amerikai piac nélküle is nagyon túlárazott volt. A múlt példái alapján ilyen szélsőséges piaci környezetben érdemes óvatosabb portfóliót kialakítani.

Az S&P 500 kockázati prémiuma (az előre jelzett eredményhozam mínusz az amerikai 10 éves államkötvény hozama) 2002 óta először negatív lett. Ez azt jelenti, hogy az S&P 500 részvényeitől várt hozam már alacsonyabb, mint a kockázatmentesnek tekintett 10 éves amerikai államkötvény hozama. Általában a részvények magasabb hozamot kínálnak, hogy kompenzálják a befektetők kockázatvállalását.

Amikor a kockázati prémium negatívvá válik, az azt sugallja, hogy a részvények túlértékeltek, mivel nem kínálnak vonzóbb hozamot a kockázatmentes befektetésekhez képest.

Ilyen esetben felmerül a kérdés: miért vennének a befektetők részvényt, ha a kockázatmentes hozamok hasonló vagy magasabb szintet biztosítanak?

A 10 éves amerikai állampapírhozam azt mutatja meg, hogy a befektetők mekkora éves hozamra számíthatnak egy 10 éves amerikai állampapír megvásárlásával. Ez egy kockázatmentes befektetésnek minősül, mert, függetlenül attól, hogy mi történik a részvénypiacokon, a befektető megkapja az állampapír megvásárlásakor beárazott hozamot.

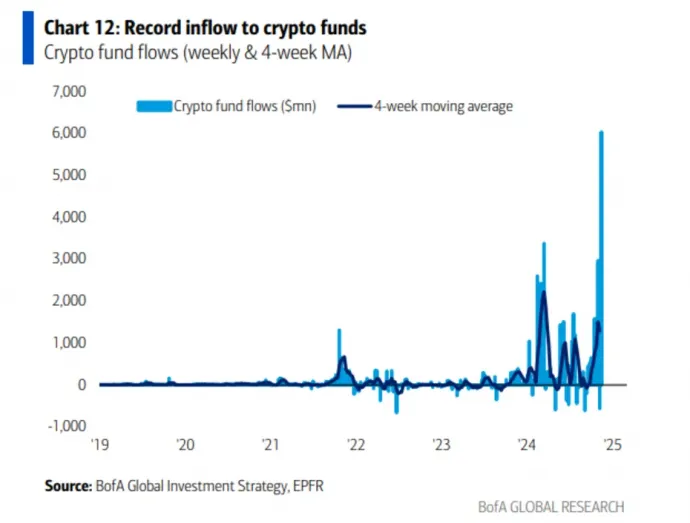

Akit érdekel a közgáz mögött lévő matematika, az az S&P 500 index előre jelzett eredményhozamát az alábbi módon tudja kiszámolni:

Jelenleg az S&P 500 előre jelzett éves eredménye, vagyis EPS-e 240 dollár, amit, ha elosztunk az index aktuális, 5950 pontos értékével, akkor 4 százalék körüli értéket kapunk. Ha tehát az S&P 500 index előre jelzett eredményhozama 4 százalék, míg a 10 éves amerikai államkötvény hozama 4,5 százalék, akkor az S&P 500 kockázati prémiuma: 4 – 4,5 = –0,5 százalék

A fenti egyenletből látszik, hogy ha az index értéke emelkedik, az eredményhozam csökken, feltéve, hogy az EPS nem változik. Ha az index növekedésével a 10 éves hozam nem változik, vagy emelkedik, akkor a kockázati prémium csökkenhet, sőt negatívvá is válhat. Mivel az EPS- előrejelzésekben nem volt jelentős változás, így a kötvényhozamszint és eredményhozamszint változása negatívba tudta lökni a kockázati prémiumot.

Trump a piacon

A szeptember 18-i amerikai kamatvágás óta a kötvényhozamok emelkedtek, ami a jelzáloghitel-kamatokat is magával húzta. Donald Trump újraválasztása pedig szintén hozamemelkedést hozott, miközben a részvénypiacok új csúcsra futhattak a piacbarátként értékelt elnök győzelmével. Trump többször hangsúlyozta, hogy a részvénypiaci teljesítményt meghatározónak tartja, sőt, szerinte joga van befolyásolni az amerikai jegybankot, a Fedet további kamatcsökkentésekre – ami szintén nagyon támogató lenne a részvénypiacoknak.

A kötvényhozamszint emelkedése azt sejteti, hogy a kötvénybefektetők egy magasabb inflációs környezetet várnak az új elnök megválasztásától.

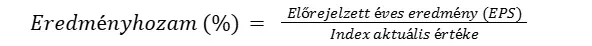

Ilyenkor azt árazza a piac, hogy az állam bőkezű lesz, költségvetési szigortól nem kell tartani és ahogy Trump kampányszlogenje is előrevetítette: eljön a vámok kora. Amikor minden ország vámokat vet ki egymásra, nehezen elképzelhető alacsony inflációs környezet, hiszen a termékek árában meg kell jelennie a vámok költségének, ami inflatorikus hatású. Az amerikai részvények népszerűsége azonban töretlennek látszik a világ többi részéhez képest.

És ez miért baj?

Aggodalomra ad okot, hogy az S&P 500 kockázati prémiuma ritkán vált negatívvá, amikor ez megtörtént, gyakran pár év gyenge részvénypiaci teljesítményt jelzett előre. Ilyen volt a 2000–2002-es (dotkomlufi), az 1965–1967-es (Nifty 50 részvények) és az 1959–1962-es (erős amerikai növekedés, alacsony kamatok) időszakok turbulens részvénypiaca.

Habár mindez nem normális jelenség, elképzelhető, hogy huzamosabb ideig negatív marad a kockázati prémium. Ugyanígy előfordulhat, hogy a kötvényhozamok esnek le jelentősen részvénypiaci zuhanás nélkül, így újra pozitív tartományba kerülhetne a kockázati prémium anélkül, hogy a részvénybefektetőket veszteség érné.

A negatív kockázati prémium egy olyan rendkívül szokatlan piaci környezetet tükröz, amelyben a részvények várható hozama alacsonyabb a kockázatmentesnek gondolt kötvények hozamánál. Ez a jelenség beindíthat egyfajta kiáramlást a részvényekből a kötvények irányába, azaz részvénypiaci esésben csapódhat le.

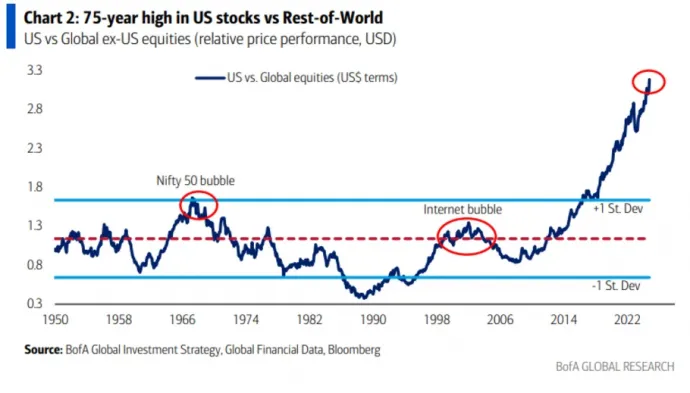

De látszik-e ez a kiáramló tőke az amerikai részvényekből? A Bank of America statisztikája szerint épp ellenkezőleg, csúcson van a nagy kapitalizációjú amerikai részvények irányába fordulás:

A kérdés tehát adott: vajon azok a befektetők, akik most vásárolnak amerikai részvényeket, egy nem jól megválasztott pillanatban vállaltak kockázatot? Esetleg annyira megugrik az amerikai vállalatok profitja, hogy az EPS-növekedés miatt, megugrik az eredményhozam, így elkerülve az árfolyamveszteséget? Vagy az amerikai hozamok fognak csökkenni, ezáltal pozitívba vált a kockázati prémium?

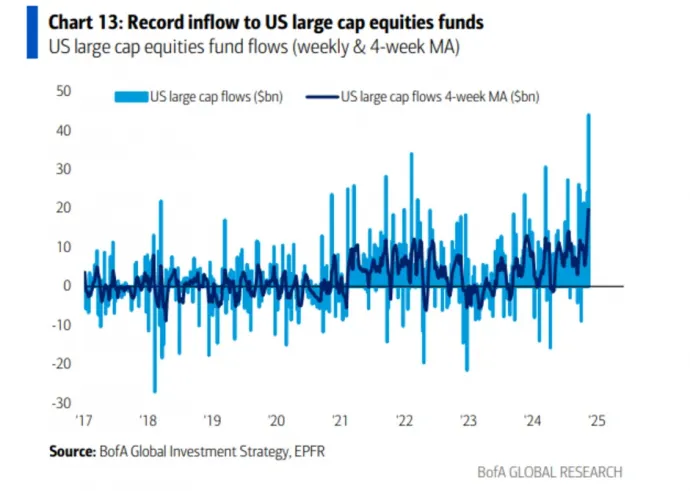

A választás lecsengésével párhuzamosan egyfajta befektetői risk-on jelenség tapasztalható, azaz kockázatvállalási üzemmódba kapcsoltak a befektetők.

Az euforikus hangulatot jól tükrözi, hogy az amerikai részvények mellett a kriptoeszközök árfolyama is csúcsot döntöget, a bitcoin 90 ezer dollár fölött is forgott. Az amerikai nagy kapitalizációjú részvények mellett, ebbe az eszközosztályba is ömlik a pénz:

A múlt példái alapján ilyen szélsőséges piaci környezetekben érdemes volt óvatosabb portfóliót kialakítani, nagyobb arányú alacsony átlagidejű kötvényt és készpénzt tartani. Így egy esetleges részvényesés idején, szárazon tartva a puskaport, alacsony áron lehet majd kockázatot növelni.

JOGI NYILATKOZAT

A dokumentumban foglaltak nem minősülnek befektetési ajánlatnak, ajánlattételi felhívásnak, befektetési tanácsadásnak vagy adótanácsadásnak, befektetési elemzésnek, az abban foglaltak alapján a HOLD Alapkezelő Zrt.-vel szemben igény nem érvényesíthető, azokért a HOLD Alapkezelő Zrt. felelősséget nem vállal.