Ez itt a Névérték, a Telex tematikus gazdasági blogja, amelyen külső elemzők, szakértők cikkeit olvashatják. A blogban közölt írások és az azokban megfogalmazott vélemények kizárólag a szerzők álláspontját tükrözik.

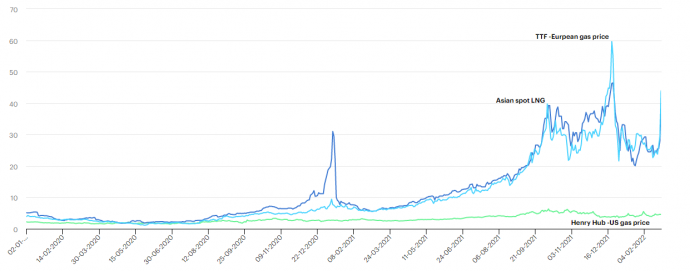

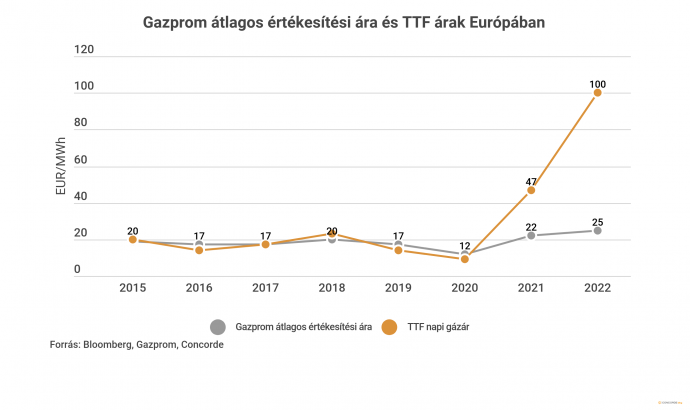

Az európai gázárak két nap leforgása alatt megháromszorozódtak az orosz-ukrán katonai konfliktus kirobbanását követően. A piacok rendkívül idegesek, ami hatszoros gázáremelkedést eredményezett 2022 első negyedévében az egy évvel korábbihoz képest. Ugyan az azonnali (TTF) gázár március eleje óta valamelyest normalizálódott, de rendkívül ingadozó maradt a jelenlegi piaci bizonytalanság közepette (a TTF ára újra 20 százalékot emelkedett a napokban, miután az oroszok leállították a lengyel és bolgár gázszállításaikat).

A Bundesbank legfrissebb havi jelentésében úgy fogalmazott, hogy az orosz gáz azonnali behozatali tilalma idén 5 százalékkal vetné vissza a német gazdaság teljesítményét az energiaköltségek drasztikus emelkedése miatt. Ehhez kapcsolódóan több nagy német ipari vállalat vezetője ugyancsak azon aggodalmának adott hangot, hogy az Oroszországból jövő gázszállítások hirtelen leállítása 75 éve nem látott mélységű gazdasági válságba taszítanák Németországot. A várható súlyos gazdasági következmények miatt a német kormány a legutóbbi óvatosabb előrejelzésükben már azt vetítette előre, hogy az orosz gázról való leválást Németország fokozatosan, legjobb esetben is csak 2024-ig tudja végrehajtani.

Az EU reményei szerint az orosz csővezetékes gázszállítások csökkentése ez év végéig több mint 100 milliárd köbmétert érhet el, ami a teljes Oroszországból jövő vezetékes forgalom kétharmada, azonban az orosz csővezeték-ellátástól való levallás ennél vélhetőleg sokkal hosszadalmasabb és költségesebb folyamat lesz. Az EU tervei szerint a kieső mennyiség felét lehetne tengerentúlról érkező LNG-szállítással helyettesíteni, ami évi 38,8 millió tonna további LNG-importnak felelne meg, és amely minden bizonnyal a rendelkezésre álló visszagázosítási kapacitást komolyan megterhelné.

Bármennyire is ijesztően hangozzék, Európa számára valós fenyegetettséget jelent, hogy Oroszország egyszer csak elzárja a gázcsapokat.

Nem vitás, hogy az orosz gázszállítások teljes leállása azonnali katasztrófahelyzetet teremtene mind politikai, mind gazdasági értelemben, mivel az európai kormányoknak dönteniük kellene arról, hogy hagyják-e az embereket megfagyni az otthonaikban, ami nyilvánvalóan nem lehet opció, vagy az ipari fogyasztók felhasználást korlátozzák drasztikus mértékben. Ha viszont az utóbbi mellett döntenek, leáll az európai feldolgozóipar, az emberek pedig rövid időn belül az utcán találják magukat, és arra se marad pénzük, hogy kifizessék az ilyen-olyan módon támogatott fűtési számlájukat.

Becslésünk szerint az orosz szállítások azonnali és teljes megszakítása esetén 220 EUR/MWh-t meghaladó TTF gázár okozhat akkora mértékű keresletzuhanást Európában, ami szükséges a piaci kereslet/kínálat egyensúly helyreállításához. Összehasonlításképpen, a viszonylag zavartalan ellátást feltételező alapesetünkben legalább 80 EUR/MWh TTF gázárral számolunk 2022-re, amely csaknem duplája a tavalyi átlagos piaci árnak és négyszerese a 2015-19 közötti időszak átlagának. Érdekes, hogy az OMV, mint az egyik legnagyobb európai gázdisztribútor, csupán 45 EUR/MWh átlagos gázárat prognosztizál erre az évre. Mindenesetre megdöbbentő, hogy a kereslet mennyire rugalmatlanul reagált tavaly a duplázó árakra.

Idén azonban már számos európai országban intézkedéseket kellett bevezetni a háztartások elszálló energiaárakkal szembeni védelme érdekében.

A helyzet nemcsak aggasztónak tűnik, de az is, és egyelőre egyik járható út sem ígér gyors megoldást a zavartalan gázellátás fenntartásához. Nagyon úgy fest, hogy a tagállamok erre egymagukban nem is lesznek képesek. Az EU orosz gázfüggőségének megszüntetése égetően szükségessé teszi közös energiapolitika és döntéshozatali mechanizmusok foganatosítását, amely természetszerűleg felveti az eddig nemzetállami hatáskörökbe tartozó egyes kompetenciák átadásának szükségességét, továbbá létfontosságú infrastruktúrafejlesztéseket követel meg feltehetően vissza nem térítendő európai források terhére (hasonlatosan a koronavírus okozta válság kezelése során alkalmazott közös európai kötvénykibocsátáshoz).

Bár az Oroszországgal kapcsolatos gazdasági büntető szankciók körét és ütemezését illetően éles nézetkülönbségek vannak a tagállamok között, az mindenképpen előremutató a közöttük lévő integráció mélyítése szempontjából, hogy egységes álláspontot képviselnek az orosz energiahordozók leváltásáról.

Gáztárolás

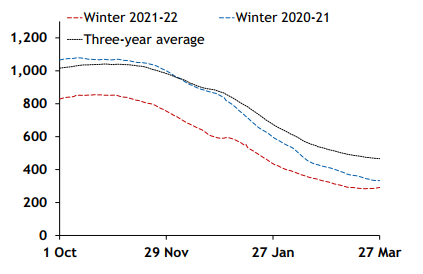

A gáztárolásnak fontos szerepe van az EU biztonságos gázellátásának szavatolásában, mivel egy normál, extrém időjárási viszonyoktól mentes, békés téli időszakban az EU-szerte elfogyasztott gáz 25-30 százalékát fedezi. A jelen helyzet azonban egyáltalán nem mondható szokványosnak. Az ukrajnai fegyveres konfliktus 2022 februárja óta tartó eszkalációja mellett az alacsony európai gáztárolói töltöttség is hozzájárult a piaci bizonytalanság növekedéséhez, és az energiaárak korábban soha nem látott ingadozásához.

A kialakult krízishelyzet kezelésének első lépéseként az Európai Bizottság előírta a tagállamok részére, hogy a területükön található földalatti gáztárolókat a befogadó kapacitások legalább 80 százalékáig töltsék fel 2022. november 1-jéig. A töltöttségre vonatkozó előírás a következő években 90 százalékra emelkedik. A 90 százalékos cél nagyjából az EU átlagos tárolási töltési szintjének felel meg az elmúlt néhány évben. Az elképzelések szerint ehhez a töltöttségi célhoz fogják hozzáigazítani az átvitelirendszer-üzemeltetők és a gázpiaci szállításirendszer-üzemeltetők a készenléti terveiket.

A Bizottság javaslatának célja annak biztosítása, hogy a gáztárolókat a szolidaritás jegyében meg lehessen osztani az EU-ban. A tárolókkal nem rendelkező tagállamoknak biztosítaniuk kell, hogy az éves gázfogyasztásuk legalább 15 százalékának megfelelő gázmennyiséget november 1-jéig más EU-országokban tárolják. A javaslat azt is egyértelművé teszi, hogy a határokon átnyúló hozzáférést és a cseppfolyósított földgáztároló létesítményekhez való hozzáférést és azok használatát nem lehet korlátozni.

Azoknak a tagállamoknak az esetében, amelyek nincsenek összekapcsolva, vagy a határokon átnyúló átvitel korlátozott, a tárolási kötelezettséget ennek megfelelően csökkenteni kell. A töltöttségi szintre vonatkozó előírások első hulláma azokat a létesítményeket érinti, amelyek jelentős szerepet töltenek be a zavartalan gázellátás biztosításában, azaz amelyek kapacitása meghaladja a 3,5 TWh-t, és amelyeknél a tél végén folyamatosan alacsony volt a tárolási szint. Ezeket a tárolókat a jogszabály hatálybalépésétől számított 100 napon belül meg kell kezdeni feltölteni. A többi létesítményt egy második hullámban, az új szabályozás hatálybalépésétől számított 18 hónapon belül kell feltölteni az előírt szintre. Tekintettel az európai tárolók jelenlegi alacsony töltöttségi szintjére, a gázbetáplálás nagyságrendje 2022-ben mintegy 20-25 százalékkal lehet több, mint 2021-ben.

Bár a szigorodó készletezési előírások kétségkívül növelik az európai gázpiac ellenálló képességét, egyúttal nagyobb keresletet is gerjesztenek, ami a visszafogott, jobbára a szerződési kötelezettségek teljesítésére szorítkozó orosz import közepette elkerülhetetlenül felhatja és magasan tartja az európai gázárakat.

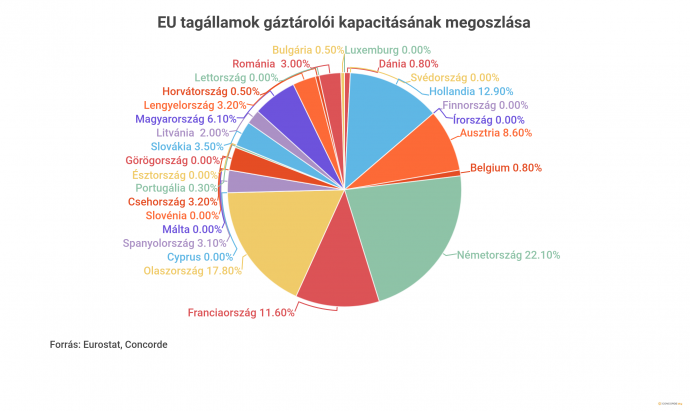

Az EU-ban körülbelül 160 gáztároló található, amelyek együttes tárolói kapacitása 1100 TWh (mintegy 100 milliárd köbméter, azaz a tagállamok összesített éves gázfelhasználásának negyede). A kapacitások csaknem kétharmada négy tagállam területén található, sorrendben, Németországban, Olaszországban, Hollandiában és Franciaországban. Magyarország 6. a rangsorban a maga éves 67,2 TWh kapacitásával, ami 6 százaléka a 28 tagállam összesített gáztárolói kapacitásának, de a közép-kelet-európai régión belül 30 százalék a részesedése.

Természetesen a betárolást nem elég kötelezővé tenni, emellett a tárolásban érintett vállalatokat anyagilag is ösztönözni szükséges. A tárolás komoly pénzügyi kockázattal és teherrel jár az érintett energiavállalatok számára, amire kompenzáció nélkül nyilvánvalóan nem kényszeríthetőek. Ezen cél teljesülésének az előmozdításához a tagállamok, ha kívánják, pénzügyi támogatást vagy kompenzációt nyújthatnak a piaci szereplőknek, aminek egyik eszköze lehet a kapacitásalapú szállítási díjakból adandó 100 százalékos kedvezmény bevezetése a tárolók betáplálási és kivételi pontjain.

Ezen túlmenően a tagállamok szabadon foganatosíthatnának más intézkedéseket az előírt mértékű gáztárolás előmozdítására – függetlenül attól, hogy rendelkeznek-e gáztárolóval a területükön, vagy sem. A kompenzációt nyújtó tagállamok szabadon dönthetnek arról is, hogyan finanszírozzák a kompenzációval kapcsolatos kiadásaikat. Dönthetnek úgy, hogy ezt az állami költségvetésből vagy a hálózati tarifával együtt felszámított többletilletékből finanszírozzák. Az ilyen ellentételezés (kedvezmény) persze állami támogatásnak minősülhet az EUMSZ 107. cikkének (1) bekezdése értelmében, és ennek megfelelően be kell jelenteni az Európai Bizottságnak.

A Bizottság kulcsszerepet fog játszani a feltöltési célok teljesülésének ellenőrzésében, jelentést tesz majd az úgynevezett gázkoordinációs csoportnak, amelynek kifejezett megbízatása lesz a tagállamok teljesítményének nyomon követése a gázellátás biztosítása terén. Ha a Bizottság jelentős eltérést észlel (több mint 2 százaléknyit a betárolási céloktól), kötelezi a tagállamot olyan intézkedések meghozatalára, amelyek megszüntetik a hiányt. Ezek az intézkedések magukban foglalhatják például a minimális gázmennyiség tárolására vonatkozó kötelezettségek előírását a gázszolgáltatók számára, vagy a tárolók tulajdonosainak kötelezettségét, hogy kapacitásaikat más piaci szereplőknek ajánlják fel pályázati úton.

Az európai gázegyensúly szempontjából az európai gáztárolók mellett az oroszországi (75 milliárd köbméter), illetve az ukrán (30 milliárd köbméter) tárolói kapacitásoknak is kiemelt szerepe van. Az ukrán földalatti gáztárolói rendszer a világ harmadik legnagyobb önálló kapacitásával bír (csak az Egyesült Államok és Oroszország előzi meg), és egyben Európa legnagyobb ilyen komplexuma. A tárolók nem csak Ukrajna energiabiztonságát javítják, de méretüktől és kihasználatlanságukból adódóan lehetővé teszik, hogy bérelhető kapacitást kínáljanak az EU-ból jövő partnereknek az európai tarifákhoz képest mindössze harmad áron.

Az ukrán gáztárolók összesített töltöttsége jelenleg mindössze 23 százalékos, ami az elmúlt évek messze legalacsonyabb szintje és mindössze harmada a 2020-as ilyenkor megfigyelt értéknek.

Bár a tárolók leginkább Ukrajna nyugati részén, az ország Európához közelebbi részén fekszenek és a tárolási tarifák is sokkal előnyösebbek, mint Európában, jelen pillanatban elképzelhetetlen, hogy bárki hajlandónak mutatkozzon Ukrajnában gázt tároltatni. Az ukrán ipar összeomlásával ugyanakkor a felszínre hozott gáz egyetlen elhelyezési lehetősége Európa maradt. Ha a háború megkíméli a termelési és szállítói infrastruktúrát, hamarosan Ukrajna akár több milliárd köbméter saját kitermelésű gázt exportálhat Európába.

Az orosz tárolói kapacitások töltöttségi szintje szintén fontos szempont az európai gázárak és Oroszországból érkező import vonatkozásában. Ha ugyanis a Gazprom oroszországi tárolói telítődnek, miközben a Kína felé áramló gáz mennyiségének korlátot szab a Szibéria Ereje vezeték kapacitása (éves 61 milliárd köbméter), az orosz gáz olcsóbban érkezhet Európába. Ha a háború nem szólt volna közbe, a soron következő betárolási időszakban ennek feltehetően látszottak volna már a jelei. A Gazprom tulajdonában vagy irányítása alatt álló európai tárolókban a fűtési szezon kezdetén különösen alacsony volt a töltöttség szint, a működő tárolókapacitásuk mindössze 25 százaléka. Míg a Gazprom-tárolók az EU teljes működő tárolókapacitásának kevesebb, mint 10 százalékát teszik ki, az EU tárolási deficitjének a feléért okolhatók.

Orosz dominancia

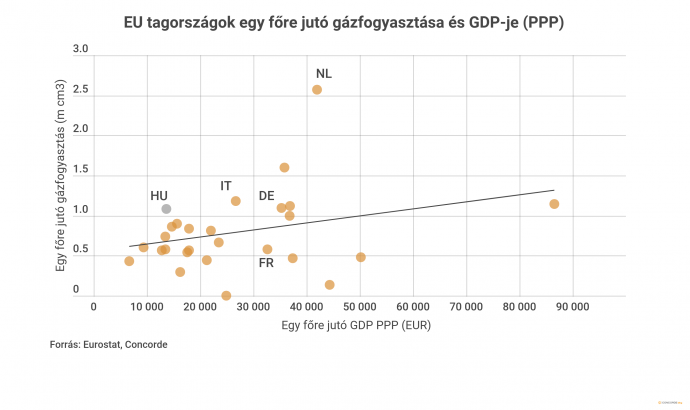

Az EU és az Egyesült Királyság földgázfogyasztása összességében nagyjából változatlan maradt az elmúlt években.

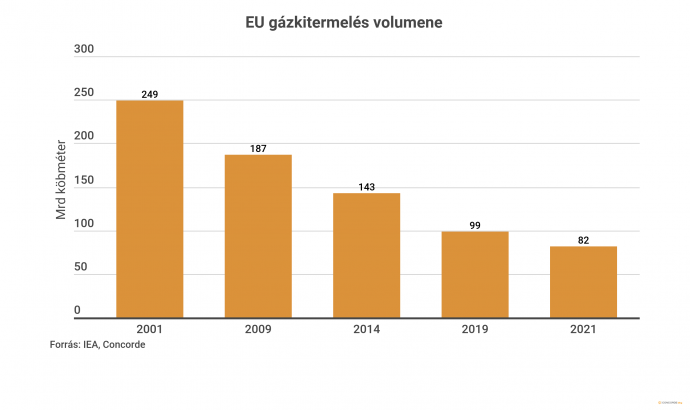

Eközben az európai gázkitermelés a 2001-es szint harmadára esett vissza főleg a holland (Groningen) gázmezők kimerülése miatt, így a hiányt szűkségképpen a megnövekedett import pótolta.

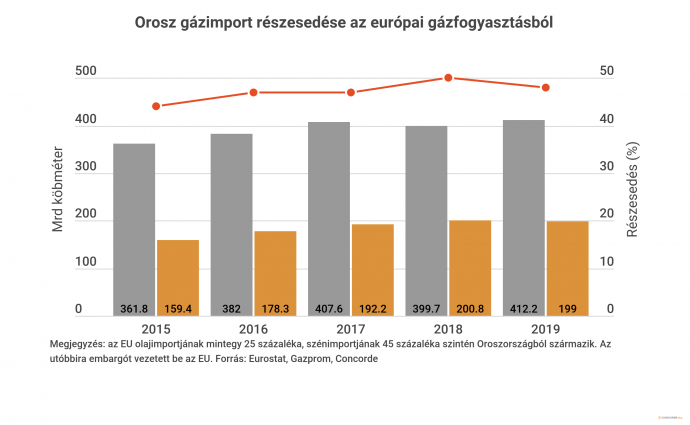

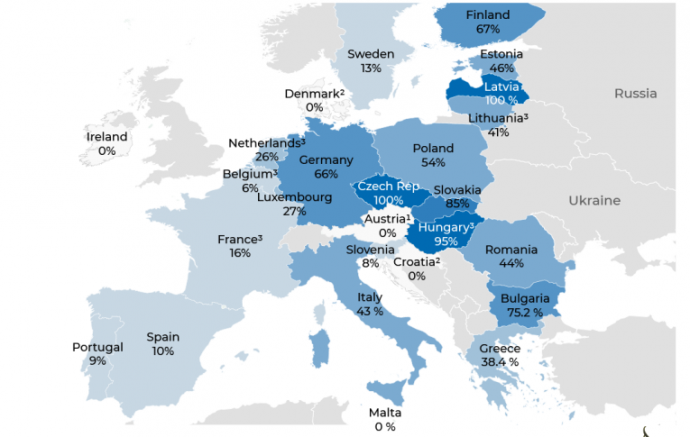

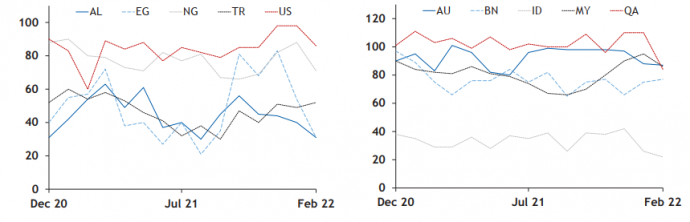

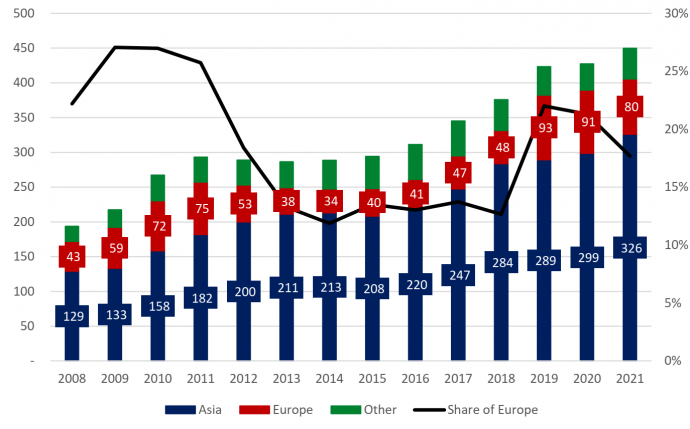

Tavaly az EU Oroszországból összesen 155 milliárd köbméter gázt importált, ami a teljes gázimportjának 45 százalékát, a teljes gázfogyasztásának pedig csaknem 40 százaléka tette ki. Az orosz gázimport aránya a régió teljes gázszükségletén belül csupán 25 százalékot képviselt 2009-ben, ami azt jelenti, hogy az elmúlt bő tíz évben nagyjából 60 százalékkal bővült a gázbehozatal Oroszországból. Az orosz gázszállítások 2022 első negyedévében (289 TWh) 30 százalékkal estek vissza 2021 azonos időszakához képest (408 TWh).

Eközben az orosz vezetékes gázszállítások útvonalát illetően pont ellenkező folyamat zajlott le. Ukrajna tranzit országként való jelentősége csökkent az EU-ba és az Egyesült Királyságba irányuló új tranzitfolyosók kiépítése miatt (pl. Északi Áramlat). Míg a területén áthaladó tranzitforgalom az EU-ba és az Egyesült Királyságba irányuló oroszországi csővezeték-szállítások több mint 60 százalékát tette ki 2009-ben, 2021-ben már csak 25 százalékot képviselt. Jelenleg az ukrán gázszállítói vezetékrendszeren 50 százalékkal kevesebb gáz érkezik az EU-ba (naponta mintegy 55 millió köbméter), mint amennyit a szerződések alapján lekötött kapacitás megengedne.

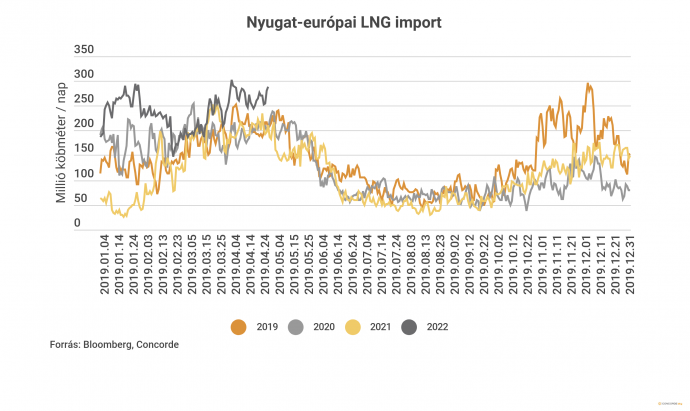

Az orosz gázfüggőség felszámolásához mindenekelőtt tartósan és biztonságosan elérhető alternatív gázforrásra van szükség, amire az LNG import korlátozott mértékben lehetőséget biztosít az EU-nak. A nyugati európai LNG-import az elmúlt években jóval az importkapacitás alatt maradt. Ennek oka elsősorban a kínálat elégtelensége, mintsem szűk újragázosító keresztmetszet.

Eddig az orosz import kiesését részben kompenzálta a magasabb LNG import. A magasba szökő európai gázárak (és jótékony világpiaci feltételek) miatt az EU 305 TWh cseppfolyósított földgázt (LNG) tudott importálni 2022 első negyedévében, szemben az egy évvel korábbi 170 TWh-val. Az erős kínálat és a vártnál enyhébb hőmérséklet Északkelet-Ázsiában elősegítette az LNG szállítmányok Európa felé történő átirányítását, és korlátozta az erős európai kereslet árfelhajtó hatását a globális LNG-piacokon. Az amerikai LNG exportrakományok átirányítása Ázsiából egyelőre csak az exportpiacokon okozott átrendeződést és nem érintette az USA-ban felhasznált gáz kínálatát.

A magas lokális piaci árak azonban nemcsak új gázszállítmányokat csábítottak Európába, de arra is ösztönözték a fogyasztókat, hogy jelentősen csökkentsék a gázfelhasználásukat.

Becsléseink szerint 2022 első negyedévében a fogyasztás mintegy 7 százalékkal eshetett vissza 2021 első negyedévéhez képest (1402 TWh szemben az 1507 TWh-hez), ami csak részben magyarázható az enyhébb időjárással. Jóllehet a földgáz a vegyiipari alapanyagok és az ammóniagyártás kulcsfontosságú alapanyaga, a gázról szénre való átállás az EU energiaszektorában eddig nem járult hozzá érdemben a kereslet csökkenéséhez, mivel az alacsonyabb nukleáris és vízi termelés miatt a gáztüzelésű kibocsátás nőtt 2021-hez képest. Ez azt sugallja, hogy a lakossági és egyéb gázigény (beleértve a szolgáltatásokat és a nem egyéni háztartási hőtermelést) 2022 első negyedévében mintegy 5 százalékkal volt alacsonyabb, mint egy évvel korábban.

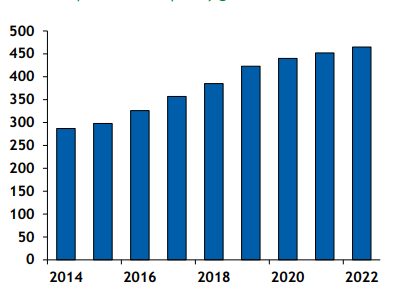

A világszerte működő cseppfolyósító kapacitások együttes mérete 465 millió tonn/év volt április elején, szemben az egy évvel korábbi 450 millió tonna/év szinthez képest. A növekedés teljes mértékben az új amerikai létesítményeknek köszönhető. A a hatodik 5,5 millió tonna/év kapacitású egység a Sabine Pass komplexumban létesült és idén februárban kezdte meg a kereskedelmi szolgáltatását. Az Egyesült Államok évi 11 millió tonnás Calcasieu Pass LNG-létesítménye márciusban exportálta első rakományát, de a kilenc cseppfolyósító blokkból csak öt kapta meg az exportáláshoz szükséges hatósági engedélyét eddig, amelyek együttes kapacitása körülbelül 7,5 millió tonna/év.

Európa, tekintettel a globális LNG piacon betöltött úgynevezett „kiegyensúlyozó” státuszára, a növekvő ázsiai kereslet és a szűk kínálat közé szorult az elmúlt években. Az európai LNG import látványosan visszaesett 2019 és 2021 között (14 százalékkal) az orosz vezetékes gáz kiszorító hatása, valamint a prémium árazású ázsiai piacokon a Covid utáni gazdasági konjunktúra és az erőteljesebb készletezés által hajtott fellendülő kereslet folytán.

Eközben a kínálati oldalon technikai okok miatt számos független ellátási forrás esett ki hosszabb-rövidebb időszakokra, ami miatt összességében jelentős mennyiségű LNG-kínálat tűnt el a piacról, még úgy is, hogy a globális LNG exportkapacitás növekedett valamelyest.

Röviden: az elmúlt három évben a Covid ellenére a globális LNG kereslet gyorsabban nőtt, mint a globális kínálat, így jelentősen szűkült az LNG-piac.

Az év eddig eltelt időszakában fordult a kocka, a drasztikusan emelkedő európai gázárak láttán az LNG-exportőrök Európa felé terelték szállítmányaikat, így a cseppfolyósított földgáz európai (főképp Egyesült Államokból jövő) importja rekordszintet, napi 400 millió köbmétert ért el. Csak hogy kontextusba helyezzük ezt, egyetlen LNG-t szállító teherhajó nagyjából 125 000-175 000 köbméter földgázt tud tárolni – ez elegendő energia 17 millió háztartás felmelegítésére egy nem különösebben fagyos téli napon.

Az Egyesült Államok biztosította a fűtési szezon kezdete óta az EU és az Egyesült Királyság által importált többlet LNG több mint felét, ami így a teljes LNG-ellátás 37 százalékát tette ki. Ez egyértelműen rávilágít az Egyesült Államok LNG-export iparának és az erős transzatlanti kapcsolatoknak az európai energiabiztonság szempontjából való fontosságára, de más vezetékes beszállítók, köztük Algéria és Líbia (21%), Azerbajdzsán (9%) és Norvégia (22%) is növelték a fűtési szezonban az európai piacra irányuló szállításaikat a tavalyi évhez képest.

Joe Biden amerikai elnök nemrég ígéretet tett arra, hogy az USA-ból még több LNG érkezhet Európába a következő télen, aminek befogadására amúgy az európai újragázosítást végző terminálokon bőséges tárolói kapacitás áll rendelkezésére (a terminálok akár 50-60 milliárd köbméterrel több LNG importot is tudnak fogadni viszonylag rövid idő alatt, ami aztán gyakorlatilag korlátlan ideig tárolható). Az amerikai LNG exportrakományok átirányítása Ázsiából egyelőre csak az exportpiacokon okoz átrendeződést, és nem érinti az USA-ban felhasznált gáz kínálatát.

A valódi probléma azonban az, hogy az exportálható LNG mennyiségének növelése kapacitáskorlátokba ütközik.

A világ vezető LNG-beszállítói közül alig akad olyan, amelyik rövidtávon növelni tudná az LNG-szállítását. A cseppfolyós földgázt exportáló LNG terminálok jelenleg csaknem teljes kapacitással működnek az USA-ban, a létesítmények kibocsátását egyik pillanatról a másikra bővíteni aligha lehetséges. Mindezek mellett a globális LNG-piac csekély rugalmassággal rendelkezik. Az összes LNG körülbelül kétharmadát hosszú távú szerződések alapján értékesítik fix rendeltetési helyekkel. A fennmaradó egyharmadnyi LNG-rakomány prémium árakért cserébe elvileg átirányítható Európába, ha az orosz export további akadozása súlyosbodó ellátási válságot okoz, de ennek nagyságrendje korlátozott, számításaink szerint a hiány mindössze 10–15 százalékát ellensúlyozhatja. Ha viszont az Egyesült Államokban az év eleje óta duplázó földgáz ára (jelenleg 7.3 dollár/MMbtu) tovább emelkedik, amiben a téli időjárás általában jelentős hajtóerő, érvényesülni fog a belföldi piac elszívó ereje, és így az Európába irányuló LNG export akár még csökkenhet is.

A McKinsey számításai szerint az LNG ellátási hiány világszerte évi 100-140 millió tonnára nőhet 2035-ig a Qatar North Field LNG Expansion projekt megvalósítása mellett, anélkül viszont akár 120-160 millió tonna lehet.

A társaság LNG-költséggörbe elemzése alapján az összes végső befektetési döntés előtt álló LNG-projekt megtérüléséhez szükséges minimum (fedezeti) ár 7 dollár/millió brit hőegység (MMBTU) körül van. Ez az a minimum ár, amely biztosítja, hogy a jövőbeli LNG projektek hosszú távon versenyképesek maradjanak. Bár jelenleg a globális gázárak ennél magasabbak, a McKinsey szerint minden bejelentett tíz projekt közül végül csak egy tud versenyképes maradni a jövőben.

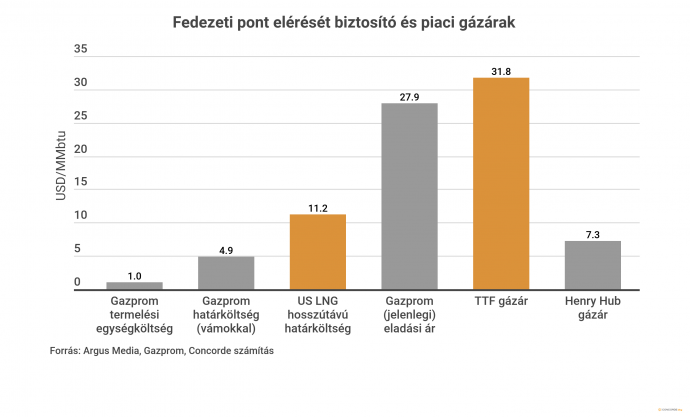

Számításaink szerint az USA-ból Európába jövő LNG-export hosszú távú határköltsége (beleértve a Henry Hub gáz piaci árát, valamint a cseppfolyósítás, az Európába történő szállítás és újragázosítás költségeit, valamint az elvárt tőkeköltséget) a mai EUR/USD devizaárfolyammal számolva körülbelül 12 USD/MMBtu (24 EUR/MWh).

A Gazprom Európába történő gázszállításának teljes önköltsége ennek kevesebb, mint a fele, beleértve a német határon fizetett 30 százalékos exportvámot. Ez azt jelenti, hogy békeidőben a Gazprom jó helyzetben van ahhoz, hogy az Egyesült Államokból jövő LNG-szállítmányokat kiszorítsa az európai ellátásból. Ahhoz, hogy az LNG-import nőni tudjon a jövőben, az európai gázelosztó központi (hub) áraknak tartósan az Európába szállított amerikai LNG hosszú távú határköltsége fölött kell maradniuk, különösen úgy, hogy a prémium árazású ázsiai piacok elszívó hatása folyamatosan érvényesül. Az euró gyengélkedése a dollárral szemben értelemszerűen nem támogatja az Egyesült Államokból származó földgázimport bővülését változatlan dollárban jegyzett árak mellett.

Jóllehet az EU immáron az energiabiztonságra helyezi a hangsúlyt az energiaátállás helyett, a közelmúltban hozott intézkedések és javasolt változtatások rövidtávon kevéssé orvosolják a piac egyensúlyhiányát. A gáztárolók feltöltésének előírása jó megoldásnak tűnik a téli kockázatok kezeléséhez, de az implikált nyári betárolási kampány tovább hajthatja fel a már amúgy is elviselhetetlenül magas gázárakat. Ennek egyenes következménye lehet az ipari kibocsátás visszaesése, hovatovább a magas azonnali árak az európai politikai döntéshozók akaratával ellenkező hatást váltanak ki, mivel ösztönzik a lényegesen olcsóbb orosz vezetékes gáz vásárlását. Ugyanakkor nem zárható ki az orosz szállítások leállásának lehetősége. Ebben az esetben áramkimaradásokra lehetne számítani, a TTF gázárak duplázódnának, ami nagymértékű keresletromlást eredményezne, valamint további LNG-behozatalt vonzana a kínálatkiesés ellensúlyozására, végső soron viszont az európai tárolók telítődését és hatalmas árzuhanást idézne elő.

Annak ellenére, hogy jelenleg nincs kereskedelmi embargó az orosz LNG-re (Oroszország globális LNG-szállítások 9 százalékáért felelős), a jövőbeni szankciók lehetősége miatt megnőttek az azonnali kereskedés és szállítások logisztikai nehézségei.

Az orosz szállítások túlnyomó többségét szintén hosszú távú szerződések szabályozzák, amelyek felmondása vagy időszakos szüneteltetése jelentős költséggel járna, mivel az importőröknek máshonnan és drágábban kellene pótolniuk a készleteket. Néhány ország (pl. Japán) és nemzetközi energiavállalat már elzárkózott az orosz azonnali LNG vásárlásától, bár az orosz nyersanyagok vásárláshoz a fizetési csatornák elvileg még nyitva állnak. Az orosz LNG-t érintő lehetséges szankcióktól való félelem valószínűleg hatással lesz a globális LNG kereskedelmi áramlására, ami többszintű LNG-piacot eredményezhet a szűkülő kínálat miatt magas referenciaárakkal, míg az orosz LNG spot rakományok erősen leértékelődnek a vételi érdeklődés hiánya miatt (hasonlóan az Ural típusú orosz kőolaj esetéhez).

Ha az orosz LNG-export és európai vezetékes gázszállítások visszaesnek, a Gazprom mozgástere is beszűkül (a Szibéria Ereje vezeték kapacitása mindössze negyede az Oroszországból induló és Európába tartó vezetékrendszerek összkapacitásának). A Gazpromnak jobb híján a belföldi tárolóiba kell irányítani a termelését, amelyek azonban idővel telítődnek, és így költséges gáztermelés leállítására kényszerülhet az orosz gázóriás.

Kisiklott zöld stratégia

A jelen krízishelyzetben úgy tűnik, hogy az európai országok együttesen végre késznek mutatkoznak konkrét és hathatós lépéseket tenni az orosz gázfüggőségtől való megszabadulásuk érdekében. Az európai bizottság által jóváhagyott akcióterv, más néven REPowerEU program, olyan intézkedéseket tartalmaz, amelyek megvalósítása révén az orosz gázimport akár kétharmadával is csökkenthető a jövő év végéig az Európai Bizottság álláspontja szerint (rövidtávon aligha megvalósítható maradéktalanul). Ezek közöl nyilvánvalóan a legfontosabb cél a gázellátás fokozottabb diverzifikálása, a megújuló gázok elterjedésének felgyorsítására, valamint a gáz helyettesítésére a fűtésben és az áramtermelésben (hosszú átfutási idő).

A beszerzési források diverzifikációja leginkább a tengerentúli cseppfolyósított földgáz (LNG) és a nem orosz beszállítóktól származó csővezetékes behozatal, valamint a nagyobb mennyiségű biometán és megújuló hidrogén termelés és import révén képzelhető el. Eközben ildomos volna a fosszilis tüzelőanyagok felhasználásának gyorsabb csökkentése az otthonokban, épületekben, az ipari felhasználásban és a villamosenergia-előállításban az energiahatékonyság és a megújuló energiaforrások felhasználásnak növelésével, egyúttal a szűk infrastrukturális keresztmetszetek feloldására irányuló beruházások végrehajtása.

Az Európai Bizottság „Fit for 55” javaslatának maradéktalan végrehajtása már 2030-ra 30 százalékkal, azaz 120 milliárd köbméterrel csökkentené a tagállamok éves fosszilis gázfogyasztását. A REPowerEU program intézkedéseivel együtt fokozatosan legalább 155 milliárd köbméter fosszilis gázfelhasználást lenne megtakarítható, ami megegyezik az Oroszországból 2021-ben importált gáz mennyiségével.

Mindemellett az EU olyan árszabályozás, állami támogatási rendszer és adóintézkedések bevezetését is tervezi, amelyek mérsékelhetik a rendkívül magas és ingadozó gázárak hatását csaknem 70 millió európai háztartás és több millió kis- és közepes méretű vállalkozás számára. Ez praktikusan az energiavállalatoknál képződő extraprofit elvonását és támogatások formájában történő visszajuttatását jelentheti a rászorulók részére.

A napelem- és a szélenergia-kapacitás rekordnagyságú bővítése várhatóan több mint 100 TWh-ra növeli az EU megújuló energiaforrásokból származó kibocsátását 2022-ben, ami több mint 15 százalékos növekedés az előző évhez képest. Becslések szerint 35 TWh termelés új megújuló projektekből csaknem 6 milliárd köbméterrel (1,5 százalékkal) csökkentheti a gázfelhasználást, miközben az EU-ban található bioenergia-erőművek nagyszámú flottája megfelelő ösztönzők mellett akár 50 TWh-val több villamos energiát állíthat elő 2022-ben. Ehhez adódhat hozzá az új atomreaktorok üzembe állításából jövő kibocsátás, így az atom- és bioenergia erőművek kibocsátásnak bővülése együttesen további 13 milliárd köbméter (3 százalékos) megtakarítást eredményezhetnek a gázfelhasználásban.

Az alacsony szén-dioxid-kibocsátású biogáz- és biometán ágazat kibocsátásának növelése létfontosságú az EU 2030-ra és 2050-re kitűzött kibocsátás csökkentési céljainak eléréséhez. Ugyanez vonatkozik az alacsony szén-dioxid-kibocsátású hidrogén elektrolízissel történő előállítására is. A projektek hosszabb átfutási ideje miatt rövidtávon azonban korlátozott a lehetőség a kibocsátás szignifikáns bővítésére. A gázfelhasználás mérséklése az európai széntüzelésű flotta fokozott igénybevételével vagy alternatív üzemanyagok – elsősorban folyékony tüzelőanyagok – felhasználása a meglévő gáztüzelésű erőművekben lehet opció. A gázról szénre való átállással további 22 milliárd köbméterrel (5,5 százalékkal) csökkenthető a gázigény egy év alatt. De ennek ára a szén-dioxid-kibocsátás átmeneti növekedése lenne, egyúttal annak a beismerése is, hogy az EU elmúlt 10 év energiapolitikája megbukott az első komolyabb stresszteszten.

Magyar szál

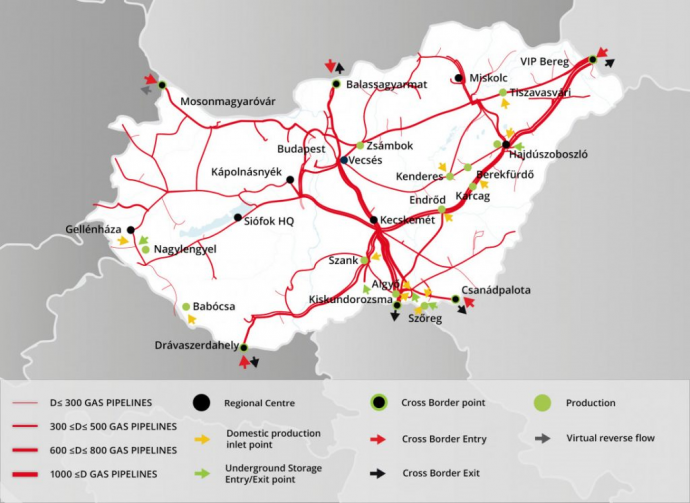

A tárolók feltöltése mellett hozzá kell mielőbb látni az eddigi kelet-nyugat irányú szállítási vonalak kiváltásához megfelelő kapacitású nyugat-kelet és dél-észak gázvezetékrendszerek kiépítésével és összekapcsolásával, de ennek költsége és átfutási ideje is számottevő. Ez az elképzelés amúgy korántsem számít új gondolatnak. Hazai iparági szereplők már régóta szorgalmazzák a közép-kelet-európai nagynyomású gázvezetékrendszerek komplexebb összefonódását, mi több, Magyarország a földrajzi elhelyezkedése és geológiai adottságai révén alkalmas is lenne arra, hogy regionális gázkereskedelmi és elosztó központtá váljék.

Az ország tudniillik a hazai éves, 10 milliárd köbméternyi fogyasztási igényhez képest jelentős, 6 milliárd köbméter fölötti gáztárolási kapacitással rendelkezik, ami a kimerült szénhidrogénmezők földalatti gáztárolókká átalakításával tovább bővíthető, ráadásul Magyarországra minden irányból összefutnak kétirányú földgázvezetékek (interkonnektorok), ami által a külső LNG piacokhoz való egyszerűbb hozzáférés is biztosított.

Epilógus

Az orosz energiahordozóktól való függőség mielőbbi felszámolásának igénye az EU-ban felgyorsíthatja a megújuló energiaforrásokra való átállás folyamatát. A nap- és szélenergia kibocsátás fokozottabb felfuttatása azonban eltarthat egy ideig, így rövidtávon újra előkerülhet az atomerőművek leszerelésének késleltetése és a szénerőművek fokozottabb bevonása az áramtermelésbe, de sürgető volna további gáztüzelésű villamos (alap)erőművek építése is, az áramellátás zavartalan biztosítása érdekében.

A jövőben Európa és Ázsia is ugyanarra a szabadon fellelhető LNG-készletre fog kétségbeesetten vadászni a világpiacon, így (az időjárással kapcsolatos vagy más régiókban egyéb importkeresletet korlátozó tényezők hiányában) a megnövekedett LNG-kereslet és a rendkívül szűk globális kínálat együttesen tartósan magas gáz-és áramárakhoz vezethetnek. Ez egyfelől veszélyeztetni fogja az európai ipar működésének és versenyképességének fenntarthatóságát, másfelől a magas energiaárak miatt a háztartások más javak iránti kereslete szűkülhet, ami a gazdasági növekedés lassulását vetíti előre az EU-ban.

A magas árak és a politikai akarat önmagukban még nem adnak elégséges motivációt az LNG-exportőröknek arra, hogy Európába irányítsák rakományaikat. Ehhez szükség volna további hosszú távú LNG szerződések tető alá hozására, amely ösztönözné a szükséges plusz tengerentúli LNG exportkapacitások kiépítését az elkövetkező években. Így egyszerre válna lehetségessé a megnövekedő ázsiai és európai addicionális igények kielégítése, valamint a kieső orosz szállítások pótlása.

Putyin feltehetően arra számít, hogy az európai energiaár-válság a lakosság növekvő elégedetlenségét fogja szítani, megzavarja az energiaátmenetet a megújuló energiaforrások felé, és segít Oroszországnak engedményeket elérni a NATO csapatainak és rakétáinak európai elhelyezésével kapcsolatban. Az EU válaszreakciójából egyelőre nem az sejlik fel, hogy Putyin elképzelései igazolódnának, bár várjuk ki a végét. Noha Európa megújuló energiaforrásokra való átállása időbe telik, Oroszország már középtávon szembesülhet az orosz gázról való leválás fájó következményeivel, különösen úgy, hogy 48 ezer milliárd köbméter földgázkészlete vár kiaknázásra, ami több, mint 60 évnyi termelésnek felel meg a 2021-es kibocsátás (762 milliárd köbméter) alapján.

Előfordulhat, hogy még ha az évek folyamán sor is kerül ennek a hatalmas tartaléknak a felszínre hozatalára, Oroszország időközben elveszíti ármeghatározó szerepét a külpiacain, és már nem lesz módja értékesíteni a kitermelt gázt az általa előnyösnek vélt kondíciók mellett.