Spekulánsok mozgatják a forint árfolyamát, de az összes többi devizáét is – és ebben nincs semmi különös

- Az aranystandardon, majd a dolláralapú pénzügyi rendszereken át vezetett az út a lebegő árfolyamokig, amelyek mellett lehetővé vált a kiterjedt kereskedelem a különféle nemzeti fizetőeszközökkel.

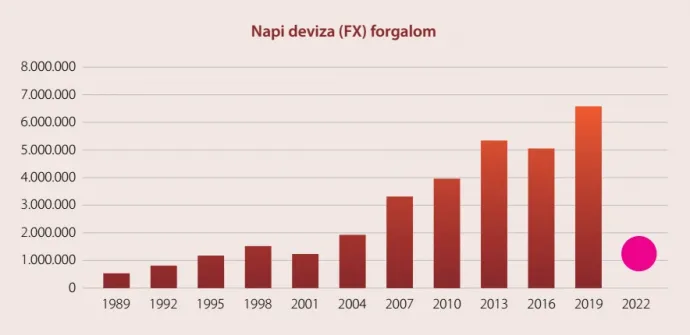

- Ez a piac az utóbbi évtizedekben óriásira duzzadt, és bizonyos szempontból nagyon hatékonynak is tekinthető.

- De közben az itt zajló kereskedelem nagy részének semmi köze a reálgazdasági folyamatokhoz, magyarán kizárólag spekuláció, amelynek vannak hívei és erős kritikusai is.

- A forint az utóbbi időben nagyon gyengén muzsikál. A példáján körbejárjuk, hogyan működik a devizakereskedés a gyakorlatban, és mi történik a háttérben, amikor egy deviza negatív spirálba kerül.

A devizaárfolyamok békeidőben nem tartoznak az átlagember érdeklődési körébe, pénz adás-vételével a legtöbben csak olyankor foglalkozunk, ha külföldre megyünk nyaralni. Ám mióta a forint hajmeresztő gyengülése közben hétről hétre töri át az újabb „lélektani határokat” (amennyiben beszélhetünk még ilyesmiről egyáltalán), sokan kezdtek el mégis foglalkozni a témával.

Laikus szemlélőként úgy tűnhet, a devizapiac teljesen kaotikus, a forint gyakran látszólag indokolatlan módon veszít az értékéből, a valós gazdasági események helyett pedig spekulánsok támadásai mozgatják az árfolyamát. Elmagyarázzuk, hogy működik a valóságban a devizakereskedelem, miben különbözik más piacoktól, mit jelent a spekuláció, és miért hatott mostanában minden tényező abba az irányba, hogy a magyar fizetőeszköz rosszul teljesítsen ezen a pályán.

A spekuláció a fő mozgatórugó

Mostanra rengeteg változáson ment már át a nemzetközi devizapiac, létezett aranystandard, aztán kétszintű pénzügyi rendszer, középpontjában az aranyra váltható dollárral, de ezek rendre a saját korlátaikba ütköztek. 1971-ben az USA megszüntette az arany-dollár átválthatóságot, amire válaszként a többi ország áttért saját valutájának szabad lebegtetésére. 1973-tól ebben a lebegő árfolyamrendszerben dől el az országok pénzének egymáshoz képesti értéke.

A pénz ebben a felfogásban ugyanolyan termék, mint bármi más, amivel kereskedni lehet, és azt, hogy egy pénzt mennyiért válthatunk át egy másikra, a klasszikus kereslet-kínálati egyensúly szabályozza.

A keresletre (vagyis közvetve az árra) jelentős hatást tudnak gyakorolni a jegybankok a kamatszintek mozgatásával, de több más tényező (pl. az adott ország kormányába, gazdasági teljesítményébe vetett bizalom) is mozgatja az árfolyamokat.

A spekulációra általában valamiféle konspiratív, rossz szándékú tevékenységként szoktak hivatkozni a politikusok, ám a lebegő árfolyamrendszerben ennek a megközelítésnek nincs sok értelme. Amennyiben a devizapiacokon elkülönítjük azokat az ügyleteket,

- amelyekben valaki azért vásárol, mert valóban devizára van szüksége (pl. egy külkereskedelmi vállalat, ami euróban vesz valamit, aztán forintért adja el itthon)

- azoktól az ügyletektől, amelyek pusztán azért köttetnek, mert a szereplők számítanak valamire az adott deviza ármozgásával kapcsolatban,

akkor kijön, hogy az előbbiek volumene eltörpül az utóbbiak mellett. Ennek hátterében az áll, hogy az árfolyamok mozgásában gyakran észrevehetőek bizonyos tendenciák, amelyeket meg lehet lovagolni.

„A kereskedők (zömében bankok) rájöttek, hogy devizaátváltásokból akkor is lehet pénzt keresni, ha ezek mögött nem áll tényleges ügyfélmegbízás – ezt nevezzük spekulációnak, amelynek szerepe már 1980-as évek vége óta meghatározó az egész piacon” – mondta a Telexnek Buró Szilárd, az Equilor Befektetési Zrt. pénzügyi innovációs vezetője.

Az árfolyamokat tehát nagyrészt nem a reálgazdasági tevékenységek pénzügyi hátterének megteremtése mozgatja, hanem az, hogy a kereskedelem résztvevői aktuálisan mire számítanak: megéri-e vásárolni és tartani egy adott pénzt, fog-e még erősödni, vagy épp ellenkezőleg, meg kell tőle szabadulni, mert veszíteni fog az értékéből.

A spekuláció ilyen értelemben nem valamiféle kivételt jelent, amikor rosszindulatú szereplők keselyűként rámozdulnak egy-egy devizára, hanem rendszer alapját jelenti már évtizedek óta.

Ehhez képest amikor gyengül a forint, gyakran halljuk, hogy a jelenséget „spekulánsok támadása” okozza. Amikor viszont éppen erősödik, már nem szokott felmerülni a gonosz spekulánsok szerepe, holott a folyamatok mögött pontosan ugyanazok a szereplők és logika áll, csak éppen néha más devizák rovására megy a játék.

Hasonló, de mégis nagyon más

A devizapiac első ránézésre hasonlít a részvény- és árupiacokhoz, hiszen itt is árfolyamokról beszélünk, amelyeket nagyrészt a szereplők várakozásai alakítanak. Van azonban néhány fontos eltérés ezekhez képest.

- Szereplők. Devizával a technológiai fejlődésnek, új netes platformoknak köszönhetően ma már bárki kereskedhet, de a tranzakciók döntő részét bankok, pontosabban banki treasuryk bonyolítják egymás között.

- Terep. Az értékpapír-kereskedelem erősen szabályozott platformokon, jellemzően tőzsdéken zajlik, míg a deviza adás-vétel a bankközi piacon történik, a bankok egymással állnak kapcsolatban a digitális térben. A legelterjedtebb a Bloomberg és a Reuters kereskedési platformja, de a nagy bankoknak saját rendszereik is vannak.

- Időbeliség. A devizapiac mindig nyitva tart: míg a tőzsdei kereskedés a tőzsdenyitások és zárások közé van szorítva, a devizák adás-vétele gyakorlatilag folyamatos, hiszen a Föld valamely pontján minden pillanatban van nyitva tartó banki treasury (kivéve hétvégenként, amikor a banki dolgozók is pihennek).

- Értékmérés. Egy devizának más pénzügyi termékekkel ellentétben nincs abszolút értéke, minden pénznem aktuális értéke relatív, devizapárokban lehet csak megadni (pl. forint–euró, forint–svájci frank, stb.). „Az elméletileg előállítható devizapároknak csak egy töredékét kereskedik, de ez a szám így is meghaladja a 200-at” – mondta erről Buró Szilárd.

- Volumen. A világ devizapiacát méret alapján nem is lehet egy lapon említeni a szabályozott platformokon zajló kereskedelemmel. A részvények, kötvények és egyéb értékpapírok forgalmának teljes összesített volumene is töredéke a devizakereskedelemének.

„A globális devizaforgalom manapság napi 6 és 7 ezer milliárd dollár között van, ez a világ éves GDP-jének 6-7 százaléka”

– mondta a Telexnek Kovács Krisztián, a Concorde Értékpapír Zrt. üzletfejlesztésért és stratégiai tervezésért felelős igazgatója, akinek devizapiaci meglátásait a cég podcast-sorozatában is meg lehet hallgatni.

Mit gondoljunk a spekulánsokról?

A devizapiac hatalmasra duzzadását alapvetően az okozza, hogy az itt zajló üzlet az elmúlt évtizedekben teljesen elvált a reálgazdasági folyamatoktól, tényleges árumozgásoktól. A pénzpiacok liberalizációja megkönnyítette a beszállást a bizniszbe azzal, hogy az úgynevezett határidős ügyleteknél (ahol a tényleges tranzakció csak később történik meg, de egy ma kialkudott áron) extrém szintű tőkeáttétellel kereskedhetünk. A tőkeáttétel fogalmának lényege, hogy egy adott termékre úgy is adhat megbízást az ügyfél, hogy a teljes ellenértéknek csak egy bizonyos százalékát helyezi hozzá letétbe. A devizapiacon húszszoros tőkeáttételek is elfordulnak, tehát elég, ha a megbízás értékének 5 százalékával rendelkezik fedezetként a befektető.

A magas szintű tőkeáttétel egyfelől óriási nyereséggel kecsegtet, másfelől hatalmas kockázatokat hordoz,

még úgy is, hogy a világ pénzügyi szabályozói igyekeznek valamilyen szinten korlátok közé szorítani a jelenség totális elburjánzását (az Európai Értékpapír-piaci Hatóság például 30-szoros tőkeáttételben maximálta a főbb devizapárok kereskedését). A kockázatok egyrészt megjelennek a konkrét befektetők szintjén, másrészt a teljes devizapiacon. Itt jön képbe a spekuláció gyakorlatának védelme, illetve kritikája közgazdaságtani oldalról.

A magas tőkeáttételes ügyletek ugyanis a spekulánsok terepét jelentik. Mint említettük, a spekuláció jelen állás szerint a devizapiac természetes része, amelynek összeesküvés-elméletek nélkül is megvannak a maga törvényszerűségei. De annak megítélése már nem egyértelmű, hogy ha normatívan közelítjük meg, akkor ez jó-e vagy nem.

Soros György például, aki a pénzügyi világban részben épp a devizapiaci spekulációiról híresült el, rendszeresen kritizálja, hogy a globális szabályozás megengedi az óriási tőkeáttételes ügyleteket, és így a spekuláció virágzó terepévé tette a deviza- vagy éppen az árupiacokat.

Mivel érvelnek a spekuláció mellett és ellen állást foglalók?

- A spekulációpártiak vélekedése szerint azért nem baj, sőt, tulajdonképpen jó is, hogy ennyien kizárólag spekulatív céllal kereskednek, mert így a pénzügyi termékek piaca sokkal mélyebb, likvidebb, mint amilyen nélkülük lenne. Magyarán több pénz forog ezeken a piacokon, több a szereplő, ez pedig hozzájárul a hatékonyabb árképzéshez. Ha egy termék, mondjuk egy deviza ára elmozdul a fundamentumok alapján indokolhatótól, megérkeznek a spekulánsok, és profit reményében eladnak vagy vesznek, ezzel gyorsan visszaterelve az adott terméket a reális értéksávba.

- A spekuláció (és a nagy tőkeáttételek) kritikusai szerint azonban sok negatív folyamat gerjesztéséért tehető felelőssé ez a befektetői magatartás. A spekulánsok rövid idõ alatt túlságosan nagy méretű pozíciókat tudnak felvenni, ezzel hatalmas áringadozást idézhetnek elő. Sok szereplő ráadásul csak trendeket figyel: amikor az ár emelkedni kezd, vásárol, amikor csökken, akkor elad, ezzel pedig akaratlanul és akár valós gazdasági alap nélkül pozitív visszacsatolási hullámokat, óriási árkilengéseket idéz elõ. Ezek az epizódok különösen fájdalmasan érinthetik azokat a piaci szereplőket is, akik nem spekulatív okból vannak jelen a piacon, deviza esetében pl. az exportáló-importáló vállalatokat, akiknek kevés eszköz van a kezében, hogy ellensúlyozzák a devizák szélsőséges mozgásait.

Akárhogy is, napjainkban az összes létező piac közül a devizapiac (tehát egy olyan piac, amelynek túlnyomó részét nem reálgazdasági tevékenység, hanem tisztán spekuláció teszi ki) az, amely a legközelebb áll a tankönyvi értelemben vett „hatékony piachoz”: óriási a likviditása, rengeteg szereplő kereskedik rajta, bárki számára azonnal hozzáférhetők a kereskedéshez szükséges információk és alacsonyak a tranzakciós költségek.

Kereskedés a gyakorlatban

A bankok devizapiaci kereskedése a gyakorlatban úgy néz ki, hogy a banki treasury megadja egy devizapár árfolyamát, például hogy mennyiért vesz, illetve mennyiért ad el euró ellenében forintot. Ezt ugyanúgy kell elképzelni, mint amit a sima pénzváltónál látunk kiírva, a fő különbség, hogy a devizapiacon (a számlapénzek piacán) a valutapiacnál (a készpénz piacánál) szűkebb, akár csak tizedekben, századokban mérhető a kettő közötti rés, szaknyelven spread.

Ezek a spreadek jelentik a bankok nyereségét az adott tranzakción, és általában annál szűkebbek, minél likvidebb egy adott deviza piaca, minél többen kereskednek vele, hiszen a verseny leszorítja az árakat. A nagy devizáknál rendkívül szűkek ezek a rések, a kisebb, kockázatosabban kereskedhető pénzeknél már nagyobb különbségek szoktak kialakulni. Ugyanígy nőnek a spreadek akkor is, ha turbulenciák vannak a piacon, hiszen minél kiszámíthatatlanabb a környezet, annál nagyobb a kockázat, amit a szereplők beáraznak.

A devizapiacon kétféleképpen kereskedhetünk: vannak spot, illetve határidős ügyletek. A spot esetében azonnali átváltás történik, gyakorlatilag a pénzváltókhoz hasonló módon hozzájutunk a devizához abban a mennyiségben, amennyit kérünk, olyan áron, amit a leütés pillanatában kínált az adott bank. Az ügyletek elszámolása T+2 napra történik, a leütéshez képest a második kereskedési napon utalják a bankok egymásnak a devizák ellenértékét.

Manapság ez a fajta adásvétel már a piac kisebb részét adja, sokkal több határidős ügylet köttetik.

Ezeknél abban állapodik meg a vevő és az eladó, hogy a tranzakció egy bizonyos idő múlva történik csak meg, viszont azon az áron, amelyben előre megegyeznek. A határidős árnak minden esetben lesz egy kamattartalma, ami az egymásra átváltott két deviza kamatkülönbözetéből adódik, és általában a két ország alapkamatának különbözetéből következik. A határidős ügyletek sajátossága, hogy a befektető egyszerre van long- és short pozícióban, hiszen a devizákkal csak párban lehet kereskedni, így minden vételi pozícióhoz eladási pozíció is kell, hogy társuljon. Amennyiben tőkeáttételes az ügylet, a határidő lejártakor nem is történik tényleges devizaszállítás: a bank egyszerűen elszámolja a két pozíció közötti különbözetet a befektetőnek, aki ha jól spekulált, nyer, ha pedig rosszul, akkor veszít.

A határidős ügyleteknél is több különböző típust különböztetünk meg. Az alaptípusban reálgazdasági szereplők (tipikusan importáló vállalatok) vesznek így devizát azért, hogy az árfolyamváltozásból fakadó kockázatokat előre lefedezzék. De természetesen ezen a piacon is kialakultak a tisztán spekulatív bizniszek, ilyenkor jellemzően azért köt egy adott kamatkülönbözetre kiszámolt áron üzletet egy szereplő, mert arra számít, hogy a kijelölt határidőre a számára kedvező irányba változnak az árfolyamok. Például ha egy spekuláns eurót vesz és forintot ad el határidős ügylet keretében, akkor abban reménykedik, hogy a kamatkülönbözetből fakadó, magasabb határidős árnál is jobban fel fog értékelődni az euró (illetve leértékelődni a forint).

A devizapiac fejlődésével a bankközi piac mellett a tőzsdéken is megjelentek a határidős devizaügyletek, ezeket futures ügyleteknek hívják, és úgynevezett devizakontraktusok formájában köttetnek: mivel a tőzsdéken csak szabványosított árukkal lehet kereskedni, egy-egy kontraktus előre meghatározott mennyiségű deviza átváltására szól. (Pl. ha valaki a Budapesti Értéktőzsdén szeretne spekulatív célból zlotyt vásárolni forinttal szemben, akkor vásárolhat PLN/HUF kontraktust, amelyből 1 darab 10 ezer zlotyra szól.)

Mi történik a háttérben, amikor szakad a forint?

A forintról az utóbbi időben is sokszor mondták, hogy „turbulenssé vált a piaca” – ez nyilvánvalóan semmi jót nem jelent. De mi történik ilyenkor a gyakorlatban, és hogyan befolyásolják a kereskedés menetét? „Amikor egy deviza piacán turbulenciák jelentkeznek – a befektetők sok bizonytalanságot, kockázati tényezőt látnak az országban –, akkor a nagy piaci szereplők, tipikusan banki treasuryk, nem ragaszkodnak hozzá, hogy sokat tartsanak az adott devizából, illetve abban sem olyan motiváltak, hogy náluk kössék meg az ilyen devizaügyleteket: a kockázataik minimalizálásának érdekében hátrébb vonulnak ezektől az ügyletektől, nem versenyeznek egymással olyan erősen, hogy bevonzzák az adott devizával kereskedőket” – magyarázta Kovács Krisztián.

Ahogy a piaci szereplők között szűkül a verseny, a spreadek (azok a rések, amelyek a vételi és az eladási ár különbségéből jönnek létre) megnőnek, hiszen a bankok nem motiváltak abban, hogy mindenképp egymás árai alá ígérve csalogassák az ügyfeleket. Magyarán, ha megnő egy deviza kockázata, akkor megnőnek a kereskedési költségei is.

És ha a befektetőknek kevésbé érti meg forintot venni, alacsonyabb lesz rá a kereslet, csökkenni fog az ára.

Egy deviza értékének csökkenése, kereskedésének drágulása könnyen öngerjesztő folyamattá válhat. A negatív spirálok kialakulása különösen jellemző azokon a kicsi, kevéssé likvid, így aránylag könnyen bemozgatható devizapiacokon, mint a forinté. Egy kockázatosnak tartott piacon egyre inkább csak azok maradnak, akik szeretnek a zavarosban halászni (az ilyen típusú, folyamatos gyengülésre játszó befektetők tevékenysége szintén nem segíti a devizát), vagy akiknek muszáj. Utóbbiak közé tartoznak például azok a külkereskedő vállalatok, amelyek euróban vásárolnak valamit külföldön, amit aztán forintért adnak el Magyarországon.

Ezek a cégek akkor viselkednek logikusan egy olyan időszakban, amikor alappal számítanak további forintgyengülésre, ha megpróbálják a lehető legjobban lefedezni a kockázatukat, és betárazni egy csomó eurót aktuális áron. Ilyenkor megbízzák a bankjukat, hogy határidős ügylettel fedezze le az eurószükségletüket jó előre. A forintnak az adott időpontban nyilván nem tesz jót, ha sokan viselkednek így, hiszen azt jelzi mindenki másnak (így a spekulánsoknak is), hogy a reálgazdaság szereplői rosszat sejtenek.

„Minél jobban félnek a szereplők, annál hosszabb időszakra igyekeznek lefedezni magukat, ezzel negatív spirált gerjesztve a piacon”

– mondta Kovács Krisztián.

A határidős ügyleteket kötő befektetők egy-egy deviza gyengülésekor tömegével dönthetnek a pozícióik hirtelen feladása mellett, ami önmagában is újabb értékvesztési hullám okozója lehet. Ugyanis ha az üzletkötés és a határidő lejárta közti időben az árfolyam az ügyfél számára kedvezőtlen irányba mozdul, akkor a bankja pótfedezetet fog kérni tőle. Ha ő ezt az összeget már nem fizeti ki, akkor lezárják a vételi pozícióját, ami lök még egyet a szakadék felé az adott devizán.

A jegybankok azzal tudnak gátat vetni ennek a folyamatnak, hogy kamatot emelnek. „Amikor egy deviza bajban van, a kamatkülönbözet nagyon kitágul, és az egyik irányba előnyösebb, a másikba előnytelenebb lesz a határidős ár” – mondta a Concorde szakértője, hozzátéve, hogy beszélgetésünk pillanatában az éves szintre vetített különbözet forint-euró viszonylatban már 16 százalék. Ahogy nő a forint kamata (így a forint-euró kamatkülönbözet), úgy nő a határidős árfolyam, így a forint ellen spekuláló piaci szereplők az azonnali árhoz képest jóval magasabb árfolyamon tudják megvenni határidőre az eurót.

Forint: voltak megalapozott félelmek

Persze azok az aggodalmak, amelyek a fenti viselkedésmintákat előidézik a devizapiacon, általában nem a semmiből jönnek. Magyarország esetében például volt oka azt gondolni mind a reálgazdasági szereplőknek, mind a spekulánsoknak, hogy a forint további gyengülése vetíthető előre. A teljesség igénye nélkül:

- az ország egy kicsi, nyitott, exportorientált gazdaság;

- amelynek az utóbbi időben felborult és jókora mínuszba került a külkereskedelmi mérlege;

- mi vagyunk Európán belül a legjobban ráutalva az orosz gázra, amely elképesztően megdrágult az orosz-ukrán háború kitörése óta (ez egyben a folyó fizetési mérleg hiányának legfőbb okozója is);

- a kormány és a jegybank hosszú időn keresztül vélhetően szándékosan is rájátszott a forint gyengülésére (az ebből vélt előnyök, pl. a külföldi foglalkoztatók érdekei miatt), vagy legalábbis nem tett semmit ez ellen;

- az államháztartás sincs a legjobb állapotban, a kormány a Covid-csomagokkal és választások előtti osztogatással jócskán kiköltekezett, az idei évre elfogadott költségvetés köszönőviszonyban sincs a valósággal;

- az MNB monetáris politikája hosszú időn keresztül nem volt túl meggyőző;

- a kormány az EU-ban egyedülálló módon kommunikációs szinten még mindig tesz gesztusokat Oroszország felé, miközben az Európai Bizottsággal feszült a viszonya;

- ez a feszült viszony anyagiakban is manifesztálódik, több ezer milliárd forintnyi uniós költségvetési és helyreállítási forrás sorsát nem sikerült a mai napig minden kétséget eloszlató módon bebiztosítani.

Annak megítélése már kérdéses, hogy a gazdasági és politikai fundamentumok indokolnak-e akkora forintgyengülést, mint amit az idén láttunk (az MNB pénteki, rendkívüli kamatemelése előtt már ott tartottunk, hogy a forint egy év alatt 18 százalékot veszített az értékéből az euróhoz képest).

Nem tudjuk például, hogy az orosz gáznak való extrém kitettség mellé mennyien vették számításba a forinttal való kereskedéskor, hogy Magyarországnak a fogyasztásához mérten bőséges a tárolókapacitása, és ezen a télen akkor sem fog elfogyni itthon a földgáz, ha idén már egy molekula sem érkezik Oroszországból.

Lamentálhatunk ezeken a körülményeken és a spekulánsok szerepén (akik tény, hogy egy kis devizát könnyebben bemozgatnak, mint egy nagyot, így a forintnak jobban fájhat a tevékenységük tetszőleges pillanatban, mint mondjuk az eurónak vagy a japán jennek), de tény, hogy a befektetők számára minden információ hozzáférhető volt, mégis így elbántak a magyar devizával.

„Az ő szempontjukból a gyengülés felhívás keringőre, hátha tart még egy kicsit tovább, és úgymond ennek a trendnek az alátámasztásához keresnek híreket. Ezeket a híreket Magyarország esetén az utóbbi időben nem volt nehéz megtalálni”

– mondta Kovács Krisztián.

Ha a lakosság bizalma elvész, megette a fene

A forint a napokban egy kicsit fellélegezhetett, és a várakozások szerint a közeljövőben inkább a magyar deviza erősödését előre vetítő politikai események várhatók. Ugyanakkor több mint egy évtized lassú, majd még egy évnyi gyors leértékelődése után mégsem jelentéktelen kérdés, hogy hosszú távon milyen jövő állhat a forint előtt.

A nemzeti fizetőeszközök sorsát nagymértékben befolyásolja, hogy az adott ország lakói és cégei mennyire bíznak benne, okos döntésnek tartják-e, hogy a megtakarításaikat a saját pénznemükben tartsák. „Ha a belföldi szereplők kellőképpen bíznak a saját devizájukban, úgy gondolják, hogy az alkalmas kincsképzésre, akkor az ebben a pénznemben megkeresett bevételüket nagyrészt meghagyják, a más devizában befolyó összeg egy részét pedig leváltják a saját devizájukra. Ez önmagában akkora keresletet támaszt, hogy a hedge fundok spekulációs tevékenysége sem tudja bedönteni annak az országnak a pénzét, amelynek értékállóságában a belföldi közönség hisz” – mondta Kovács Krisztián.

Ha viszont egy ország lakossága elveszti a hitét a saját pénznemében, akkor baj van, jöhet egy olyan forgatókönyv, mint amit Törökországban figyelhettünk meg az elmúlt években.

A brutális infláció és a líra leértékelődése miatt a törökök ami pénzt megkeresnek, azt rögtön váltják is át dollárba vagy más pénznembe, a saját devizájukat csak arra használják, hogy a belföldi termékeket és szolgáltatásokat kifizessék. Az ilyen országokban az is megtörténik, hogy a nagyobb értékű tranzakcióknál az eladók elkezdenek más, stabilabb pénznemben árazni, így a gazdaság spontán átáll egy külföldi deviza használatára. (Idén már itthon is egyre inkább megfigyelhető volt, hogy a lakás-, autó- vagy éppen műkincseladók euróban adták meg az árakat.)

A forint nyilván nem tart a török líra szintjén, ugyanakkor az, hogy az MNB hirtelen – az alapkamat-emelési ciklust elméletileg lezáró bejelentése után két héttel – nagyot emelt egyes kamatszinteken, arról árulkodik, hogy a jegybank érzékelte és nem érezte teljesen irreálisnak az eshetőséget, hogy a forint is rácsúszik erre az útra.

Egy-egy deviza bedőlése ellen a jegybank mellett a kormányok is sokat tudnak tenni például azzal, ha jelzik a piacok felé, hogy vész esetén készek a Nemzetközi Valutaalap (IMF) segítségét kérni. Szerbia vezetése például ezt a stratégiát választotta nemrég, kérdés, hogy arról a magyar kormányról, amelynek személyes brandjében fontos elem az IMF „hazaküldése”, mennyire képzelhető el, hogy vész esetén időben meglépne egy ilyet.

Még szerencse, hogy talán erre nem is lesz szükség. Az MNB október közepi, drasztikus lépése működni látszik, drágult a forint gyengülésére játszó pozíciók fenntartása. Emellett elemzők szerint az uniós források várható beérkezése és a gázár fokozatos visszatérése a normális sávba javíthat majd a forint nemzetközi sajtóján, ez pedig stabilizálhatja az árfolyamot.

A cikk elkészítéséhez forrásként nagyban támaszkodtunk nyújtott Buró Szilárd A devizapiac című könyvére, az Equilor pénzügyi edukációs könyvsorozatának legújabb részére.