Tíz érv amellett, hogy legyünk óvatosak a hazai euróbevezetéssel

2021. december 6. – 04:57

Ez itt a Névérték, a Telex tematikus gazdasági blogja, amelyen külső elemzők, szakértők cikkeit olvashatják. A blogban közölt írások és az azokban megfogalmazott vélemények a szerzők álláspontját tükrözik.

Az elmúlt hónapokban újra napirendre került a hazai euróbevezetés kérdése. 2021. október 15-én a Telex.hu hosszabb cikkben elemezte az euróbevezetés lehetséges hatásait. Ennek kapcsán fontosnak tartjuk, hogy nagyobb részletességgel is bemutathassuk a jegybanki műhely legfontosabb kutatási-elemzési eredményeit, ami alapján tények mentén válhat érthetővé, hogy miért a biztonságot hangsúlyozza a Magyar Nemzeti Bank elemzéseiben és megközelítésében a hazai euróbevezetés időzítése kapcsán.

Véleményünk szerint közgazdaságilag más volt európártinak lenni 2005-ben, és más annak lenni 2021-ben. Hazai oldalon az euróbevezetés a 2000-es évek gazdaságpolitikája, majd a 2008-as válság következményei miatt nem volt realitás, euróövezeti oldalon pedig a 2021-ben látható közgazdasági kilátások érdemben eltérő képet mutatnak, mint amit 2005-ben láthattunk.

A 2004-es hazai EU-csatlakozást követő mámor után az integráció következő lépcsőfokát, az euró bevezetését is természetszerűen elérendő célnak gondolhattuk az évtized közepén. A 2000-es évek hazai költségvetési instabilitása, a maastrichti kritériumokat jelentősen meghaladó költségvetési hiányok (2002–2006 során minden évben GDP-arányosan 6 százalék felett volt a hiány a kritérium szerinti 3 százalék alatti hiány helyett), a devizahitelezés magyar monetáris politikát beszorító hatása (a devizahitel-állomány nagysága miatt a jegybanki lazítás a törlesztőrészletek emelkedése miatt nem élénkítő, hanem gazdaságfékező hatású volt) és az emiatt magasan ragadt inflációs ráta ellehetetlenítették a közös fizetőeszköz bevezetését. A 2008-as globális pénzügyi válság hazai lefutása, az államcsőd elkerülése érdekében felvett EU–IMF-hitel, a drasztikusan megugró államadósság-ráta miatt Magyarország tartósan eltávolodott az euró bevezetésétől. A válság hazánkat többszörösen sújtotta, elhúzódó válságkezelés indult, amely során a legsúlyosabb makrogazdasági problémákat hatékonyan lehetett célzott, a válságjelenség megoldására fókuszáló eszközökkel kezelni, amihez szükség volt az önálló monetáris politikára (például: kkv-hitelezés helyreállítása, önfinanszírozás).

A kezdeti nyugodt évek után a 2008-as válság az euróövezetben tartós károkat okozott, majd a 2020-as Covid-válság egy új euróövezetet eredményezett. A 2010–2012-es dél-európai adósságválság és annak a bankszektorra gyakorolt hatása nyilvánvalóvá tette, hogy az euróövezet tagországai nem válságállók. Az akkori válságkezelés fiskális megszorításon és belső leértékelésen alapult, de a társadalmi-politikai költségei ellenére sem érte el azt a célt, hogy az adósságrátákat stabilizálja és a gazdasági aktivitást felélénkítse a periférián. Sőt, a végeredmény éppen ellentétes lett: az adósságráták jelentősen emelkedtek, és az egy főre jutó GDP-ben az euróövezeti tagok közötti különbség tartósan nőtt. A 2020-as Covid-válság ennél is fontosabb fordulópont, mert az adósságráták még jelentősebben elszakadtak a maastrichti értékektől, sőt a korábbi legfőbb közgazdasági rémet, a jegybanki adósságfinanszírozást is alkalmazni kellett és kell napjainkban is a zóna egyben tartása érdekében. A 2021-es eurózóna gazdaságpolitikai gyakorlata eltávolodott attól, mint amilyen szabályokkal törvényben rögzítve megalkották és megtervezték az Európai Uniót és az euróövezetet. Az adósságfinanszírozás azért nagyon súlyos közgazdasági-gazdaságpolitikai kérdés, mert ahogy hazánkban a devizahitelezés lehetetlenítette el sokáig a monetáris politika működését, most a dél-európai országok adósságállománya szorítja be az Európai Központi Bankot működésében.

Írásomban 10 fontos közgazdasági érvet mutatok be, amelyek azt jelzik, hogy szűken makrogazdasági szemüvegen keresztül mennyit változott az euróövezettel kapcsolatos tudásunk és az euróövezet helyzete az EU-csatlakozásunk óta.

1. Az euróövezeten belüli országok gazdasági teljesítménye széttartó

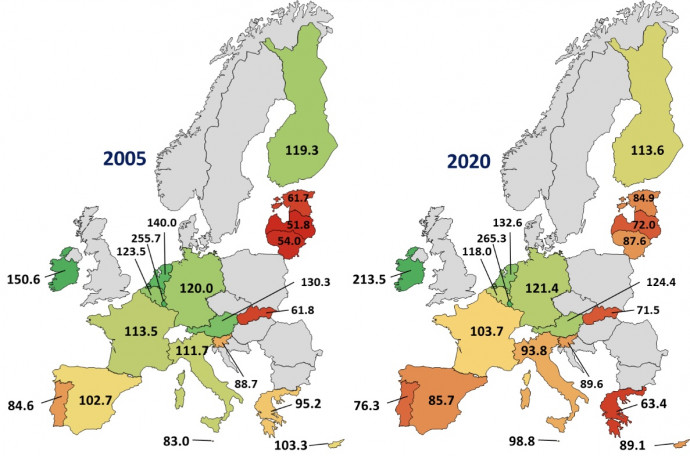

Az euróövezethez újonnan csatlakozó ország gazdasági struktúrájától függően súlyos makrogazdasági költségekkel szembesülhet. Az országok egy része az EU27 egy főre jutó GDP-átlagától leszakadt, míg mások az átlaghoz képest javultak a vizsgált időszakban. A déli periféria országai (Görögország, Olaszország, Portugália és Spanyolország) makroszinten vesztesei az euróbevezetésnek, és a legfejlettebb északi, ún. magországok (Ausztria, Belgium, Hollandia, Finnország, Luxemburg és Németország) tekinthetők nyertesnek. A kelet-európai csatlakozók közül a balti országok tudták euróval is folytatni a felzárkózásukat, Szlovákia a csatlakozást követő években eleinte igen, majd megtört és leállt a felzárkózási folyamata (részletesen lásd a 10. pontban). A makroteljesítmény alapja, hogy mennyire fejlett, milyen export-versenyképességű egy ország gazdasága a belépéskor. Éppen ezért kulcskérdés, hogy az MNB által évek óta hangoztatott fejlettségi és versenyképességi kritériumokban hogyan teljesít a magyar gazdaság, mert ez az alapozhatja meg azt, hogy gazdasági értelemben sikeresen tudjuk bevezetni az eurót és azt követően a versenyben helytállni az euróövezeten belül.

Az ábrán jól látható, hogy míg az európai uniós átlag-GDP-hez képest az északi országok egy főre jutó GDP-je jellemzően javult, addig a déli periféria országai relatíve lemaradtak az Európai Unión belül.

2. Az eurózónán belül nincs önálló monetáris politika, csak közös

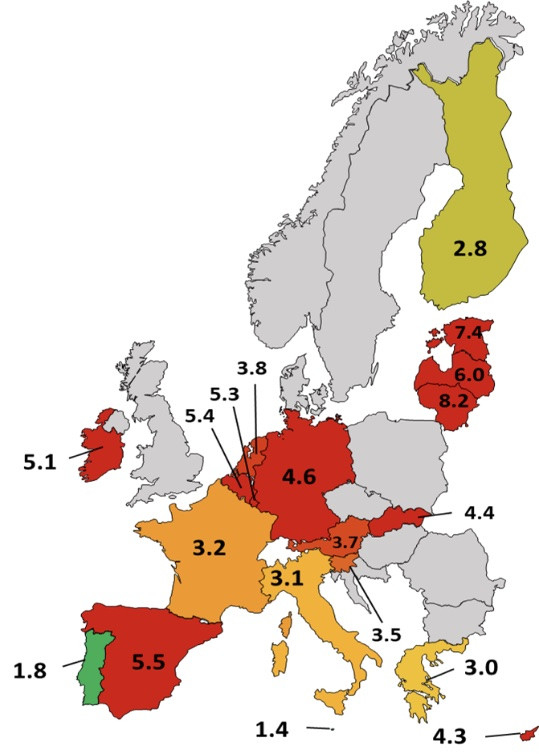

Ez azt jelenti, hogy ha a tagországok közötti inflációs különbségek indokolnák az eltérő monetáris kondíciókat (kamatszintet), az euróövezet közös kondíciói lesznek érvényesek minden részt vevő országra. Ez egyben azt is jelenti, hogy az euróövezeti monetáris politikai döntéshozatal nem a nemzeti szintekre, hanem az övezet egészére fókuszál, az átlagos övezeti inflációnak kell az inflációs célt elérni. (2021 nyarától az EKB szimmetrikus 2 százalékos inflációs célt hirdetett meg.) Ezért ha egyes a déli országokban cél alatti infláció van, míg a legdinamikusabban növekvő országokban cél fölötti az infláció, akkor is az eurózóna átlagos inflációja lesz a meghatározó a döntéshozók mérlegelése során. Jelenleg az inflációs különbségek a tagországok között megnőttek. A nagyon eltérő nemzeti inflációs trendek bonyolítják a döntéshozatalt, és a jelenleg látható inflációs megosztottság kapcsán a közeljövőben jön el az igazi teszt, hogy fennmaradnak-e a tagországok közötti különbségek.

(Az euróövezet egészének átlagos inflációja 4,05 százalék volt 2021. októberben, a hőtérkép skáláját az Európai Központi Bank 2 százalékos inflációs céljához igazítottuk.)

3. Az önálló monetáris politika és a saját nemzeti fizetőeszköz hiánya miatt válsághelyzetben a belső leértékelés a főeszköz az egyensúly helyreállítására

A belső leértékelés azt jelenti, hogy a költségvetési politika megszorít, visszafogja a kiadásait, szélsőséges esetben nominálisan csökkentik a béreket, nyugdíjakat, szociális juttatásokat. Ez bármely válság társadalmi nehézségei mellett gazdaságilag is fájdalmas recept. 2011–2014 között a déli országok kibocsátása 7–11 egymást követő negyedévben csökkent, gazdasági teljesítményük így évről évre zsugorodott, sőt Görögországban a nemzetgazdasági átlagbérek is csökkentek. A balti országokban a 2008-as válság következményei, a drámaian emelkedő munkanélküliség és a háztartások csökkenő jövedelme a válság előtti évekhez képest jelentős nettó elvándorlást eredményezett. Lettországban és Litvániában a nettó elvándorlás önmagában a 6 százalékkal csökkentette az összlakosságot 2009–2013 között. Ezzel önmagában jelentős társadalmi költséget szenvedtek el, amiben a belső leértékelés közvetlen hatásának nagy szerepe volt.

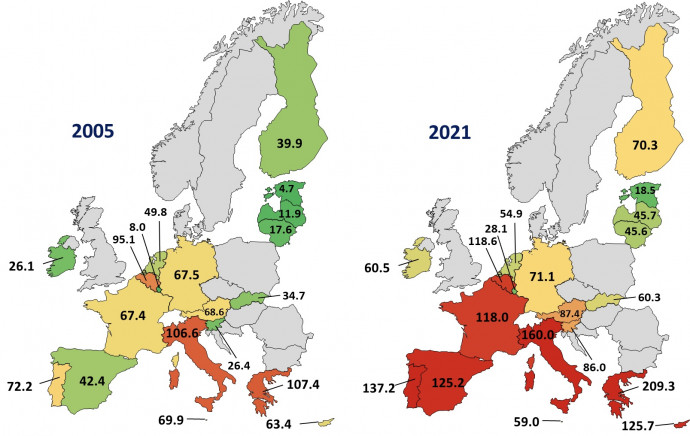

4. Az euróövezet déli és északi része kettétört az államadósság-ráták mentén

Az eurózóna közgazdasági modellje (maastrichti kritériumok) egy makrogazdasági egyenleten alapul, amely a nominális növekedési ráta, az infláció, a GDP-arányos költségvetési hiány és a GDP-arányos államadósság közötti kapcsolatot írja le időben dinamikusan. A közgazdasági megfontolás az volt, hogy az árstabilitás akkor érhető el, ha az államadósság fenntartható pályára áll. Eszerint alkották meg a maastrichti kritériumok számait, amelyben a GDP-arányos 3 százalékos költségvetési hiány és 60 százalékos adósságráta volt a mintaszám, ami 2 százalékos inflációval és 3 százalékos reálgazdasági növekedéssel fenntartható lett volna. Sajnos ez a gazdasági dinamika nem volt tartható sem az eurózóna, sem a tagországok szintjén. (Erről részletesebben: itt található leírás.) A 60 százalékos maastrichti adósság kritériummal összevetve tisztán látszik, hogy 2021-re milyen súlyossá vált az euróövezet államadósság-helyzete.

A tagországok két csoportra szakadtak az adósságráták nagysága alapján. A déli országok adósságrátájának fenntarthatósága az euró alkotói elveihez képest szélsőségesen eltérő gazdaságpolitikai megoldásokat igényel: államkötvényeiket az Európai Központi Banknak kell megvásárolnia, hogy a hozamokat alacsonyan tartsa. Ez azért súlyos probléma, mert az euróövezet egyben tartása (például egy olasz államcsőd elkerülése) összetűzésbe kerülhet az árstabilitási céllal, mert nincs tér kamatemelésre vagy a monetáris szigorításra, amit az alacsonyabb infláció elérése érdekében meg kellene lépni. A közgazdasági irodalom ezt fiskális dominanciának hívja, ami leegyszerűsítve azt jelenti, hogy az államadósság fenntarthatósága miatt a jegybanknak a költségvetést kell finanszíroznia, ami beszűkíti a monetáris politika mozgásterét, mert nem tud az inflációs cél elérése érdekében szükséges mértékben szigorítani, például kamatot emelni.

5. Az euróövezeten belüli gazdaságpolitikai viták alapja, hogy a tagországok nem monetáris szuverének, de szükségük lenne a jegybanki pénzteremtésre

A monetáris szuverenitás esetükben azt jelenti, hogy a tagországok önállóan nem teremthetnek eurót, csak a közös jegybank, az Európai Központi Bank teheti ezt meg. Az Európai Központi Bank (és a nemzeti tagjegybankok) számára tiltott az adósságfinanszírozás az Európai Unióról szóló szerződés pontjai szerint. Ennek a szabálynak a betartását azonban a válságkezelési gyakorlat felülírta: 2020-ban az újonnan kibocsátott államkötvényeknél Olaszország esetében 17 százalékkal, Spanyolország esetében 13 százalékkal több államkötvényt vásárolt az EKB. Két súlyosan eladósodott ország esetében emiatt közgazdaságilag egyértelműen felmerül a költségvetés jegybanki finanszírozásának kérdése. Sarkosan fogalmazva: a déli országok államadósság pályája mesterségesen van stabilizálva rövid távon, mert az EKB-s állampapír-vásárlások leszorítják a kötvények hozamát, így csökkentve az adósságszolgálatot. Enélkül piaci alapon jóval magasabb hozamok alakulhatnak ki, és megkérdőjeleződne az államadósságok fenntarthatósága.

A jegybanki állampapír-vásárláson alapuló megoldás azonban teljes mértékben szembemegy azzal a szigorúan őrzött és az Európai Unióról szóló szerződésben is rögzített gazdaságpolitikai alapelvvel, hogy az államháztartást és az államadósságokat nem finanszírozhatják a jegybankok. Ennek a megoldásnak súlyos hosszú távú költségei lesznek, amelyeket az eurozóna tagállamainak kell megfizetnie.

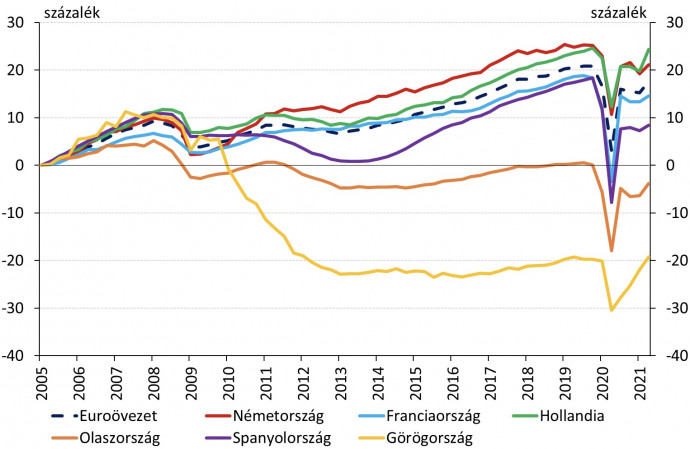

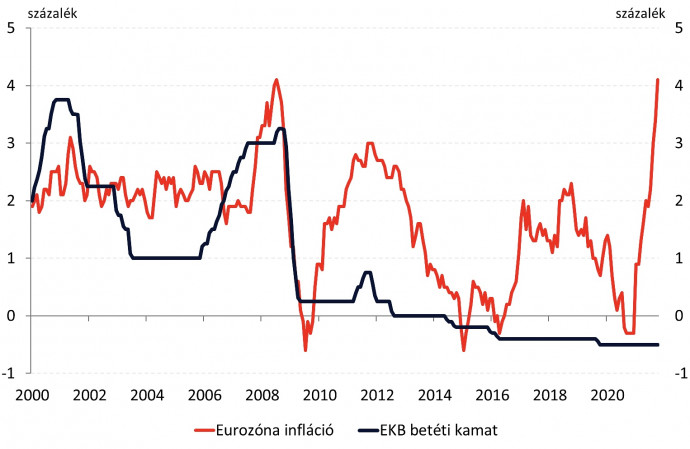

6. A déli országok súlyosan eladósodott helyzetének jegybanki támogatása beszűkíti a monetáris szigorítás lehetőségét

Az infláció emelkedése ellen a jegybankok monetáris szigorítással (kamatemeléssel és a jelenleg alkalmazott állampapír-vásárlások leállításával) tudnak küzdeni. Napjainkban az Európai Központi Bank hivatalos kommunikációja alapján átmenetinek látja az infláció emelkedését, ezért nem szigorít. Amennyiben az infláció emelkedése tartósnak bizonyul a jövőben, akkor szükség lesz a monetáris politikai szigorításra. Ezzel azonban például a veszélyeztetettebb, például olasz és a spanyol kötvényhozamok emelkednének, ami elindíthatná az államadósság-lavinát a déli periférián. Emiatt az Európai Központi Bank beszorított helyzetben van. Az alábbi ábrán látható, hogy az euró bevezetése óta sosem volt olyan nagy az infláció és az alapkamat közötti különbség, mint napjainkban. Ez azt jelzi, hogy máskor hasonló inflációs helyzetben az Európai Központi Bank már megindította a szigorítást.

7. Az eurózónába belépve nemzeti szintű gazdaságpolitikai támogatás nélkül a strukturális versenyképességi különbségek és a produktivitás számít a gazdasági teljesítményben

Ha végigvesszük a történelmi-földrajzi munkamegosztást, a tőkehelyzetben, a vállalati know-how-ban, a humán képzettségben, a nyelvtudásban, a technológiai készségekben lévő európai országok közötti különbségeket, akkor egyértelművé válik, hogy ez a gazdasági verseny nem azonos esélyű szereplők közötti mérkőzés. Több empirikus tanulmány is vizsgálta a kérdést az euróövezeten belül, és nem csak az útfüggőséget támasztották alá részletesen (vagyis hogy az elmaradottabb gazdasági struktúrájú országok még elmaradottabbak lettek az euróövezeten belül), hanem azt is, hogy a folyamat a fejletlenebb euróövezeti országokban a magánszektor adósságának nagyobb mértékű növekedésével járt. Ennek oka, hogy két növekedési modellre oszthatóak az euróövezet országai: a magországok exportvezérelt gazdaságok, míg az elmaradottabb gazdasági szerkezetű perifériaországok keresletvezérelt növekedésre álltak rá. Utóbbi azt jelenti, hogy a fejletlenebb országok az alacsonyabb export-versenyképességüket nagyobb mértékű és kevéssé produktív magánszektorbeli eladósodással tudták kompenzálni. Mindez még inkább felerősítette a gazdasági polarizációt, mert a jelentős magánszektorbeli adósságok miatt a technológiai megújulásra szűkebb tér marad a jövőben a perifériaországokban. Ebből is érzékelhető, hogy a zónán belül az eltérő gazdaságstruktúrájú országokra alkalmazott azonos gazdaságpolitika nem működik hatékonyan minden tagállamban. Az önálló monetáris politika vállalati szektort vagy a gazdaság egészét támogató hatása nélkül a fejlett magországokon kívül jóval nehezebb helyt állni a versenyben.

8. Az euróövezeti tagországok eltérő növekedési modellje miatt a zónán belüli folyó fizetési mérleg pozíciók jelentősen eltérnek

Az euróövezetben a megalakulástól fogva tartós különbségek jellemezték az országok külső egyensúlyi helyzetét. Jellemzően a dél-európai, illetve a később csatlakozott felzárkózó országok voltak deficitesek, míg az északi, „magországok” többletet értek el. A 2008-as pénzügyi válság során a külső pozíciók nagyobb jelentőséget kaptak, mert a piacon nőtt az euróövezet felbomlásával kapcsolatos aggodalom, és a felbomlást elkezdték árazni a befektetők. A kilátásokat rontották az akkori európai politikusi nyilatkozatok, mert a folyó fizetési mérlegtöbbletet kizárólag az országok versenyképességének tulajdonították, a hiányt pedig annak hiányának. Nem vették figyelembe, hogy egyes országok rendszeresen exporttöbbletre törekednek akár túlzott – tehát a termelékenységüktől messze elmaradó – bérmérséklés árán is (pl.: Németország). Mások pedig versenyképesek ugyan, de mégis deficitesek, mert gyorsan akartak felzárkózni, de ehhez már külső hiteleket is igénybe vettek (például: baltiak). A diagnózis miatt csak a deficites országokra kényszerítették rá az alkalmazkodást, belső leértékeléssel, ami ezek növekedését lelassította.

9. A visszafogott bérdinamika, a magországok alacsony beruházási rátái, valamint az euróövezeti iparpolitika hiánya az innovatív technológiákban globális szintű lemaradáshoz vezetett

Európa a digitális gazdaságban lemaradt mind az USA-tól, mind az ázsiai régiótól. A világ legnagyobb 20 techcége között egyetlen euróövezeti céget találunk, a Deutsche Telekomot, ami a hagyományosabbnak tekinthető telekommunikációs szektorban tevékenykedik. Egyelőre nem láthatóak jelei annak, hogy ez a gazdasági modell változna az euróövezetben, sőt az adósságállományok mértéke miatt még kevéssé várható infrastrukturális vagy iparpolitikai áttörés.

10. Szlovákia eurócsatlakozása sem egyértelmű gazdasági sikersztori

A hazai vitákban jellemzően a szomszédos és történelmileg hasonló helyzetű Szlovákia példája szokott felmerülni az euróbevezetés kapcsán mint támogató érv. Szlovákia a V4-régió egyetlen eurót bevezető országa, amely a 2005-ös reformokat követően csatlakozott az euróövezethez, és a régió többi országával szemben súlyosabb adósságválság nélkül vészelte át a 2008-as pénzügyi válságot. Az euróövezeti csatlakozásakor, 2009-ben Szlovákia egy főre jutó, vásárlóerő-paritáson mért GDP-je az EU27 átlagának 72,1 százaléka, míg Csehországé 86,8 százaléka, Magyarországé 65,1 százaléka volt. 2009 után Szlovákia relatív előnyre tett szert például a válság által jóval mélyebben sújtott hazánkkal szemben és ideiglenesen Csehországhoz is közelített az egy főre jutó jövedelemben. 2021-ben azonban már távlatibb kép látható: csatlakozása óta Szlovákia relatív fejlettségben fokozatosan leszakadt Csehországtól, és ami számunkra ennél is fontosabb: a magyar gazdaság a makrogazdasági stabilitás helyreállítása után 2013-tól folyamatosan dolgozta le hátrányát, majd 2018-ban vissza is előzte az egy főre jutó, vásárlóerő-paritáson számolt GDP-ben Szlovákiát. Ezt az előnyt azóta is tartja a magyar gazdaság Szlovákiával szemben. A 2020-as évi egy főre jutó GDP Szlovákiában 71,6 százaléka, Csehország 94,1 százaléka, Magyarország 74,4 százaléka az EU27-átlagnak. Mindez alapján Szlovákia nemcsak hogy nem kiugró a régión belül, hanem bő egy évtized távlatában nem került közelebb az EU-átlaghoz, szemben az euróból kimaradó régiós országokkal. Természetesen ez utóbbi közel sem csak eurókérdés, ahogy a válság utáni relatíve jobb szlovák teljesítmény sem csak az volt. Mégis azt jól jelzi, hogy az euró közel sem csodafegyver, és régiónk egyetlen eurót használó országa sem tekinthető az euróból kimaradókkal szemben gazdasági nyertesnek.

Fontos megérteni, hogy az eurózónába csak belépni lehet, kilépésre még nem volt precedens. Ez vélhetően egy államadósságcsőd-eseménnyel egybekötve tudna megtörténni, amit eddig igyekeztek minden eszközt bevetve elkerülni az európai döntéshozók. Napjainkra ez már csak olyan eszközök alkalmazásával érhető el, amit a megalkotók szerződésben rögzítve tiltottak. A részt vevő országok gazdasági struktúrájukat, teljesítményüket és adóssághelyzetüket elemezve széttartóak. Éppen ezért fontos, hogy ha hazánk az eurózónához csatlakozás megindításának időzítéséről dönt – amire az EU-csatlakozásunkkor kötelezettséget vállaltunk –, azt úgy érdemes megtenni, hogy a magyar gazdaság versenyképességét tekintve felkészülten csatlakozzunk, mert ez alapozza meg a hosszú távon sikeres és biztonságos hazai euróbevezetést.